O impacto do coronavírus abalou as bolsas de valores do mundo e impôs a necessidade de significativos socorros estatais. Mas as medidas para lidar com a crise correm o risco de estimular um capitalismo mais controlador e autoritário – aquele que protege os interesses corporativos, enquanto transfere os custos para os demais.

Costas Lapavitsas

Jacobin

|

| As negociações em Wall Street foram interrompidas imediatamente após o sino de abertura com as ações registrando perdas acentuadas após movimentos de emergência do FED para tentar evitar uma recessão devido à pandemia de coronavírus. Johannes Eisele / Getty Images. |

O estado de emergência gerado pelo COVID-19 na saúde pública se transfigurou rapidamente em uma crise no cerne da economia mundial, que também ameaça países em desenvolvimento na periferia. Isto alterou o equilíbrio entre Estado e mercado, expondo, mais uma vez, as lacunas da ideologia neoliberal. A crise econômica desnuda completamente o capitalismo contemporâneo – e provavelmente deve se revelar ainda mais impactante do que o abalo provocado na saúde pública.

A crise do COVID-19 tem

raízes mais profundas, que se encontram no funcionamento patológico do capitalismo financeirizado e globalizado na última década. A

Grande Crise de 2007–9 pôs fim à “era de ouro” das finanças dos anos 90-2000, e a década seguinte foi marcada pelo fraco crescimento da economia mundial. A lucratividade era insuficiente, o crescimento da produtividade, baixo e os investimentos não mostravam nenhum dinamismo. As finanças também estavam com problemas, expressos na menor rentabilidade e na inexistência do dinamismo extraordinário do período anterior. Se a crise historicamente sem precedentes de 2007–9 marcou o auge da financeirização, a nova crise do coronavírus cristaliza sua deterioração.

Evidentemente, o combustível imediato da crise foi as ações dos Estados-nações diante do temor criado pela epidemia. Tendo inicialmente ignorado a emergência médica, vários governos passaram a bloquear desesperadamente países inteiros e áreas geográficas, restringindo viagens, fechando escolas e universidades etc. Isto afetou fortemente as já enfraquecidas economias centrais ao induzir o colapso generalizado da demanda, a interrupção das cadeias de abastecimento, a queda na produção, milhões de demissões de trabalhadores e perda de receita corporativa. Tudo isto impulsionou o desmoronamento sem precedentes das principais bolsas de valores e levou os mercados monetários ao desespero.

A situação é semelhante a um suposto retorno da Peste Negra do século XIV, no qual as sociedades do século XXI reagissem com uma mistura semelhante de pânico cego e isolamento das comunidades. Naquela oportunidade, quando os Estados eram pobres e as monarquias feudais atrasadas, a praga eliminou um terço da população europeia. O coronavírus, por sua vez, parece ter baixa taxa de mortalidade e, diferentemente do passado, tem atingido Estados capitalistas desenvolvidos e tecnologicamente avançados. Já existe intenso debate entre epidemiologistas sobre a adequação e sustentabilidade do bloqueio generalizado ou se os Estados deveriam ter se

concentrado em testes intensivos da população.

Não cabe aos economistas políticos avaliar políticas epidemiológicas. Mas há um certo consenso de que as reações de vários Estados e o consequente colapso da atividade econômica sejam parte da natureza fundamentalmente falha do capitalismo financeirizado neoliberal. Um sistema econômico baseado na competição e na busca pura por lucro – ambos garantidos por um Estado poderoso – mostrou-se incapaz de lidar com calma e eficácia diante de um abalo de saúde pública de gravidade desconhecida.

Vários países desenvolvidos careciam de infraestrutura básica de saúde para tratar aqueles que ficaram gravemente doentes, além de terem pouco equipamento para testar a população em larga escala e proteger os grupos com maior probabilidade de contrair a doença. Ademais, é provável que o bloqueio e o isolamento generalizado de grandes sectores da sociedade tenham implicações muito graves para os trabalhadores assalariados, bem como para as camadas mais pobres, fracas e marginalizadas. As repercussões mentais e psicológicas também serão devastadoras. A organização social do capitalismo contemporâneo mostrou-se disfuncional até do ponto de vista de sua engenharia estrutural.

Igualmente impressionantes foram as ações dos Estados poderosos depois que a magnitude do colapso econômico se tornou clara. Em março, os bancos centrais dos Estados Unidos, União Europeia e Japão realizaram massivas injeções de liquidez e diminuíram as taxas de juros a zero, tentando estabilizar as bolsas de valores e mitigar a falta de fluidez nos negócios. O Fed (Banco Central dos Estados Unidos), por exemplo, anunciou que compraria volumes ilimitados de títulos do governo e até mesmo títulos corporativos privados recém-emitidos. Enquanto isso, os governos dos Estados Unidos, da União Europeia e de outros locais planejaram enormes expansões fiscais, sob a forma de empréstimos e garantias de crédito para empresas, subsídios de renda para trabalhadores afetados, prorrogações fiscais, aumentos ou subsídios de seguridade social, “repaymentholidays” de dívidas etc.

De maneira extraordinária, o governo Trump anunciou planos de fornecer US$ 1.200 por adulto ou US$2.400 por casal, com pagamentos adicionais para crianças, começando pelas famílias mais pobres. Este desembolso fazia parte de um pacote que poderia exceder US$ 2 trilhões – aproximadamente 10% do PIB dos EUA –, e fornecia ainda $500 bilhões em empréstimos a empresas atingidas, US$ 150 bilhões a hospitais/profissionais de saúde e US$ 370 bilhões a pequenas e médias empresas. De modo igualmente inusitado, o governo conservador britânico declarou sua intenção de se tornar empregador em última instância, pagando até 80% dos salários dos trabalhadores, caso as empresas os mantivessem na folha de pagamento. Estes pagamentos seriam no valor de até £ 2.500 por mês e, portanto, acima da renda média. Não contente com isso, o governo britânico também nacionalizou efetivamente as ferrovias por seis meses e houve rumores sobre a nacionalização das companhias aéreas.

Alguns dias antes, até acadêmicos de esquerda

considerariam tais medidas radicais. A ideologia neoliberal das últimas quatro décadas foi rapidamente afastada, o Estado emergiu como regulador da economia e passou a concentrar enorme poder. Não foi difícil para muitos da esquerda acolherem as novas ações estatais, tomando-as como sinal de “retorno do keynesianismo” e morte do neoliberalismo. Estas conclusões são, porém, precipitadas.

Por um lado, o Estado-nação sempre esteve no coração do capitalismo neoliberal, garantindo o domínio de classe do bloco corporativo e financeiro reinante por meio de intervenções seletivas em momentos críticos. Além disso, as medidas contra o Covid-19 foram acompanhadas por políticas fortemente autoritárias, trancando massivamente as pessoas em suas casas e bloqueando enormes metrópoles. O Estado também demonstrou seu vasto poder de fiscalizar a sociedade por meio da coleta de informações através de big data. Por exemplo, o governo de direita de Israel aprovou o rastreamento de telefones celulares pela agência policial de inteligência com o fim de enviar mensagens a pessoas que, sem saber, entraram em contato com pacientes contaminados por coronavírus. O recado era claro: “não apenas sabemos onde está, mas sabemos melhor do que você quem você conheceu”.

O autoritarismo está totalmente alinhado com a ideologia neoliberal dominante das últimas quatro décadas. A orientação do Estado está adequada à fragmentação da sociedade, visto que as pessoas estão isoladas em extremo estresse, assumindo a “responsabilidade individual” por manter o distanciamento social. Ao mesmo tempo, um grande número de pessoas ainda precisa trabalhar e usar transporte público, enquanto direitos trabalhistas são demolidos, demissões avançam independentemente do devido processo legal e o trabalho remoto destrói todos os limites das jornadas laborativas aceitas.

Ainda é incerta a direção que o capitalismo global vai tomar diante do choque do coronavírus – ou mesmo quando ainda suportaremos as longas consequências da Grande Crise de 2007-9. O poder colossal do Estado e sua habilidade de intervir simultaneamente na economia e na sociedade poderiam resultar, por exemplo, em uma forma mais autoritária de capitalismo controlado, na qual os interesses da elite corporativa e financeira deverão ser proeminentes. Esta possibilidade exige que os socialistas analisem com cuidado e criticamente as ações adotadas pelos Estados para lidar com a crise do coronavírus.

A crise até aqui

O primeiro passo para esta análise é fazer um resumo do curso da crise até o momento. Crises são eventos históricos concretos e refletem o desenvolvimento institucional do capitalismo. Os principais passos da crise do coronavírus podem ser extraídos de publicações (algumas rapidamente desatualizadas) de

organizações multilaterais, imprensa etc. Deste modo:

- O Covid-19 surgiu na China no final de 2019, mas a resposta inicial do Estado chinês foi lenta, provavelmente pela falta de conhecimento sobre a gravidade do vírus. Por outro lado, outros Estados também demoraram em reagir mesmo após a experiência da erupção completa da pandemia na China. Até início de Março de 2020, por exemplo, o número de casos diários confirmados no Reino Unido foi abaixo de dois dígitos. Não obstante o conhecimento da tragédia chinesa, o governo do Reino Unido não fez quase nada.

- O Estado chinês bloqueou grandes porções de seu território e outros países também criaram meios de isolamento, restringindo o movimento de milhares de pessoas. A demanda por turismo, viagens aéreas, hospedagens, restaurantes e bares desmoronou por completo. Igualmente afetada foi a demanda por comida, roupas, utensílios domésticos etc, ainda que seu impacto ainda não esteja claro. A incerteza gerada pela retração do consumo também atingiu planos de investimentos, mas, de novo, é difícil avaliar o impacto neste estágio inicial.

- O bloqueio e o movimento restrito de trabalhadores interromperam a cadeia de produção e distribuição de mercadorias, inicialmente na China, que fornecia grande volume de insumos para todo o mundo, e depois nas outras partes da Ásia, Europa e Estados Unidos. Ao lado da queda da demanda, tal interrupção levou à redução da produção.

- Todos os fatores citados – redução da produção, queda da demanda e crescente incerteza – destruíram as receitas das empresas. Os empregos de milhões estão ameaçados, sobretudo no setor de serviços. Em março, muitos já tinham sido demitidos. O desemprego piorou o consumo e prejudicou ainda mais a produção. Com a diminuição das receitas, as empresas tornaram-se menos capazes de pagar suas dívidas, o crédito comercial desapareceu e, em meados de março, a liquidez (ou seja, o dinheiro vivo) era escassa. A crise adquiriu uma grave dimensão creditícia, o que agravou ainda mais seu efeito na produção e distribuição.

- Uma prévia da devastação econômica potencial pode ser obtida a partir do caso chinês. Segundo estatísticas oficiais, o valor agregado na produção em Janeiro e Fevereiro caiu em 13,5% comparado com o mesmo período em 2019 (a produção caiu em 15,7%). Além disso, investimentos, exportações e importações despencaram, respectivamente, em 24,5%, 15,9% e 2,4%. A contração Chinesa por si só seria suficiente para provocar um grave impacto na economia mundial. Como muitos outros países centrais estão em lockdown, as consequências poderão ser enormes, particularmente em setores como companhias aéreas e turismo.

- As repercussões sobre os trabalhadores serão devastadoras. Especialmente sensíveis são os setores enfraquecidos por anos de políticas neoliberais, como, por exemplo, trabalhadores com contratos flexíveis, informais e autônomos. Igualmente vulneráveis são os trabalhadores altamente endividados (ou sem poupança) que têm acesso limitado a benefícios e serviços públicos. As mulheres provavelmente serão mais afetadas porque estão super-representadas em tais grupos, mas também devido ao aumento do trabalho de cuidado decorrente dos problemas de saúde na família, permanência de crianças no lar etc.

- As condições globais pioraram ainda mais à medida que a crise desencadeou um colapso gigantesco dos mercados de ações. Durante anos, as principais bolsas de valores em todo o mundo estiveram bastante inflacionadas e o risco de uma crise grave já se fazia sentir em 2018. A erupção do coronavírus levou a uma queda espetacular de mais de um terço, de fevereiro a março. O resultado foi o dramático encolhimento da liquidez que provocou uma crise no mercado monetário nos Estados Unidos, o centro das finanças mundiais, em meados de março. O choque se transformou em uma crise capitalista completa.

- À medida que o medo tomou conta dos mercados mundiais, o fluxo de capital através das fronteiras, especialmente do centro para a periferia da economia mundial, também foi afetado. As evidências existentes não permitem tirar conclusões definitivas, mas existe a possibilidade de uma “parada subita” que tornaria os países em desenvolvimento incapazes de pagar as dívidas de importações e serviços, aumentando, deste modo, a perspectiva de crises cambiais. Em meio à turbulência, uma guerra de preços entre os produtores de petróleo fez despencar o preço do barril de petróleo (Brent) em 50% entre o final de fevereiro e o final de março. Esta queda gigantesca ameaçou a viabilidade de um conjunto de produtores em todo o mundo, inclusive na indústria de faturamento hidráulico dos EUA.

Em termos analíticos, esta sucessão de eventos, que constituem a crise atual, só faz sentido se pensados à luz dos desdobramentos da Grande Recessão de 2007-09. Na sequência do colapso da Lehman Brothers, o dinamismo do capitalismo financeiro esvaiu-se nos países centrais, embora persistisse de algum maneira nos países em desenvolvimento. Nossas estimativas, baseadas em dados do Banco Mundial, sugerem que as taxas médias de crescimento em 2010-19 foram as mais baixas nos últimos quarenta anos: 1,4% no Japão, 1,8% na União Europeia, 2,5% nos Estados Unidos e 8,5% na China (com queda significativa no crescimento na segunda metade da década). Essas taxas apontam para o esgotamento das forças motrizes da acumulação capitalista, particularmente durante o último decênio. Para se ter uma ideia das raízes mais profundas da crise, basta considerar aspectos-chaves do desempenho da economia dos EUA – o filão da globalização e financeirização.

Acumulação fraca

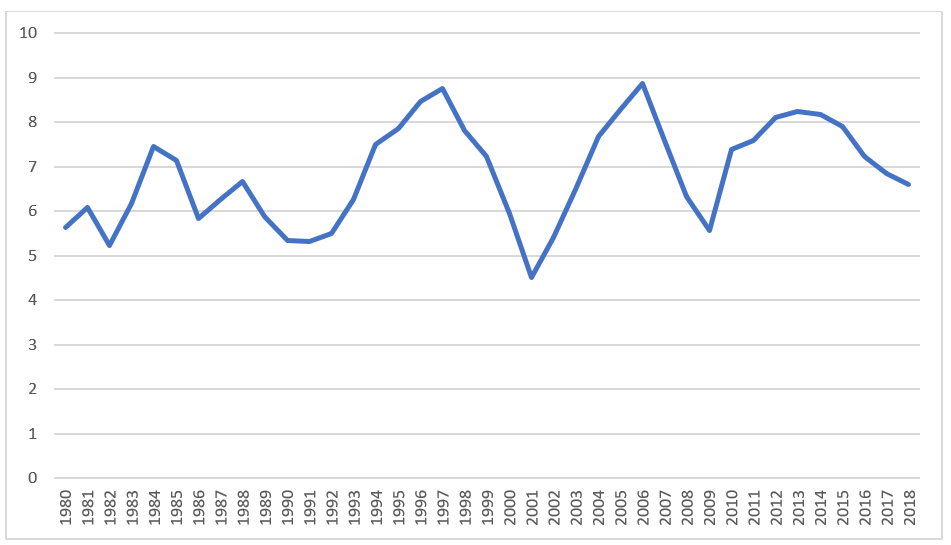

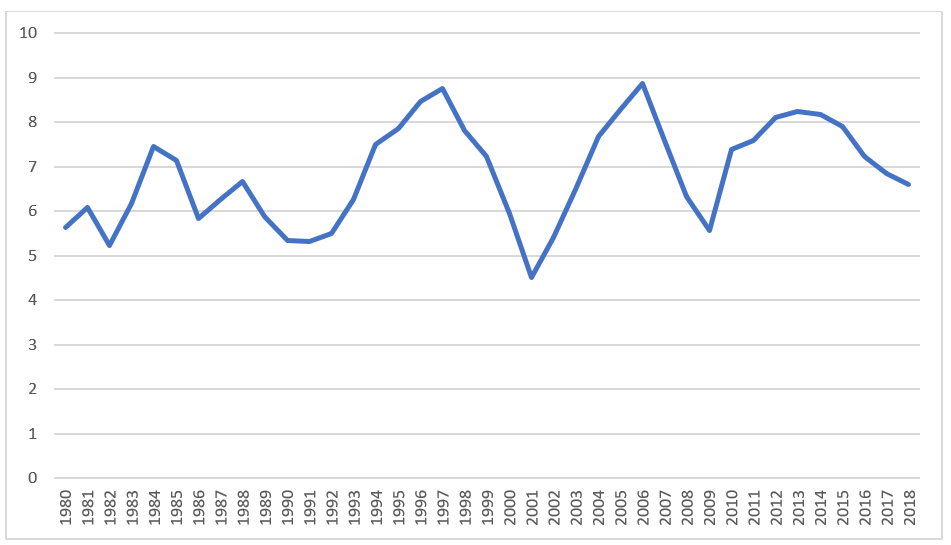

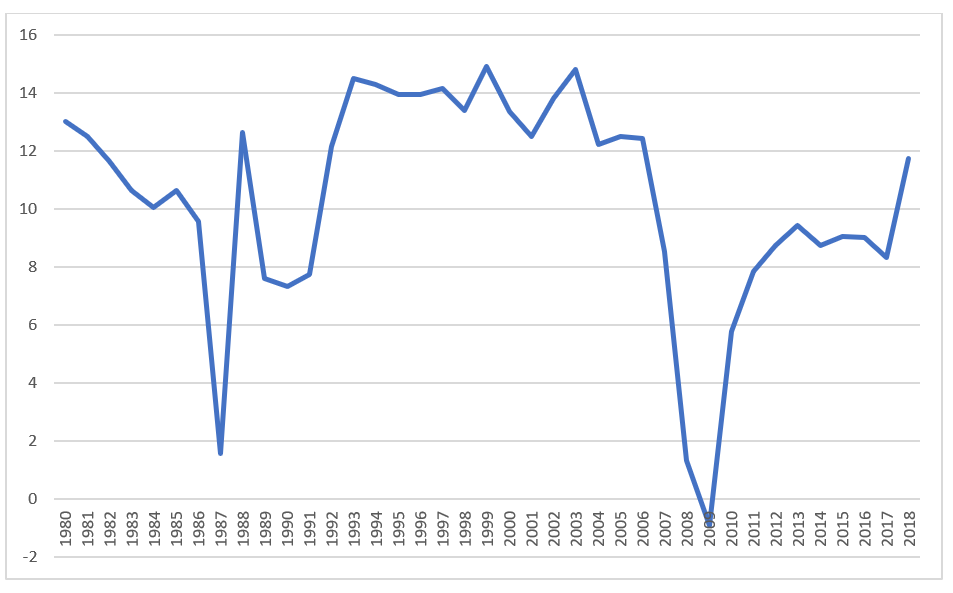

Amaneira mais simples de resumir o desempenho estrutural do capitalismo dos EUA é considerar a taxa de lucro das empresas não financeiras, como mostra a Figura 1:

|

Fig. 1 Taxa de lucro de empresas não financeiras, EUA, 1980–2018

Fonte: BEA, NIPA data. |

A trajetória da taxa de lucro foi amplamente cíclica e alinhada com as flutuações gerais da economia dos Estados Unidos. Após a Grande Crise de 2007–9, a taxa de lucro se recuperou fracamente, atingiu seu pico em 2014 e depois diminuiu. Claramente, o choque do coronavírus atingiu a economia dos EUA em um momento em que ela já se encontrava fraca e a acumulação mostrava sinais de exaustão. Tal fraqueza estrutural também pode ser revelada por uma variedade de outros dados. Depois de 2007–9, a produtividade do trabalho cresceu apenas 1% ao ano; o investimento permaneceu estável e baixo, em torno de 18% do PIB; e o estoque real de capital encolheu.

Uma comparação com a China, a segunda maior economia do mundo, pode ser instrutiva. Após a crise de 2007–9, sua taxa média de lucro estimada aumentou por vários anos, mas começou a declinar em 2014. Embora o desempenho chinês permaneça substancialmente mais forte do que o norte-americano, a fraqueza estrutural de seu padrão de acumulação também se dá nos demais indicadores. Após 2007–9, a produtividade do trabalho aumentou em torno de 7% a 8% ao ano, o investimento ficou praticamente estável em 45% do PIB e a utilização da capacidade industrial caiu rapidamente. O coronavírus atingiu a economia chinesa em um de seus piores momentos desde o início de sua transição capitalista.

A comparação com a União Europeia, cuja economia como bloco é maior que a da China, mas menor que a dos Estados Unidos, acrescenta mais elementos para a compreensão do quadro geral da crise do Covid-19. Depois de 2007–9, seu crescimento de produtividade foi pior do que o norte-americano, sobretudo na zona da União Econômica e Monetária (UEM), na qual os principais países giraram abaixo de 1% ao ano. A Polônia, que não está na UEM, se destacou em produtividade com crescimento acima de 3%. A produção industrial aumentou substancialmente na Alemanha, apesar do fraco crescimento. Isto, todavia, foi possível em razão da vantagem competitiva graças ao longo período de supressão de salários. Apesar disso, em 2019 sua produção caiu, também revelando a fraqueza estrutural alemã.

Oprimida pela estrutura de austeridade do euro, a União Europeia ficou estagnada durante a última década. Neste período, um novo complexo industrial começou a surgir na Europa Oriental (e.g. Polônia) intimamente associado à indústria alemã. A participação do trabalho no PIB continuou todavia estacionada. Salvo na Alemanha, onde o crescimento dos salários foi significativo pela primeira vez em décadas, o capital defendeu fortemente seus interesses. Mas sem crescimento apoiado em produtividade, a competitividade alemã caiu. Em resumo, assim como nos Estados Unidos e China, o coronavírus também atingiu a União Europeia em um momento de grande debilidade econômica.

Como mostra os três casos acima indicados, as raízes da crise econômica causada pelo coronavírus encontram-se no esgotamento do padrão da acumulação capitalista do período anterior. Por óbvio que o impacto da crise será provavelmente muito diferente em cada uma destas economias conforme suas diferenças estruturais. A China se tornou a fábrica do mundo com o valor agregado na indústria de transformação respondendo por aproximadamente 30% do PIB. Para os Estados Unidos, este valor corresponde a pouco mais de 10%. O valor agregado nos serviços aumentou substancialmente na China, à medida que a economia se tornou mais madura, embora represente apenas 50% do PIB. Nos Estados Unidos, ele está acima de 75%. Como o lockdown recai sobretudo nos serviços, é provável que os Estados Unidos sejam mais afetados primariamente do que a China.

O mesmo vale para a União Europeia, cuja economia é fortemente baseada em serviços, particularmente em países da periferia do sul, como Espanha, Portugal e Grécia, que possuem indústria fraca e dependem do turismo. O choque será provavelmente ainda maior na Itália, que se encontra estagnada há duas décadas e, desde 2010, nunca esteve tão longe de pagar sua dívida. As lideranças da UE têm, portanto, razão em achar que a crise do coronavírus pode ser uma ameaça à sua própria existência. Esta é a razão da maciça intervenção do Banco Central Europeu (BCE), mas também das ações de vários Estados-Nações, cujas despesas têm praticamente aberto a jaula de aço da austeridade.

O setor financeiro

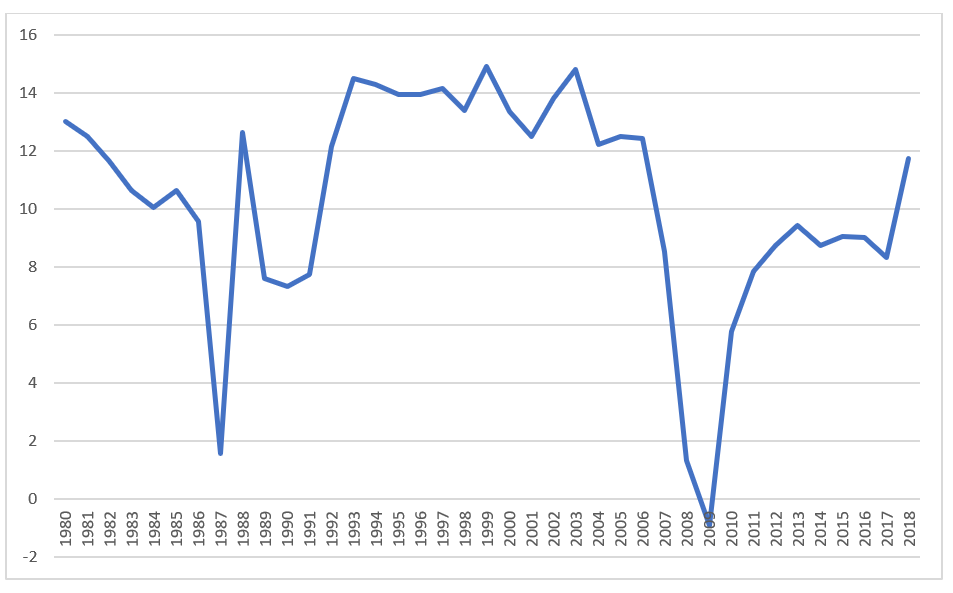

O enfraquecimento do capitalismo financeirizado nos Estados Unidos pode ser mais bem analisado a partir da taxa de lucro dos bancos comerciais dos EUA. Ver Fig. 2:

|

Fig. 2 Taxa de lucro dos bancos comerciais (retorno sobre o patrimônio), EUA, 1980–2018.

Fonte: FDIC data. |

A lucratividade dos bancos comerciais dos EUA – o pivô do sistema financeiro –

alcançou suas máximas históricas no período que compreende do início dos anos 90 até pouco antes da crise de 2007–9. Trata-se da “era de ouro” da financeirização dos EUA. Dois fatores explicam os lucros excepcionais dos bancos: primeiro, sua capacidade de garantir um “spread” bancário significativo entre a taxa de juros dos empréstimos e a taxa de juros dos depósitos; e, segundo, sua capacidade de obter grandes tarifas e comissões através da mediação de transações financeiras entre empresas, famílias e outras organizações financeiras. Após 2007–9, a rentabilidade do banco nunca atingiu os mesmos valores. De um lado, o Fed baixou as taxas de juros para quase zero, comprimindo os spreads bancários; de outro, as receitas advindas de tarifas e comissões caíram à medida que o volume de transações financeiras diminuiu. A rentabilidade dos bancos teve uma breve alta em 2018, mas isso se deveu principalmente ao Fed, que aumentou suavemente as taxas de juros em 2017–8.

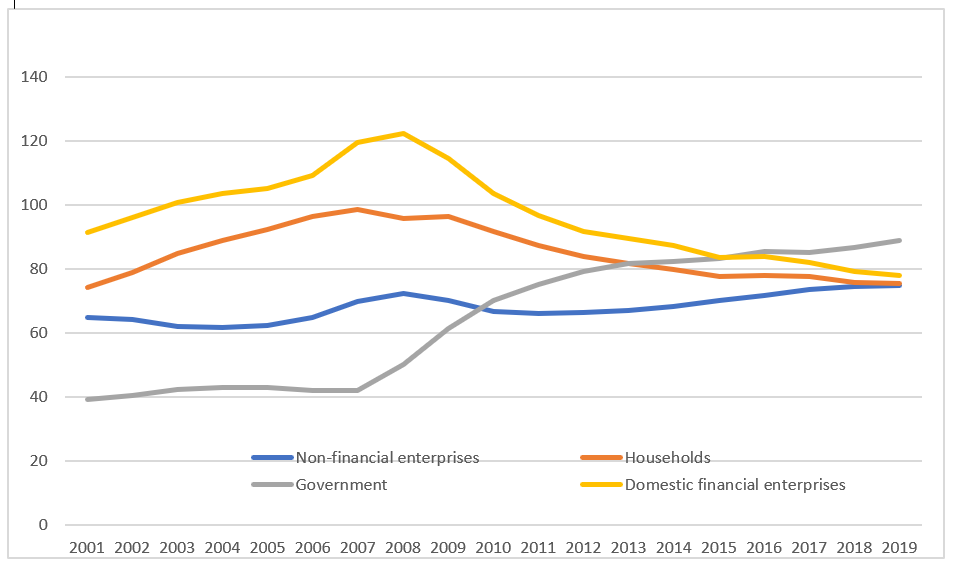

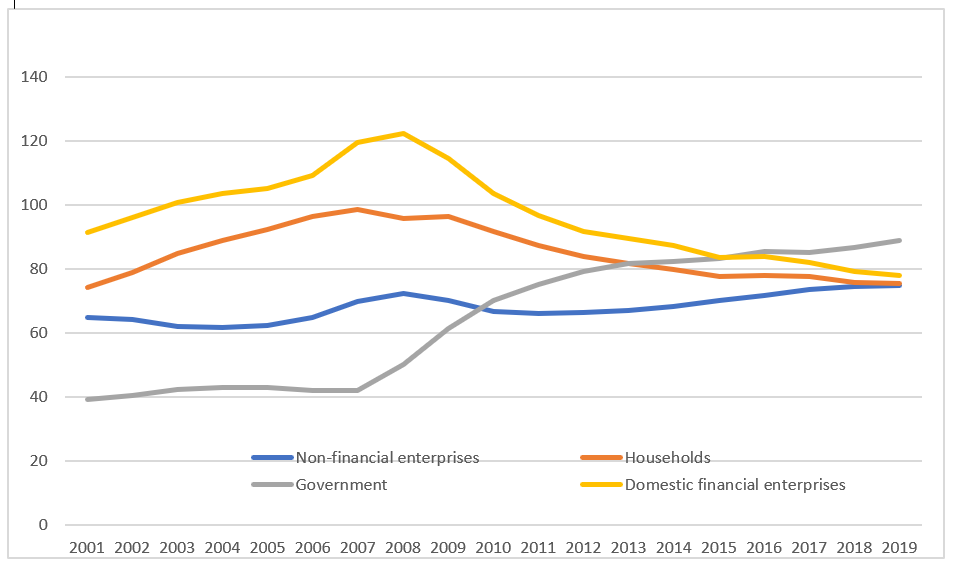

A década após 2007–9 pode ser mais bem analisada, considerando a trajetória da dívida nos Estados Unidos, conforme a Fig. 3. Nela podemos observar, proporcionalmente ao PIB, as i) dívidas das empresas não financeiras, ii) dívidas das famílias, iii) dívidas do governo e iv) dívidas das empresas financeiras domésticas:

|

Fig. 3 Dívida setorial dos EUA em relação ao PIB.

Fonte: St Louis FRED data. |

A dívida privada dos Estados Unidos caiu após 2007–9, ao contrário da tão anunciada “explosão da dívida”. A dívida hipotecária diminuiu substancialmente por causa, sobretudo, do profundo impacto da Grande Crise nas famílias. A dívida entre as empresas financeiras domésticas também baixou, deixando menos margem para os bancos lucrarem com tarifas e comissões. Por outro lado, a dívida das empresas não financeiras começou a aumentar em 2015 e eventualmente excedeu seu pico anterior pré-Grande Crise. O aumento da dívida corporativa facilitou a sobrevivência de uma multidão de empresas frágeis, que possuem baixa rentabilidade e são mais vulneráveis a choques. Estima-se que essas “empresas zumbis” em 2017 representavam 12% do total do setor crporativo nas quatorze economias mais desenvolvidas. Está em aberto, todavia, como a crise do coronavírus afetará a capacidade de pagamento dessas empresas, tendo em mente que taxas de juros zero reduzem os custos de serviço das dívidas.

Neste período, houve um aumento real de fato na dívida do Estado, o que

deixou o governo dos Estados Unidos mais endividado do que em qualquer outro momento desde a Segunda Guerra Mundial. A financeirização após a Grande Crise tornou-se, assim, na medida em que demonstrou algum dinamismo, um processo de explosão do endividamento público, que, por sua vez, também estava conectado ao endividamento das empresas em mercados financeiros abertos – incluindo o mercado de ações.

O papel do Estado e a explosão da bolha de ações

Após a Grande Crise, o governo dos Estados Unidos aproveitou as oportunidades criadas e usou seu poder para defender o capitalismo financeirizado e globalizado. Gerou um enorme déficit fiscal ao longo da década – especialmente em 2009–2012 e, depois, em 2018–19 –, que permitiu o crescimento do PIB e aumentou enormemente sua dívida. O aumento da dívida pública tornou possível para o Fed sustentar um tremendo surto de criação de dinheiro, mantendo as taxas de juros próximas de zero. A oferta de moeda (M3) aumentou de 50% do PIB em 2007 para 70% em 2017–19.

Taxas de juros baixas e liquidez abundante permitiram às empresas não financeiras tomar empréstimos baratos em mercados abertos e participar no jogo clássico da financeirização de “recompra de ações”, garantindo altos lucros aos acionistas e elevando os preços dos títulos. Com dinheiro facilmente disponível, outros operadores do mercado de ações, como, por exemplo, Exchange-Traded Funds (ETFs) e os Fundos multimercado, também expandiram suas atividades. O resultado foi um aumento contínuo e gradual do mercado de ações, em que o índice Standard and Poor’s (S&P) subiu de 735 em fevereiro de 2009 para 3.337 em fevereiro de 2020. Em suma, após 2007–9, a intervenção governamental feita pelos Estados Unidos para sustentar o capitalismo financeiro levou ao crescimento de uma bolha que não tinha qualquer relação com a fraqueza estrutural da lucratividade, as taxas de crescimento, o crescimento da produtividade etc.

Este quadro é essencial para compreender o choque financeiro causado pelo coronavírus. Já aparente em 2017-18, a bolha não poderia perdurar muito tempo. Nesse sentido, o Fed começou a aumentar as taxas de juros lentamente acima de zero com o intuito de recuperar condições mais normais nos mercados financeiros. Em dezembro de 2018, o índice S&P despencou brevemente para 2.416, mas o Fed aumentou rapidamente as taxas de juros e a bolha foi retomada. Por razões já explicadas, o coronavírus desferiu um golpe de natureza muito diferente e o mercado de ações entrou em estrondoso colapso, caindo para 2.237 em 23 de março de 2020. O anúncio subsequente do governo Trump de uma enorme intervenção fiscal levou a S&P a se recuperar, embora a volatilidade permaneça muito alta.

O colapso das bolsas revelou a existência de outras operações especulativas que pioraram drasticamente as condições nos mercados financeiros. O desmoronamento dos preços pressionou os ETFs e os Fundos de Investimento, forçando-os a buscar dinheiro vivo para cumprir suas obrigações. Em seguida, constatou-se que foram criadas cadeias especulativas pelas quais esses Fundos tomavam empréstimos no mercado de recompra (o principal mercado de liquidez entre instituições financeiras) com a venda de Títulos do Tesouro dos EUA e depois usavam o dinheiro para comprar Títulos do Tesouro nos mercados futuros. Lucrava-se, assim, com as pequenas discrepâncias de preço. As somas eram enormes. À medida que os preços das ações entraram em colapso, os Fundos venderam Títulos do Tesouro de forma cada vez mais desesperada e, na verdade, elevaram as taxas de juros.

Note-se que o Fed foi confrontado com uma situação bizarra: o crescimento frenético da escassez de liquidez e o aumento das taxas de juros nos mercados monetários, mesmo que a economia norte-americana tenha sido inundada com dólares por mais de uma década. O absurdo capitalista raramente foi demonstrado de maneira tão vívida. O Fed precisou intervir com urgência e prometeu comprar volumes ilimitados de títulos públicos e até de títulos privados, aumentando ainda mais a oferta de dinheiro. Sua intervenção maciça foi acompanhada pelo gigantesco pacote fiscal do governo dos Estados Unidos. Mais uma vez, o Estado norte-americano colocou vigas sob o colapso do capitalismo financeirizado.

Neste contexto, é importante observar a diferença entre os Estados Unidos e a União Europeia. A Comissão Europeia permitiu tacitamente aos Estados-membros ignorar o Pacto de Estabilidade e Crescimento, enquanto o BCE abandonou suas regras de compra de títulos em um esforço de evitar um calote italiano, o que catalisaria imediatamente uma nova crise do euro. Estas ações foram importantes, pois permitiram aos países da União Europeia operar sem obstáculos desnecessários. Mas não houve nenhuma intervenção fiscal coordenada por instituições europeias que possa ser remotamente comparável aos EUA ou mesmo ao Reino Unido.

De fato, a crise forçou a União Europeia a se envolver em políticas econômicas que se desviam de sua cartilha. Até agora, os países europeus têm tomado decisões político-econômicas com pouquíssima cooperação ou mútuo condicionamento. O velho problema de conflitos e hierarquias entre os Estados-membros não desapareceu. Por isso, as propostas de emissão de “coronabonds” da zona euro para financiar despesas fiscais estão enfrentando forte resistência. Se o dinheiro deve ser disponibilizado aos Estados afetados, pode ser através do Mecanismo Europeu de Estabilidade, com várias condições associadas. Simplesmente não há comparação com a resposta do Estado norte-americano.

O que vem a seguir?

Acrise do coronavírus representa um momento crítico no desenvolvimento do capitalismo contemporâneo. Certamente, a crise será longa – e seu pleno impacto nos Estados Unidos, na União Europeia, na China, no Japão e nos países em desenvolvimento ainda está por vir. Não há dúvidas de que estamos diante do risco de uma enorme depressão em toda a economia mundial. As falhas sistêmicas da financeirização e globalização foram duramente reveladas pelo estado emergencial da saúde pública. Ao mesmo tempo, o Estado tornou-se cada vez mais implicado na manutenção deste sistema falho. O caráter das intervenções estatais não dá, no entanto, motivos para supor que haverá uma transformação no topo da hierarquia política e social, resultando em políticas que favoreçam os interesses dos trabalhadores.

A decisão do governo dos EUA de aumentar significativamente seu déficit – e portanto seus empréstimos –, cujo efeito é aumentar a oferta de moeda e levar as taxas de juros a zero, é essencialmente a mesma de 2007 a 2009. Mesmo que uma depressão seja evitada, os resultados de médio prazo serão provavelmente os mesmos, pois a fraqueza estrutural da acumulação capitalista não é confrontada. Certamente haverá contradições políticas decorrentes da defesa da ordem neoliberal, sobretudo devido à demonstração de poder dos Estados-nações ao intervir na economia. Isso será particularmente importante na União Europeia, onde as respostas fiscal e de emergência em saúde à crise vem até agora de Estados-nações individuais e não de instituições coletivas.

Se lançarmos um olhar sobre as insuficiências do capitalismo neoliberal, fica claro que a crise do Covid-19 levanta provocativamente a questão da reorganização democrática tanto da economia quanto da sociedade conforme o interesse dos trabalhadores. Há uma necessidade urgente de enfrentar o caos da globalização e da financeirização apresentando propostas concretas radicais. Isso também requer formas de intervenção capazes de alterar o equilíbrio social e político em favor das camadas populares.

A pandemia trouxe à tona exigências vitais de transformação social. Explicitou o imperativo de se ter um sistema de saúde pública racionalmente planejado e capaz de lidar com choques epidêmicos. Também levantou a necessidade urgente de solidariedade, ação comunitária e políticas públicas para apoiar os trabalhadores e os mais pobres que enfrentam bloqueios, desemprego e colapso econômico.

De maneira mais ampla, a crise do Covid-19 reafirmou a necessidade histórica de enfrentar um sistema em declínio, preso em seus próprios absurdos. Incapaz de se transformar racionalmente, o capitalismo globalizado e financeirizado continua recorrendo a doses cada vez maiores dos mesmos paliativos desastrosos. Por oposição, o primeiro imperativo é defender os direitos democráticos diante das ameaças estatais e insistir para que os trabalhadores tenham amplo poder de decisão em todas as deliberações. Somente assim, poderiam surgir propostas alternativas radicais, dentre elas, medidas de larga escala, como o planejamento de políticas industriais que possam oferecer tratamento ao enfraquecimento da produção, facilitar uma transição ecológica, combater as desigualdades de renda e enfrentar a financeirização através da criação de instituições financeiras públicas. A crise do coronavírus já transformou os termos da luta política – e os socialistas devem responder urgentemente.

Este artigo baseia-se em parte no trabalho da equipe de pesquisa criada pelo EReNSEP-Ekona, que se propõe a examinar as implicações a longo prazo da atual crise. Agradeço a N. Águila e T. Moraitis pelos cálculos a partir dos dados BEA. A Y. Shi agradeço pelos cálculos baseados nos dados do Wind, Anuário Estatístico Nacional da China, do FRED St. Louis e do Banco Mundial. Também gostaria de agradecer A. Medina Català, P. Cotarelo e S. Cutillas pelos cálculos conforme dados da OCDE e do BCE. Por fim, obrigado a Shehryar Qazi pela ajuda em estabelecer alguns dos mecanismos especulativos nos mercados monetários dos EUA. O artigo, como de praxe, é de responsabilidade exclusiva do autor.

This article relies on some of the work of the research team established by EReNSEP-Ekona to examine the longer-term implications of the current crisis. Thanks are due to N. Águila, to T. Moraitis for calculations using BEA data. Thanks are due to Y. Shi for calculations using Wind, China National Statistical Yearbook, FRED St. Louis, and World Bank data, to A. Medina Català, P. Cotarelo, and S. Cutillas for calculations using OECD and ECB data, and to Shehryar Qazi for help with establishing some of the speculative mechanisms in US money markets. The article is solely the author’s own responsibility.

Sobre o autor

Costas Lapavitsas é professor de economia da SOAS (Universidade de Londres) e ex-membro do Parlamento grego.