Minqi Li

Monthly Review

Monthly Review

%20%5BPDF%5D.jpg) |

| Monthly Review Volume 59, Number 11 (April 2008) |

Até recentemente a economia capitalista global desfrutou um período de relativa tranquilidade e crescimento a um ritmo relativamente rápido após a crise económica global de 2001-02. Durante este período de expansão económica tem havido vários importantes desenvolvimentos económicos e políticos. Primeiro, os Estados Unidos – a potência económica declinante mas ainda a principal força condutora da economia capitalista global – foram caracterizados por crescentes desequilíbrios internos e externos. A economia estado-unidense experimentou um período de dívida financiada, "expansão" conduzida pelo consumo com salários e emprego estagnados, e tem estado a incorrer grandes e crescentes défices em conta corrente (o défice em conta corrente é uma medida ampla do défice comercial). Segundo, a China tornou-se um actor principal na economia capitalista global e tem estado a desempenhar um papel cada vez mais importante na sustentação do crescimento económico global. Terceiro, a acumulação capitalista global está a impor uma pressão crescente sobre os recursos naturais e o ambiente do mundo. Há uma evidência cada vez mais convincente de que a produção petrolífera global atingirá o seu pico e começará a declinar dentro de poucos anos. Quarto, a aventura imperialista estado-unidense no Médio Oriente sofreu derrotas devastadoras e tem havido resistência crescente ao neoliberalismo e ao imperialismo americano por todo o mundo.

A expansão económica dos EUA desde 2001

A Tabela 1 apresenta indicadores económicos seleccionados da economia dos EUA. A sua recuperação económica após a recessão de 2001 foi muito fraca. Desde então, a taxa de crescimento médio anual tem sido de apenas 2,4 por cento, a ser comparada com os 4 por cento na década de 1960 e os 3,3 por cento nas de 1980 e 1990. Tanto o emprego como os salários reais dos trabalhadores tem estado estagnados. Medido em dólares de 1982, o salário real horário médio dos trabalhadores do sector privado dos EUA em 2006 era de 8,2 dólares, cerca de 80 por cento mais baixo do que em 1972. A partir de 2000, o rendimento familiar mediano tem estado em queda.

O crescimento económico estado-unidense desde 2001 tem sido conduzido pela expansão do consumo familiar, o qual agora representa mais de 70 por cento do PIB. Como a maioria das famílias sofre de rendimento em queda ou estagnados, a expansão do consumo foi financiada pelo crescimento explosivo da dívida habitacional. A dívida habitacional dos EUA ascendeu de cerca de 90 por cento do rendimento pessoal disponível para 103 por cento em 2000, e para 140 por cento em 2006. Em 2007, os serviços de dívida habitacional (juros e pagamentos do principal em dívida) ascenderam para 14 por cento do rendimento disponível, o mais alto já registado. Nesse meio tempo, a taxa de poupança familiar (o rácio da poupança familiar em relação ao rendimento disponível) caiu da média histórica de aproximadamente 10 por cento para, agora, virtualmente zero.

Quando a bolha habitacional dos EUA explode e o domínio do dólar sobre o sistema financeiro global torna-se cada vez mais precário, a economia estado-unidense está agora a ir para a recessão e a economia capitalista global está a entrar num novo período de instabilidade e estagnação. Nos próximos anos veremos provavelmente um grande realinhamento das várias forças politicas e económicas globais e isto estabelecerá o palco para uma nova ascensão da luta de classe global.

Neoliberalismo e desequilíbrios globais

A partir da década de 1980, o neoliberalismo tornou-se a ideologia económica dominante do capitalismo global. Sob as políticas e instituições neoliberais (tais como monetarismo, privatização, desregulamentação, "reforma" do mercado de trabalho e liberalização comercial e financeira), as desigualdades no rendimento e na distribuição de riqueza altearam-se e, em muitas partes do mundo, o povo sofreu declínios devastadores nos padrões de vida. Quando o capital financeiro fluía entre países em busca de ganhos especulativos, uma economia nacional após outra eram destruídas. Sob a pressão de capitalistas financeiros e dos seus representantes institucionais (tais como o FMI, o Banco Mundial e o Departamento do Tesouro dos EUA), muitos governos ficaram comprometidos com as chamadas políticas fiscal e monetária "responsáveis", o que muitas vezes conduziu a consequências económicas e sociais desastrosas.

Na década de 1990, as contradições do neoliberalismo levaram a crises financeiras cada vez mais violentas. De 1995 a 2002, a economia global foi abalada sucessivamente pelas crises que se desenvolveram no México, países do Sudeste Asiático, Rússia, Argentina e Turquia. A economia japonesa lutou com deflação e estagnação a seguir à explosão da bolha de activos em 1990. Havia um sério perigo de que toda a economia capitalista global pudesse cair num círculo vicioso de rupturas financeiras e afundamento na depressão. Neste contexto, os défices em conta corrente dos EUA desempenharam um indispensável papel estabilizador.

Nos anos 1990, os Estados Unidos experimentaram a maior bolha no mercado de acções da história. Apesar da estagnação dos salários reais e dos rendimentos familiares, o consumo doméstico expandiu-se rapidamente quando a dívida habitacional escalou. Na recessão de 2001, temendo que os Estados Unidos pudessem cair numa estagnação persistente, estilo japonês, o Federal Reserve cortou drasticamente a política de taxas de juro e manteve a taxa de juro real abaixo de zero durante vários anos. Em consequência, o mercado de acções permaneceu altamente super-valorizado de acordos com os padrões históricos e a oferta excessiva de moeda e capital a crédito por sua vez alimentaram uma grande bolha habitacional.

Alimentada por uma bolha de activos após outra, a economia dos EUA foi capaz de manter uma expansão relativamente rápida da procura interna. Quando o resto do mundo sofre de insuficiente procura interna, as importações americanas de bens e serviços tenderam a crescer mais rapidamente do que as exportações. Em consequência, os Estados Unidos tem estado a incorrer em grandes e crescentes défices em conta corrente, os quais em 2006 atingiram mais de 800 mil milhões dólares, ou 6 por cento do PIB.

Os défices estado-unidenses em conta corrente geram directamente procura efectiva para o resto da economia mundial, permitindo a muitas economias, incluindo as economias asiáticas e exportadores de petróleo e commodities, perseguirem o crescimento económico conduzido pelas exportações. Mas talvez, mais importante, os défices americanos em conta corrente representam gastos em excesso do rendimento que deve ser financiado pela tomada de empréstimos do resto do mundo. Os défices americanos portanto criam activos para o resto do mundo.

Os bancos centrais das economias asiáticas e os exportadores de petróleo tornaram-se os maiores financiadores dos défice em conta corrente dos EUA. De 1996 a 2006, o total de reservas em divisas estrangeiras de países de baixo e médio rendimento escalou de 527 mil milhões de dólares para 2,7 milhões de milhões de dólares e sua participação no PIB mundial mais do que triplicou: de 1,7 por cento para 5,6 por cento. A ascensão de reservas de divisas estrangeiras reduziu o risco de fugas de capital maciças e crises financeiras, permitindo a estes países terem algum espaço para prosseguirem políticas macroeconómicas expansionistas. A China, em particular, desempenhou um papel crucial no financiamento dos défices em conta corrente americanos e acumulou as maiores reservas de divisas estrangeiros actualmente montando a cerca de 1,6 milhão de milhões de dólares.

Neoliberalismo e desequilíbrios globais

A partir da década de 1980, o neoliberalismo tornou-se a ideologia económica dominante do capitalismo global. Sob as políticas e instituições neoliberais (tais como monetarismo, privatização, desregulamentação, "reforma" do mercado de trabalho e liberalização comercial e financeira), as desigualdades no rendimento e na distribuição de riqueza altearam-se e, em muitas partes do mundo, o povo sofreu declínios devastadores nos padrões de vida. Quando o capital financeiro fluía entre países em busca de ganhos especulativos, uma economia nacional após outra eram destruídas. Sob a pressão de capitalistas financeiros e dos seus representantes institucionais (tais como o FMI, o Banco Mundial e o Departamento do Tesouro dos EUA), muitos governos ficaram comprometidos com as chamadas políticas fiscal e monetária "responsáveis", o que muitas vezes conduziu a consequências económicas e sociais desastrosas.

Na década de 1990, as contradições do neoliberalismo levaram a crises financeiras cada vez mais violentas. De 1995 a 2002, a economia global foi abalada sucessivamente pelas crises que se desenvolveram no México, países do Sudeste Asiático, Rússia, Argentina e Turquia. A economia japonesa lutou com deflação e estagnação a seguir à explosão da bolha de activos em 1990. Havia um sério perigo de que toda a economia capitalista global pudesse cair num círculo vicioso de rupturas financeiras e afundamento na depressão. Neste contexto, os défices em conta corrente dos EUA desempenharam um indispensável papel estabilizador.

Nos anos 1990, os Estados Unidos experimentaram a maior bolha no mercado de acções da história. Apesar da estagnação dos salários reais e dos rendimentos familiares, o consumo doméstico expandiu-se rapidamente quando a dívida habitacional escalou. Na recessão de 2001, temendo que os Estados Unidos pudessem cair numa estagnação persistente, estilo japonês, o Federal Reserve cortou drasticamente a política de taxas de juro e manteve a taxa de juro real abaixo de zero durante vários anos. Em consequência, o mercado de acções permaneceu altamente super-valorizado de acordos com os padrões históricos e a oferta excessiva de moeda e capital a crédito por sua vez alimentaram uma grande bolha habitacional.

Alimentada por uma bolha de activos após outra, a economia dos EUA foi capaz de manter uma expansão relativamente rápida da procura interna. Quando o resto do mundo sofre de insuficiente procura interna, as importações americanas de bens e serviços tenderam a crescer mais rapidamente do que as exportações. Em consequência, os Estados Unidos tem estado a incorrer em grandes e crescentes défices em conta corrente, os quais em 2006 atingiram mais de 800 mil milhões dólares, ou 6 por cento do PIB.

Os défices estado-unidenses em conta corrente geram directamente procura efectiva para o resto da economia mundial, permitindo a muitas economias, incluindo as economias asiáticas e exportadores de petróleo e commodities, perseguirem o crescimento económico conduzido pelas exportações. Mas talvez, mais importante, os défices americanos em conta corrente representam gastos em excesso do rendimento que deve ser financiado pela tomada de empréstimos do resto do mundo. Os défices americanos portanto criam activos para o resto do mundo.

Os bancos centrais das economias asiáticas e os exportadores de petróleo tornaram-se os maiores financiadores dos défice em conta corrente dos EUA. De 1996 a 2006, o total de reservas em divisas estrangeiras de países de baixo e médio rendimento escalou de 527 mil milhões de dólares para 2,7 milhões de milhões de dólares e sua participação no PIB mundial mais do que triplicou: de 1,7 por cento para 5,6 por cento. A ascensão de reservas de divisas estrangeiras reduziu o risco de fugas de capital maciças e crises financeiras, permitindo a estes países terem algum espaço para prosseguirem políticas macroeconómicas expansionistas. A China, em particular, desempenhou um papel crucial no financiamento dos défices em conta corrente americanos e acumulou as maiores reservas de divisas estrangeiros actualmente montando a cerca de 1,6 milhão de milhões de dólares.

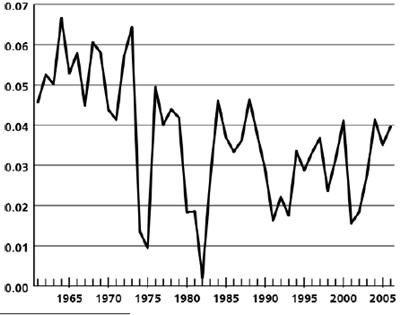

Gráfico 1. Taxa anual de crescimento econômico mundial, 1961-2006, dólar americano constante (2000)

|

| Fonte: World Bank, World Development Indicators Online, http://devdata.worldbank.org/dataonline. |

O gráfico 1 apresenta as taxas de crescimento económico mundial de 1961 a 2006, com o PIB mundial medido em US dólares constantes de 2000. Na "era dourada" da década de 1960, a economia global expandiu-se rapidamente com taxas de crescimento anual a flutuarem entre 4 e 7 por cento. A partir da década de 1970, a economia global tem estado a lutar com crescimento vagaroso com taxas a flutuarem sobretudo entre 2 e 4 por cento. Durante quatro períodos, 1974-75, 1980-82, 1991-93 e 2001-02, a economia global esteve em crises profundas (embora não haja definição oficial, considera-se geralmente que a economia global está em recessão quando a taxa de crescimento económico do mundo cai abaixo dos 2,5 por cento ao ano). A partir de 2003, a economia global tem desfrutado de uma certa estabilidade relativa e cresceu a cerca de 4 por cento ao ano. Contudo, com a economia do EUA a entrar agora em recessão, esta estabilidade relativa de vida curta está prestes a chegar ao fim.

A expansão económica dos EUA desde 2001

A Tabela 1 apresenta indicadores económicos seleccionados da economia dos EUA. A sua recuperação económica após a recessão de 2001 foi muito fraca. Desde então, a taxa de crescimento médio anual tem sido de apenas 2,4 por cento, a ser comparada com os 4 por cento na década de 1960 e os 3,3 por cento nas de 1980 e 1990. Tanto o emprego como os salários reais dos trabalhadores tem estado estagnados. Medido em dólares de 1982, o salário real horário médio dos trabalhadores do sector privado dos EUA em 2006 era de 8,2 dólares, cerca de 80 por cento mais baixo do que em 1972. A partir de 2000, o rendimento familiar mediano tem estado em queda.

Contudo, os lucros corporativos tem escalado. Os lucros corporativos em proporção do PIB aumentaram de 5,8 por cento em 2001 para 9,8 por cento em 2006. O preço das acções em relação aos rácios de rendimentos permanece excessivamente elevado, sugerindo que a bolha do mercado de acções ainda não foi plenamente desinchada. O boom do mercado de acções no fim da década de 1990 conduziu ao sobre-investimente generalizado. No principio dos anos 2000, as taxas de utilização da capacidade industrial estavam nos mais baixos em todas as décadas do período pós Segunda Guerra Mundial. Com excesso de capacidade de produção substancial, o investimento privado tem sido lento apesar da melhoria dramática na lucratividade corporativa.

O crescimento económico estado-unidense desde 2001 tem sido conduzido pela expansão do consumo familiar, o qual agora representa mais de 70 por cento do PIB. Como a maioria das famílias sofre de rendimento em queda ou estagnados, a expansão do consumo foi financiada pelo crescimento explosivo da dívida habitacional. A dívida habitacional dos EUA ascendeu de cerca de 90 por cento do rendimento pessoal disponível para 103 por cento em 2000, e para 140 por cento em 2006. Em 2007, os serviços de dívida habitacional (juros e pagamentos do principal em dívida) ascenderam para 14 por cento do rendimento disponível, o mais alto já registado. Nesse meio tempo, a taxa de poupança familiar (o rácio da poupança familiar em relação ao rendimento disponível) caiu da média histórica de aproximadamente 10 por cento para, agora, virtualmente zero.

Tabela 1. Indicadores selecionados da economia dos EUA, 1961–2007

O consumo financiado pela dívida era claramente insustentável. Nem a dívida das famílias nem o fardo do serviço da dívida podiam subir indefinidamente em relação ao rendimento familiar. Com a explosão da bolha habitacional, as famílias terão de aumentar as suas taxas de poupança e reduzir seu fardo de dívida. Se a taxa de poupança familiar retornassem ao seu nível médio histórico, isto conduziria a uma enorme redução dos gastos familiares. Com a maioria dos lares estado-unidenses a sofrerem de rendimentos reais em queda ou em estagnação, é difícil ver como o consumo possa crescer rapidamente nos próximos anos. Se o consumo estagna, então, dado o peso esmagador do consumo na economia estado-unidense, é altamente provável que caiu numa recessão profunda seguida por uma estagnação persistente.

Será que o Federal Reserve será capaz de vir em resgate e criar mais uma bolha maciça de activos? Aterrorizado pela perturbação dos mercados globais de acções, o Federal Reserve já cortou drasticamente nas taxas de juro. Contudo, com o mercado de acções e o mercado habitacional bastante super-valorizados, é difícil que alguém possa identificar uma outra grande bolha de activos a criar. Além disso, com o nível de endividamento familiar tão elevado e a taxa de poupança familiar já tão baixa, taxas de juro baixas pouco podem fazer para estimular o consumo familiar.

Mais realisticamente, com o consumo familiar a estagnar ou contrair-se, o governo dos EUA podia tentar compensar a desvantagem com mais gastos públicos e um aumento no défice fiscal. Se as taxas de poupança familiares ascendessem em direcção à sua média histórica, então Washington terá de incorrer num défice fiscal muito grande, da ordem dos 6 por cento do PIB ou mais. Dado o actual ambiente político nos Estados Unidos, é duvidoso que uma política fiscal efectiva de uma magnitude suficientemente grande possa ser desenvolvida e executada.

Se a actual ou, mais provavelmente, a próxima administração atrever-se a utilizar políticas expansionistas muito agressivas para revitalizar a economia, então os Estados Unidos provavelmente continuarão a incorrer em défices em conta corrente muito grandes. Com um défice em conta corrente de 6 por cento do PIB, teoricamente, a dívida externa líquida dos EUA podia continuar a ascender para 120 por cento do PIB. [1] Isto seria claramente impossível. Muito antes de este limite teórico ser atingido, tornar-se-ia cada vez mais difícil para os Estados Unidos financiarem seus défices em conta corrente. O actual declínio relativamente ordenado do dólar transformar-se-ia num crash. O dólar perderia seu status como divisa de reserva principal do mundo e os Estados Unidos experimentariam a sua própria terapia de choque.

De um modo ou de outro, os Estados Unidos não serão capazes de incorrer em grandes e crescentes défices em conta corrente durante muito mais tempo. Dado o papel crucial dos défices em conta correntes estado-unidenses na estabilização da economia capitalista global, se a economia dos EUA cair em estagnação persistente e o seu défice em conta corrente tiver de ser corrigido, levanta-se a questão: Qual das outras grandes economias pode substituir os Estados Unidos para conduzir a expansão da economia capitalista global?

A China e o capitalismo global

Será que o Federal Reserve será capaz de vir em resgate e criar mais uma bolha maciça de activos? Aterrorizado pela perturbação dos mercados globais de acções, o Federal Reserve já cortou drasticamente nas taxas de juro. Contudo, com o mercado de acções e o mercado habitacional bastante super-valorizados, é difícil que alguém possa identificar uma outra grande bolha de activos a criar. Além disso, com o nível de endividamento familiar tão elevado e a taxa de poupança familiar já tão baixa, taxas de juro baixas pouco podem fazer para estimular o consumo familiar.

Mais realisticamente, com o consumo familiar a estagnar ou contrair-se, o governo dos EUA podia tentar compensar a desvantagem com mais gastos públicos e um aumento no défice fiscal. Se as taxas de poupança familiares ascendessem em direcção à sua média histórica, então Washington terá de incorrer num défice fiscal muito grande, da ordem dos 6 por cento do PIB ou mais. Dado o actual ambiente político nos Estados Unidos, é duvidoso que uma política fiscal efectiva de uma magnitude suficientemente grande possa ser desenvolvida e executada.

Se a actual ou, mais provavelmente, a próxima administração atrever-se a utilizar políticas expansionistas muito agressivas para revitalizar a economia, então os Estados Unidos provavelmente continuarão a incorrer em défices em conta corrente muito grandes. Com um défice em conta corrente de 6 por cento do PIB, teoricamente, a dívida externa líquida dos EUA podia continuar a ascender para 120 por cento do PIB. [1] Isto seria claramente impossível. Muito antes de este limite teórico ser atingido, tornar-se-ia cada vez mais difícil para os Estados Unidos financiarem seus défices em conta corrente. O actual declínio relativamente ordenado do dólar transformar-se-ia num crash. O dólar perderia seu status como divisa de reserva principal do mundo e os Estados Unidos experimentariam a sua própria terapia de choque.

De um modo ou de outro, os Estados Unidos não serão capazes de incorrer em grandes e crescentes défices em conta corrente durante muito mais tempo. Dado o papel crucial dos défices em conta correntes estado-unidenses na estabilização da economia capitalista global, se a economia dos EUA cair em estagnação persistente e o seu défice em conta corrente tiver de ser corrigido, levanta-se a questão: Qual das outras grandes economias pode substituir os Estados Unidos para conduzir a expansão da economia capitalista global?

A China e o capitalismo global

O gráfico 2 compara a contribuição para o crescimento económico mundial da grandes economias do mundo (medidas pelo rácio entre o crescimento económico nacional e o crescimento económico global). A contribuição dos EUA caiu de cerca de 40 por cento no fim da década de 1990 para aproximadamente 30 por cento hoje, e a contribuição da Eurozona caiu de cerca de 20 por cento para cerca de 10 por cento. Em comparação, a contribuição da China ascendeu para cerca de 15 por cento e o grupo "BRIC" (Brasil, Rússia, Índia e China em conjunto) agora gera mais de 20 opor cento do crescimento económico do mundo.

Como à Eurozona falta impulso de crescimento e o Brasil, Rússia e Índia permanecem relativamente pequenos para desempenhar papeis decisivos na economia global, a China parece ser o único candidato plausível para substituir os Estados Unidos e tornar-se a principal força condutora da economia capitalista global. Poderá a China conduzir o capitalismo global a um outro período de estabilidade e crescimento rápido?

Após o famoso "Passeio ao Sul" de Deng Xiaoping, em 1992, a liderança do Partido Comunista Chinês ficou oficialmente comprometida com o objectivo de uma "economia socialista de mercado", a qual, no contexto chinês, não é senão um eufemismo para capitalismo. Na década de 1990, a maior parte do Estado e das empresas possuídas colectivamente na China foram privatizadas. Dezenas de milhões de trabalhadores do Estado e do sector colectivo foram despedidos. Os trabalhadores remanescentes do sector estatal perderam os seus direitos socialistas tradicionais simbolizado pelo “iron rice bowl” (um pacote de direitos económicos e sociais que incluía segurança de emprego, cuidados médicos, infantários, pensões e habitação subsidiada) e foram reduzidos a trabalhadores assalariados explorados por capitalistas internos e estrangeiros. Nas áreas rurais, com o desmantelamento das comunas populares, os sistemas públicos de cuidados médicos e de educação entraram em colapso. Mais de uma centena de milhão tornaram-se trabalhadores migrantes, formando o maior exército de reserva do mundo de trabalho barato.

Como à Eurozona falta impulso de crescimento e o Brasil, Rússia e Índia permanecem relativamente pequenos para desempenhar papeis decisivos na economia global, a China parece ser o único candidato plausível para substituir os Estados Unidos e tornar-se a principal força condutora da economia capitalista global. Poderá a China conduzir o capitalismo global a um outro período de estabilidade e crescimento rápido?

Após o famoso "Passeio ao Sul" de Deng Xiaoping, em 1992, a liderança do Partido Comunista Chinês ficou oficialmente comprometida com o objectivo de uma "economia socialista de mercado", a qual, no contexto chinês, não é senão um eufemismo para capitalismo. Na década de 1990, a maior parte do Estado e das empresas possuídas colectivamente na China foram privatizadas. Dezenas de milhões de trabalhadores do Estado e do sector colectivo foram despedidos. Os trabalhadores remanescentes do sector estatal perderam os seus direitos socialistas tradicionais simbolizado pelo “iron rice bowl” (um pacote de direitos económicos e sociais que incluía segurança de emprego, cuidados médicos, infantários, pensões e habitação subsidiada) e foram reduzidos a trabalhadores assalariados explorados por capitalistas internos e estrangeiros. Nas áreas rurais, com o desmantelamento das comunas populares, os sistemas públicos de cuidados médicos e de educação entraram em colapso. Mais de uma centena de milhão tornaram-se trabalhadores migrantes, formando o maior exército de reserva do mundo de trabalho barato.

A Tabela 2 compara a taxa salarial dos trabalhadores chineses com taxas salariais em países seleccionados. Uma taxa salarial de trabalhador médio na China é cerca de um vigésimo daquela nos Estados Unidos, um sexto daquela na Coreia do Sul, um quarto daquela na Europa do Leste e a metade daquela no México ou no Brasil. A taxa salarial média chinesa agora parece ser mais alta do que aquela em países vizinhos do Sudeste Asiático. Mas a taxa salarial média chinesa pode estar superestimada pois as estatísticas oficiais de salários cobrem apenas os trabalhadores no sector urbano formal e não incluem os trabalhadores migrantes.

Uma força de trabalho grande, produtiva e barata permite aos capitalistas chineses e aos capitalistas estrangeiros na China lucrarem com a exploração intensa e maciça. Contudo, isto levanta a questão de como o montante maciço de valor excedente (surplus value) produzido pelos trabalhadores chineses pode ser realizada através da "procura efectiva". Com a maioria dos trabalhadores e camponeses chineses pesadamente explorados, o consumo de massa tem estado a crescer, na melhor das hipóteses, a um ritmo mais vagaroso do que a economia em geral. Como o consumo de massa fica para trás, a economia chinesa tem dependido cada vez mais do investimento e de exportações para guiar a expansão da procura.

A Tabela 3 apresenta indicadores seleccionados da economia chinesa. O rendimento do trabalho (a soma dos rendimentos salariais dos residentes urbanos e dos rendimentos líquidos dos camponeses) em proporção do PIB da China caiu de 51-52 por cento na década de 1980 para 38 por cento no princípio dos anos 2000. Analogamente, o consumo familiar em proporção do PIB caiu de 50-52 por cento na década de 1980 para 41 por cento no princípio dos anos 2000. Em contraste, a proporção de investimento no PIB ascendeu mais de 40 por cento e a proporção das exportações cresceu mais de 30 por cento.

As exportações líquidas já davam uma contribuição significativa para o crescimento económico da China no fim da década de 1990 e princípio da de 2000. Desde então, o excedente comercial da China experimentou um crescimento explosivo. Em 2007, a China tinha um enorme excedente em conta corrente de US$378 mil milhões, ou 12 por cento do PIB da China. Dentro de poucos anos, espera-se que a China ultrapasse a Alemanha e se torne o maior exportador do mundo.

Por quanto tempo poderá o actual modelo de crescimento da China ser sustentado? Os Estados Unidos representam cerca de 20 por cento do mercado exportação geral da China. Em 2007, a União Europeia como um todo (incluindo a Eurozona, o Reino Unido e os novos Estados membros da Europa do Leste) realmente substituíram os Estados Unidos e tornaram-se o maior mercado único de exportações da China. Contudo, para a China incorrer em grandes excedentes em conta corrente, algumas outras economias tem de incorrer em grandes défices em conta corrente. A balança de transacções correntes geral da Europa tem estado num equilíbrio grosseiro. De uma perspectiva global, os excedentes em conta corrente da China tem sido inteiramente absorvidos pelos défices estado-unidenses em conta corrente. Se os Estados Unidos não incorrerem mais em grandes defíces corrente, então, a menos que a Europa comece a incorrer em grandes défices, será muito difícil para China sustentar seus grandes excedentes comerciais.

O nível de investimento excessivamente elevado da China resulta numa procura maciça de energia e matérias-primas. Em 2006 a China consumiu um terço do aço mundial e um quarto do alumínio e do cobre mundial. O consumo de petróleo da China foi de 7 por cento do total mundial, mas a partir 2000 a China tem representado um terço da procura de petróleo incremental total do mundo. A procura maciça da China foi um factor importante por trás da escalada dos custos globais de energia e matérias-primas. Entre Janeiro de 2003 e Janeiro de 2008, o índice mundial dos preços da energia no mundo ascendeu 170 por cento e o índice mundial dos preços de metais ascendeu 180 por cento. [2]

Se o nível actual de investimento for sustentado por mais alguns anos, isto deixaria a China com um maciço excesso de capacidade de produção que é muito maior do que o necessário para atender a procura final no mercado mundial e muito maior do que pode ser suportado pela oferta mundial de energia e matérias-primas. A China seria então ameaçada com uma grande crise económica. Para a economia chinesa ser reestruturada numa base mais "sustentável" (do ponto de vista da sustentabilidade da acumulação capitalista), a economia chinesa tem de ser reorientada em direcção à procura interna e ao consumo.

Como o investimento e as exportações líquidas da China têm estado a crescer mais rapidamente do que a economia global, a fatia combinada do consumo familiar e do governo agora representa pelo menos 50 por cento do PIB. Se o investimento retornasse para níveis mais sustentáveis (cerca de 30-35 por cento do PIB) e o excedente comercial se tornasse mais pequeno (0-5 por cento do PIB), então a fatia conjunta do consumo familiar e do governo precisaria ascender mais do que 15 pontos percentuais, para 65 por cento do PIB. Mas para o consumo crescer, o rendimentos dos trabalhadores e camponeses e o gasto social do governo têm de crescer em conformidade. A Tabela 3 mostra a estreita correlação entre rendimento do trabalho e consumo familiar. Daí decorre que deve haver uma maciça redistribuição do rendimento dos capitalistas para o trabalho e os gastos sociais numa quantia equivalente a cerca de 15 por cento do PIB.

Será que a classe capitalista chinesa será suficientemente esclarecida para empreender uma tal reestruturação económica e social? Suponha-se que a liderança do Partido Comunista Chinês tenha vistas suficientemente largas para entender que, para a segurança dos interesses a longo prazo do capitalismo chinês, seja necessário efectuar algumas concessões aos trabalhadores e camponeses chineses. Será que o partido terá a vontade necessária e o meios para impor uma tal redistribuição às corporações transnacionais, aos ricos capitalistas chineses (muitos dos quais têm íntimas ligações dentro do partido e do governo), e aos governos provinciais e locais que nos últimos anos desenvolveram várias alianças com os capitalistas internos e estrangeiros? Estas são algumas perguntas difíceis para as elites capitalistas chinesas.

O Pico Petrolífero e os limites da acumulação

Suponha-se que a classe capitalista chinesa tenha a necessária clarividência e vontade para efectuar uma reestruturação keynesiana, estilo social-democrata. Será que uma tal reestruturação conduzirá o capitalismo chinês a um caminho de crescimento sustentável e rápido, e será que a expansão da economia chinesa conduzirá por sua vez a economia capitalista global a uma outra "era dourada"?

A Tabela 3 mostra o crescimento do consumo de energia na China. A partir de 2000 ele acelerou-se muito. Representa agora 15 por cento do total mundial e equivale a 70 por cento do consumo de energia dos EUA. À taxa de crescimento actual, o consumo de energia da China duplicará em sete anos e a China dentro em breve ultrapassará os Estados Unidos e tornar-se-á o maior consumidor de energia do mundo. A China depende do carvão para cerca de70 por cento do seu consumo energético total e o consumo de carvão do país também está a crescer a uma taxa que indica uma duplicação em sete anos. O consumo de petróleo da China (já representando um terço da procura incremental do petróleo mundial) está a crescer a uma taxa que implica uma duplicação em nove anos. Por outras palavras, em cerca de uma década, se a tendência actual se mantiver, a China consumirá uma vez e meia tanta energia quanto os Estados Unidos consomem hoje. Será que a oferta mundial de energia se manterá ao ritmo da procura em crescimento rápido da China enquanto atende à procura do resto do mundo?

A economia capitalista global depende de combustíveis fósseis (petróleo, gás natural e carvão) em 80 por cento da oferta mundial de energia. O petróleo representa um terço da oferta total de energia e 90 por cento da energia utilizada no sector dos transportes. O petróleo é também um input essencial para a produção de fertilizantes, plásticos, remédios modernos e outros produtos químicos.

O petróleo é um recurso renovável. Num estudo recente, o Energy Watch Group alemão destaca que as descobertas mundiais de petróleo atingiram o pico na década de 1960, a produção de petróleo já atingiu o pico em 25 grandes países ou regiões produtoras, e apenas nove países ou regiões ainda têm potencial de crescimento. Todas as grandes companhias de petróleo internacionais estão a lutar para impedir o declínio da sua produção de petróleo. [3]

Colin Campbell, da Association for the Study of Peak Oil and Gas estima que a produção mundial de todos os líquidos (inclui petróleo bruto, areias asfálticas, xistos betuminosos, líquidos de gás natural, processos gas-to-liquids e coal-to-liquids, e biocombustíveis) provavelmente atingirá o pico cerca de 2010. Após o pico, a produção mundial de petróleo cairá cerca de 25 por cento no ano 2020 e cerca de dois terços em 2050. Campbell também estima que a produção mundial de gás natural atingirá o pico em 2045. Num estudo anterior, o Energy Watch Group alemão espera que a produção mundial de carvão atinja o pico em 2025. [4]

A energia nuclear e muitas fontes de energia renovável (tais como solar e vento), além das suas muitas outras limitações, não pode ser utilizada para fabricar combustíveis líquidos e gasosos ou servir como matéria-prima em indústrias químicas. A biomassa é a única fonte de energia renovável que pode ser utilizada como substituto para combustíveis fósseis na fabricação de combustíveis líquidos ou gasosos. Mas a produção em grande escala de biomassa poderia conduzir a problemas ambientais muito sérios, e o potencial de biomassa está limitada pela quantidade disponível de terra produtiva e água. Ted Trainer, um eco-socialista australiano, estima que atender a actual procura estado-unidense de petróleo e gás exigiria o equivalente a nove vezes de todas as terras agriculturáveis dos EUA ou que oito vezes toda a terra actualmente florestada dos EUA fosse plenamente dedicada à produção de biomassa. Trainer conclui que "não há possibilidade de que mais do que um fracção muito pequena da procura de combustíveis líquidos e gasosos possa ser atendida por fontes de biomassa". [5]

Se a produção mundial de petróleo e a produção de outros combustíveis fósseis alcançar seu pico e começar a declinar nos próximos anos, então a economia capitalista global enfrentará uma crise sem precedentes que será difícil ultrapassar.

O esgotamento rápido de combustíveis fósseis é apenas um entre muitos problemas ambientais sérios com que o mundo hoje se confronta. O sistema económico capitalista está baseado na produção para o lucro e a acumulação de capital. Numa economia capitalista global, a competição entre capitalistas individuais, corporações e Estados capitalistas força cada um deles, constantemente, a perseguir a acumulação de capital em escalas cada vez maiores.

Portanto, sob o capitalismo, há uma tendência para a produção material e o consumo expandirem-se incessantemente. Após séculos de acumulação implacável, os recursos não renováveis do mundo estão a ser esgotados rapidamente e o sistema ecológico da terra está agora à beira do colapso. A sobrevivência da civilização humana está em risco. [6]

Alguns argumentam que, devido ao progresso tecnológico, os países capitalistas avançados tornaram-se "desmaterializados" (diminuindo a quantidade de materiais e energia por unidade de produção) pois o crescimento económico repousa mais sobre serviços do que sobre o sector industrial tradicional, o que tornaria o crescimento económico menos prejudicial ao ambiente. De facto, muitos dos modernos sectores de serviços (tais como transportes e telecomunicações) são altamente intensivos em energia e recursos.

Apesar de tais afirmações respeitantes à desmaterialização, os países capitalistas avançados são ecologicamente muito mais desperdiçadores do que a periferia, com consumo per capita de energia e recursos e uma pegada ecológica (ecological fooprint) de longe mais alta do que a média mundial. Segundo o Living Planet Report, a América do Norte tem uma pegada ecológica per capita de 9,4 hectares globais, mais do que quatro vezes a média mundial (2,2 hectares globais). A União Europeia, supostamente amiga do ambiente, tem uma pegada ecológica de 4,8 hectares globais, ou seja, mais do que o dobro da média mundial. Cuba, o único país que permanece comprometido com objectivos socialistas entre os Estados socialistas históricos, é o único país que alcançou um alto nível de desenvolvimento humano (com um índice de desenvolvimento humano superior a 0,8) ao mesmo tempo que tem uma pegada ecológica per capita menor do que a média mundial. [7]

A apregoada desmaterialização das economias capitalistas avançadas, no sentido mais vasto e mais significativo do declínio do impacto ambiental global, são de facto refutadas pelo Paradoxo de Jevons, o qual diz que a eficiência acrescida na aportação de energia e materiais normalmente conduz a um aumento na escala de operações, e através disso a uma ampliação da pegada ecológica geral. Isto tem sido um padrão normal através da história do capitalismo. [8]

Além disso, parte do que é mencionado como desmaterialização decorre da relocalização do capital industrial dos países capitalistas avançados para a periferia em busca de trabalho barato e baixos padrões ambientais. A ascensão dramática do capitalismo chinês resultou parcialmente desta relocalização capitalista global. Embora os países capitalistas avançados possam ter-se tornado ligeiramente "desmaterializados" neste sentido, os capitalistas e as chamadas classes média na China, Índia e Rússia, e grande parte da periferia, estão a emular e reproduzir o estilo de vida "consumista" capitalista que é muito desperdiçador numa escala maciçamente ampliada. O capitalismo global como um todo continua a mover-se implacavelmente rumo à catástrofe ambiental global.

A morte do neoliberalismo e a era de transição

Em 1 de Fevereiro, Immanuel Wallertein, o principal teórico do sistema mundial, nos seus comentários bisemanais declarou o ano 2008 como o ano da "Morte da globalização neoliberal". Wallerstein começa por destacar que, ao longo da história do sistema-mundo capitalista, as ideias de capitalismo de mercado livre com intervenção governamental mínima e as ideias de capitalismo regulado pelo estado com alguma protecção social estiveram na moeda em ciclos alternados.

Em resposta à estagnação do lucros à escala mundial na década de 1970, o neoliberalismo tornou-se politicamente dominante nos países capitalistas avançados, na periferia e, finalmente, no antigo bloco socialista. Contudo, o neoliberalismo fracassou no cumprimento da sua promessa de crescimento económico, e quando as desigualdades globais aumentaram, grande parte da população mundial sofreu declínios nos rendimentos reais. Após meados dos anos 1990, o neoliberalismo deparou-se com resistência crescente por todo o mundo e muito governos tem estado sob pressão para restaurar alguma regulação estatal e protecção social.

Confrontada com a crise económica, a administração Bush perseguiu em simultâneo uma nova ampliação das desigualdades internamente e o imperialismo unilateral no exterior. Estas políticas por agora fracassaram decisamente. Quando os Estados Unidos já não podem financiar sua economia e suas aventuras imperialistas com dívida externa cada vez maior, o US dólar, acredita Wallerstein, enfrenta a perspectiva de uma queda livre e deixará de ser a divisa de reserva do mundo.

Wallerstein conclui: "O desequilíbrio político está a balouçar para trás... A questão real não é se esta fase está ultrapassada mas se o balouço de volta será capaz, como no passado, de restaurar um estado de equilíbrio relativo no sistema-mundo. Ou foi efectuado demasiado dano? E estaremos nós agora incapazes de evitar o caos mais violento na economia-mundo e portanto no sistema-mundo como um todo?" [9]

Seguindo os argumentos de Wallerstein, nos próximos anos iremos provavelmente testemunhar um grande realinhamento da política global e das forças económicas. Haverá uma intensificação na luta de classe global acerca da direcção da transformação social global. Se estivermos num dos ciclos do sistema-mundo capitalista, portanto rumo ao fim do actual período de instabilidade e crise, provavelmente observaremos um retorno ao domínio keynesiano ou politicas capitalistas de Estado capitalistas por todo o mundo.

Contudo, foi feito demasiado dano. Após séculos de acumulação capitalista global, o ambiente global está à beira do colapso e não há mais espaço ecológico para uma outra grande expansão do capitalismo global. A escolha é nítida — ou a humanidade permitirá que o capitalismo destrua o ambiente e portanto a base material da civilização humana, ou destruirá o capitalismo primeiro. A luta pela sustentabilidade ecológica devem somar forças com as lutas dos oprimidos e explorados para reconstruir a economia global na base da produção para as necessidades humanos de acordo com princípios democráticos e socialistas.

Por quanto tempo poderá o actual modelo de crescimento da China ser sustentado? Os Estados Unidos representam cerca de 20 por cento do mercado exportação geral da China. Em 2007, a União Europeia como um todo (incluindo a Eurozona, o Reino Unido e os novos Estados membros da Europa do Leste) realmente substituíram os Estados Unidos e tornaram-se o maior mercado único de exportações da China. Contudo, para a China incorrer em grandes excedentes em conta corrente, algumas outras economias tem de incorrer em grandes défices em conta corrente. A balança de transacções correntes geral da Europa tem estado num equilíbrio grosseiro. De uma perspectiva global, os excedentes em conta corrente da China tem sido inteiramente absorvidos pelos défices estado-unidenses em conta corrente. Se os Estados Unidos não incorrerem mais em grandes defíces corrente, então, a menos que a Europa comece a incorrer em grandes défices, será muito difícil para China sustentar seus grandes excedentes comerciais.

O nível de investimento excessivamente elevado da China resulta numa procura maciça de energia e matérias-primas. Em 2006 a China consumiu um terço do aço mundial e um quarto do alumínio e do cobre mundial. O consumo de petróleo da China foi de 7 por cento do total mundial, mas a partir 2000 a China tem representado um terço da procura de petróleo incremental total do mundo. A procura maciça da China foi um factor importante por trás da escalada dos custos globais de energia e matérias-primas. Entre Janeiro de 2003 e Janeiro de 2008, o índice mundial dos preços da energia no mundo ascendeu 170 por cento e o índice mundial dos preços de metais ascendeu 180 por cento. [2]

Se o nível actual de investimento for sustentado por mais alguns anos, isto deixaria a China com um maciço excesso de capacidade de produção que é muito maior do que o necessário para atender a procura final no mercado mundial e muito maior do que pode ser suportado pela oferta mundial de energia e matérias-primas. A China seria então ameaçada com uma grande crise económica. Para a economia chinesa ser reestruturada numa base mais "sustentável" (do ponto de vista da sustentabilidade da acumulação capitalista), a economia chinesa tem de ser reorientada em direcção à procura interna e ao consumo.

Como o investimento e as exportações líquidas da China têm estado a crescer mais rapidamente do que a economia global, a fatia combinada do consumo familiar e do governo agora representa pelo menos 50 por cento do PIB. Se o investimento retornasse para níveis mais sustentáveis (cerca de 30-35 por cento do PIB) e o excedente comercial se tornasse mais pequeno (0-5 por cento do PIB), então a fatia conjunta do consumo familiar e do governo precisaria ascender mais do que 15 pontos percentuais, para 65 por cento do PIB. Mas para o consumo crescer, o rendimentos dos trabalhadores e camponeses e o gasto social do governo têm de crescer em conformidade. A Tabela 3 mostra a estreita correlação entre rendimento do trabalho e consumo familiar. Daí decorre que deve haver uma maciça redistribuição do rendimento dos capitalistas para o trabalho e os gastos sociais numa quantia equivalente a cerca de 15 por cento do PIB.

Será que a classe capitalista chinesa será suficientemente esclarecida para empreender uma tal reestruturação económica e social? Suponha-se que a liderança do Partido Comunista Chinês tenha vistas suficientemente largas para entender que, para a segurança dos interesses a longo prazo do capitalismo chinês, seja necessário efectuar algumas concessões aos trabalhadores e camponeses chineses. Será que o partido terá a vontade necessária e o meios para impor uma tal redistribuição às corporações transnacionais, aos ricos capitalistas chineses (muitos dos quais têm íntimas ligações dentro do partido e do governo), e aos governos provinciais e locais que nos últimos anos desenvolveram várias alianças com os capitalistas internos e estrangeiros? Estas são algumas perguntas difíceis para as elites capitalistas chinesas.

O Pico Petrolífero e os limites da acumulação

Suponha-se que a classe capitalista chinesa tenha a necessária clarividência e vontade para efectuar uma reestruturação keynesiana, estilo social-democrata. Será que uma tal reestruturação conduzirá o capitalismo chinês a um caminho de crescimento sustentável e rápido, e será que a expansão da economia chinesa conduzirá por sua vez a economia capitalista global a uma outra "era dourada"?

A Tabela 3 mostra o crescimento do consumo de energia na China. A partir de 2000 ele acelerou-se muito. Representa agora 15 por cento do total mundial e equivale a 70 por cento do consumo de energia dos EUA. À taxa de crescimento actual, o consumo de energia da China duplicará em sete anos e a China dentro em breve ultrapassará os Estados Unidos e tornar-se-á o maior consumidor de energia do mundo. A China depende do carvão para cerca de70 por cento do seu consumo energético total e o consumo de carvão do país também está a crescer a uma taxa que indica uma duplicação em sete anos. O consumo de petróleo da China (já representando um terço da procura incremental do petróleo mundial) está a crescer a uma taxa que implica uma duplicação em nove anos. Por outras palavras, em cerca de uma década, se a tendência actual se mantiver, a China consumirá uma vez e meia tanta energia quanto os Estados Unidos consomem hoje. Será que a oferta mundial de energia se manterá ao ritmo da procura em crescimento rápido da China enquanto atende à procura do resto do mundo?

A economia capitalista global depende de combustíveis fósseis (petróleo, gás natural e carvão) em 80 por cento da oferta mundial de energia. O petróleo representa um terço da oferta total de energia e 90 por cento da energia utilizada no sector dos transportes. O petróleo é também um input essencial para a produção de fertilizantes, plásticos, remédios modernos e outros produtos químicos.

O petróleo é um recurso renovável. Num estudo recente, o Energy Watch Group alemão destaca que as descobertas mundiais de petróleo atingiram o pico na década de 1960, a produção de petróleo já atingiu o pico em 25 grandes países ou regiões produtoras, e apenas nove países ou regiões ainda têm potencial de crescimento. Todas as grandes companhias de petróleo internacionais estão a lutar para impedir o declínio da sua produção de petróleo. [3]

Colin Campbell, da Association for the Study of Peak Oil and Gas estima que a produção mundial de todos os líquidos (inclui petróleo bruto, areias asfálticas, xistos betuminosos, líquidos de gás natural, processos gas-to-liquids e coal-to-liquids, e biocombustíveis) provavelmente atingirá o pico cerca de 2010. Após o pico, a produção mundial de petróleo cairá cerca de 25 por cento no ano 2020 e cerca de dois terços em 2050. Campbell também estima que a produção mundial de gás natural atingirá o pico em 2045. Num estudo anterior, o Energy Watch Group alemão espera que a produção mundial de carvão atinja o pico em 2025. [4]

A energia nuclear e muitas fontes de energia renovável (tais como solar e vento), além das suas muitas outras limitações, não pode ser utilizada para fabricar combustíveis líquidos e gasosos ou servir como matéria-prima em indústrias químicas. A biomassa é a única fonte de energia renovável que pode ser utilizada como substituto para combustíveis fósseis na fabricação de combustíveis líquidos ou gasosos. Mas a produção em grande escala de biomassa poderia conduzir a problemas ambientais muito sérios, e o potencial de biomassa está limitada pela quantidade disponível de terra produtiva e água. Ted Trainer, um eco-socialista australiano, estima que atender a actual procura estado-unidense de petróleo e gás exigiria o equivalente a nove vezes de todas as terras agriculturáveis dos EUA ou que oito vezes toda a terra actualmente florestada dos EUA fosse plenamente dedicada à produção de biomassa. Trainer conclui que "não há possibilidade de que mais do que um fracção muito pequena da procura de combustíveis líquidos e gasosos possa ser atendida por fontes de biomassa". [5]

Se a produção mundial de petróleo e a produção de outros combustíveis fósseis alcançar seu pico e começar a declinar nos próximos anos, então a economia capitalista global enfrentará uma crise sem precedentes que será difícil ultrapassar.

O esgotamento rápido de combustíveis fósseis é apenas um entre muitos problemas ambientais sérios com que o mundo hoje se confronta. O sistema económico capitalista está baseado na produção para o lucro e a acumulação de capital. Numa economia capitalista global, a competição entre capitalistas individuais, corporações e Estados capitalistas força cada um deles, constantemente, a perseguir a acumulação de capital em escalas cada vez maiores.

Portanto, sob o capitalismo, há uma tendência para a produção material e o consumo expandirem-se incessantemente. Após séculos de acumulação implacável, os recursos não renováveis do mundo estão a ser esgotados rapidamente e o sistema ecológico da terra está agora à beira do colapso. A sobrevivência da civilização humana está em risco. [6]

Alguns argumentam que, devido ao progresso tecnológico, os países capitalistas avançados tornaram-se "desmaterializados" (diminuindo a quantidade de materiais e energia por unidade de produção) pois o crescimento económico repousa mais sobre serviços do que sobre o sector industrial tradicional, o que tornaria o crescimento económico menos prejudicial ao ambiente. De facto, muitos dos modernos sectores de serviços (tais como transportes e telecomunicações) são altamente intensivos em energia e recursos.

Apesar de tais afirmações respeitantes à desmaterialização, os países capitalistas avançados são ecologicamente muito mais desperdiçadores do que a periferia, com consumo per capita de energia e recursos e uma pegada ecológica (ecological fooprint) de longe mais alta do que a média mundial. Segundo o Living Planet Report, a América do Norte tem uma pegada ecológica per capita de 9,4 hectares globais, mais do que quatro vezes a média mundial (2,2 hectares globais). A União Europeia, supostamente amiga do ambiente, tem uma pegada ecológica de 4,8 hectares globais, ou seja, mais do que o dobro da média mundial. Cuba, o único país que permanece comprometido com objectivos socialistas entre os Estados socialistas históricos, é o único país que alcançou um alto nível de desenvolvimento humano (com um índice de desenvolvimento humano superior a 0,8) ao mesmo tempo que tem uma pegada ecológica per capita menor do que a média mundial. [7]

A apregoada desmaterialização das economias capitalistas avançadas, no sentido mais vasto e mais significativo do declínio do impacto ambiental global, são de facto refutadas pelo Paradoxo de Jevons, o qual diz que a eficiência acrescida na aportação de energia e materiais normalmente conduz a um aumento na escala de operações, e através disso a uma ampliação da pegada ecológica geral. Isto tem sido um padrão normal através da história do capitalismo. [8]

Além disso, parte do que é mencionado como desmaterialização decorre da relocalização do capital industrial dos países capitalistas avançados para a periferia em busca de trabalho barato e baixos padrões ambientais. A ascensão dramática do capitalismo chinês resultou parcialmente desta relocalização capitalista global. Embora os países capitalistas avançados possam ter-se tornado ligeiramente "desmaterializados" neste sentido, os capitalistas e as chamadas classes média na China, Índia e Rússia, e grande parte da periferia, estão a emular e reproduzir o estilo de vida "consumista" capitalista que é muito desperdiçador numa escala maciçamente ampliada. O capitalismo global como um todo continua a mover-se implacavelmente rumo à catástrofe ambiental global.

A morte do neoliberalismo e a era de transição

Em 1 de Fevereiro, Immanuel Wallertein, o principal teórico do sistema mundial, nos seus comentários bisemanais declarou o ano 2008 como o ano da "Morte da globalização neoliberal". Wallerstein começa por destacar que, ao longo da história do sistema-mundo capitalista, as ideias de capitalismo de mercado livre com intervenção governamental mínima e as ideias de capitalismo regulado pelo estado com alguma protecção social estiveram na moeda em ciclos alternados.

Em resposta à estagnação do lucros à escala mundial na década de 1970, o neoliberalismo tornou-se politicamente dominante nos países capitalistas avançados, na periferia e, finalmente, no antigo bloco socialista. Contudo, o neoliberalismo fracassou no cumprimento da sua promessa de crescimento económico, e quando as desigualdades globais aumentaram, grande parte da população mundial sofreu declínios nos rendimentos reais. Após meados dos anos 1990, o neoliberalismo deparou-se com resistência crescente por todo o mundo e muito governos tem estado sob pressão para restaurar alguma regulação estatal e protecção social.

Confrontada com a crise económica, a administração Bush perseguiu em simultâneo uma nova ampliação das desigualdades internamente e o imperialismo unilateral no exterior. Estas políticas por agora fracassaram decisamente. Quando os Estados Unidos já não podem financiar sua economia e suas aventuras imperialistas com dívida externa cada vez maior, o US dólar, acredita Wallerstein, enfrenta a perspectiva de uma queda livre e deixará de ser a divisa de reserva do mundo.

Wallerstein conclui: "O desequilíbrio político está a balouçar para trás... A questão real não é se esta fase está ultrapassada mas se o balouço de volta será capaz, como no passado, de restaurar um estado de equilíbrio relativo no sistema-mundo. Ou foi efectuado demasiado dano? E estaremos nós agora incapazes de evitar o caos mais violento na economia-mundo e portanto no sistema-mundo como um todo?" [9]

Seguindo os argumentos de Wallerstein, nos próximos anos iremos provavelmente testemunhar um grande realinhamento da política global e das forças económicas. Haverá uma intensificação na luta de classe global acerca da direcção da transformação social global. Se estivermos num dos ciclos do sistema-mundo capitalista, portanto rumo ao fim do actual período de instabilidade e crise, provavelmente observaremos um retorno ao domínio keynesiano ou politicas capitalistas de Estado capitalistas por todo o mundo.

Contudo, foi feito demasiado dano. Após séculos de acumulação capitalista global, o ambiente global está à beira do colapso e não há mais espaço ecológico para uma outra grande expansão do capitalismo global. A escolha é nítida — ou a humanidade permitirá que o capitalismo destrua o ambiente e portanto a base material da civilização humana, ou destruirá o capitalismo primeiro. A luta pela sustentabilidade ecológica devem somar forças com as lutas dos oprimidos e explorados para reconstruir a economia global na base da produção para as necessidades humanos de acordo com princípios democráticos e socialistas.

Neste sentido, entrámos numa nova era de transição. No fim desta transição, de um modo ou de outro, estaremos num mundo fundamentalmente diferente e cabe a nós decidir que espécie de mundo virá a ser.

Notas

1. A dívida externa líquida equivale à soma acumulada dos défices de transacções correntes. Se assumirmos que o défice de transacções correntes dos EUA permanece em 6 por cento do PIB, a taxa de crescimento do PIB nominal americano continuar em 5 por cento ao ano, e que não há mudança na taxa de câmbio, então teoricamente o rácio da dívida externa líquida americana em relação ao PIB manter-se-á ascendendo até 120 por cento.

2. Martin Wolf, “China Changes the Whole World,” Financial Times , January 23, 2008.

3. The Germany Energy Watch Group, “Crude Oil—The Supply Outlook,” EWG-Series no. 3 (October 2007), http://www.energywatchgroup.org .

4. The Association for the Study of Peak Oil and Gas, Newsletter No. 86 (February 2008); The Germany Energy Watch Group, “Coal: Resources and Future Production,” EWG-Series No. 1 (March 2007), http://www.energywatchgroup.org .

5. Ted Trainer, Renewable Energy Cannot Sustain A Consumer Society (Dordrecht, Netherlands: Springer, 2007), 73–92.

6. Sobre o potencial de destruição da acumulação capitalista sobre o ambiente global, ver John Bellamy Foster, “The Ecology of Destruction,” Monthly Review 58, no. 8 (February 2008): 1–14.

7. World Wildlife Fund, Zoological Society of London, and Global Footprint Network, Living Planet Report (2006), http://www.panda.org/downloads/living_planet_report.pdf .

8. John Bellamy Foster, Ecology Against Capitalism (New York: Monthly Review Press, 2002), 94–95.

9. Immanuel Wallerstein, “2008: The Demise of Neoliberal Globalization,” Commentary no. 226 (February 1, 2008), http://www.binghamton.edu/fbc/226en.htm .

1. A dívida externa líquida equivale à soma acumulada dos défices de transacções correntes. Se assumirmos que o défice de transacções correntes dos EUA permanece em 6 por cento do PIB, a taxa de crescimento do PIB nominal americano continuar em 5 por cento ao ano, e que não há mudança na taxa de câmbio, então teoricamente o rácio da dívida externa líquida americana em relação ao PIB manter-se-á ascendendo até 120 por cento.

2. Martin Wolf, “China Changes the Whole World,” Financial Times , January 23, 2008.

3. The Germany Energy Watch Group, “Crude Oil—The Supply Outlook,” EWG-Series no. 3 (October 2007), http://www.energywatchgroup.org .

4. The Association for the Study of Peak Oil and Gas, Newsletter No. 86 (February 2008); The Germany Energy Watch Group, “Coal: Resources and Future Production,” EWG-Series No. 1 (March 2007), http://www.energywatchgroup.org .

5. Ted Trainer, Renewable Energy Cannot Sustain A Consumer Society (Dordrecht, Netherlands: Springer, 2007), 73–92.

6. Sobre o potencial de destruição da acumulação capitalista sobre o ambiente global, ver John Bellamy Foster, “The Ecology of Destruction,” Monthly Review 58, no. 8 (February 2008): 1–14.

7. World Wildlife Fund, Zoological Society of London, and Global Footprint Network, Living Planet Report (2006), http://www.panda.org/downloads/living_planet_report.pdf .

8. John Bellamy Foster, Ecology Against Capitalism (New York: Monthly Review Press, 2002), 94–95.

9. Immanuel Wallerstein, “2008: The Demise of Neoliberal Globalization,” Commentary no. 226 (February 1, 2008), http://www.binghamton.edu/fbc/226en.htm .

Minqi Li ensina economia na Universidade de Utah em Salt Lake City.

Nenhum comentário:

Postar um comentário