Tão crucial tem sido a bolha imobiliária como contraponto à estagnação e como base para a financeirização, e tão estreitamente relacionada está ela ao bem-estar das famílias estadunidenses, que a debilidade atual do mercado imobiliário pode precipitar um agudo declínio econômico e a desordem financeira generalizada. Elevações adicionais na taxa de juros possuem o potencial de gerar um círculo vicioso de valores estagnados ou mesmo cadentes das residências com o crescimento da parcela relativa ao serviço da dívida na renda dos consumidores conduzindo a uma explosão das situações de inadimplência. O fato de que o consumo estadunidense é a fonte central de demanda para a economia mundial levanta a possibilidade de que essa situação possa contribuir para uma crise mais globalizada...

No Global Financial Stability Report de setembro de 2006 o comitê de diretores do FMI expressava preocupações de que o rápido crescimento dos fundos hedge e de derivativos de crédito poderia ter um impacto sistemático sobre a estabilidade financeira, e que uma redução no ritmo de crescimento da economia estadunidense e o esfriamento de seu mercado imobiliário poderiam conduzir a uma maior “turbulência financeira” que poderia “ser ampliada em caso de choques inesperados.” O contexto geral é o de um processo de financeirização de tal forma fora de controle que choques severos e inesperados no sistema e o contágio financeiro resultante são considerados inevitáveis.[1]

Esse cenário, que começava a amadurecer quando a passagem acima foi escrita, com os preços das residências estagnados ou caindo, avalanche de inadimplências, e crise econômica global devida ao contágio financeiro e à queda no consumo estadunidense, tornou-se hoje uma realidade concreta. Desde o colapso do mercado de hipotecas subprime em julho de 2007, as dificuldades financeiras e o pânico haviam se difundido de maneira incontrolável não somente entre os países, mas também entre os diferentes mercados financeiros, infectando um setor após o outro: hipotecas com taxas ajustáveis, commercial papers (títulos de curto prazo sem garantia real emitidos por empresas), seguradoras de títulos, empréstimos sobre hipotecas, debêntures, empréstimos para aquisição de veículos, cartões de créditos, e empréstimos para estudantes.

Bancos, fundos hedge e mercados monetários estão todos sob assalto. Dada a já frágil situação da produção nos Estados Unidos, não tardou para que esse desarranjo financeiro se refletisse em números negativos na economia “real”: queda no nível de emprego, enfraquecimento do consumo e investimento, e redução na produção e nos lucros. A maioria dos analistas econômicos hoje acredita que uma ampla recessão se aproxima tanto para os Estados Unidos quanto para a economia mundial, podendo inclusive já ter se iniciado. “Hoje,” afirmou o ex-presidente do Federal Reserve em 25 de fevereiro de 2008, “o crescimento econômico nos Estados Unidos é zero. Estamos em marcha lenta.”[2]

O que defenderemos aqui é que isto não se trata apenas de outro episódio de brusca contração creditícia do tipo tão recorrente na história do capitalismo, mas assinala uma nova fase no desenvolvimento das contradições do sistema que denominamos de “capital monopolista-financeiro.” O estouro de duas importantes bolhas financeiras em apenas sete anos na praça-forte do capitalismo aponta para uma crise da financeirização, ou do progressivo deslocamento da centralidade da produção para as finanças que tem caracterizado a economia ao longo das últimas quatro décadas.

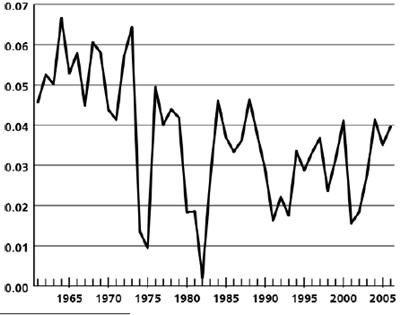

O que Paul Sweezy havia denominado uma década atrás de “financeirização do processo de acumulação” tem sido a principal força propulsora do crescimento econômico desde os anos 1970.[3] A transformação trazida por ela ao sistema se reflete no rápido crescimento dos lucros financeiros como percentagem dos lucros totais verificada desde então (ver gráfico 1). O fato de que tal financeirização do capital pareça tomar a forma de bolhas cada vez maiores, que estouram cada vez mais frequentemente e com efeitos mais devastadores, ameaçando a cada ocasião aprofundar a estagnação – i.e., a situação, endêmica nos capitalismos maduros, de crescimento lento e capacidade ociosa e desemprego/ subemprego crescentes – constitui assim um desenvolvimento da maior importância.

Para tratar deste assunto examinaremos inicialmente a evolução da crise mais imediata identificada com o estouro da bolha imobiliária. Somente então nos voltaremos para a questão da tendência de acumulação de longo prazo, a saber, a dinâmica estagnação-financeirização, onde as condições históricas mais amplas da crise atual devem ser procuradas.

Gráfico 1: Lucros financeiros como percentagem dos lucros totais (média móvel cinco anos)Fonte: Economic Report of the President, 2008. Table B-91. Corporate Profits by Industry, 1959-2007

As cinco fases de uma bolhaApesar de que a forte queda no mercado acionário em 2000 parecia pressagiar uma séria desaceleração econômica, as perdas foram amortecidas e problemas mais amplos foram interrompidos pelo aparecimento de uma bolha imobiliária – levando apenas a uma recessão relativamente menor em 2001. A analista financeira da MacroMavens, Stephanie Pomboy, batizou de forma feliz esse processo como “The Great Bubble Transfer,” na qual a formação de uma bolha especulativa no mercado de hipotecas residenciais milagrosamente compensou o estouro da bolha no mercado de ações.[4] Alimentado pelas baixas taxas de juros e por mudanças nos níveis de reservas requeridos aos bancos (que tornaram uma quantidade maior de fundos disponíveis), o capital fluiu massivamente para o mercado residencial, os empréstimos hipotecários dispararam, assim como os preços das residências, e a hiperespeculação logo se iniciou.

O que ocorreu então seguiu o padrão básico das bolhas especulativas ao longo da história do capitalismo, tal como descrito por Charles Kindleberger em Manias, Panics, and Crashes (2005): novidades na oferta, expansão do crédito, mania especulativa, tensão, crash e pânico.[5]

Novidades na ofertaUma novidade na oferta pode referir-se a um novo mercado, uma nova tecnologia revolucionária, um produto inovador, etc.[6] A novidade na oferta neste caso foi a “securitização” de empréstimos hipotecários através de um novo instrumento financeiro conhecido como collateralized debt obligation (CDO). Desde os anos 1970 os bancos vinham concentrando empréstimos imobiliários individuais, utilizando os recursos proporcionados por esses empréstimos para gerar obrigações lastreadas em hipotecas residenciais. Em um desenvolvimento posterior, esses empréstimos securitizados foram eles próprios agrupados na forma de CMOS (“collateralized mortgage obligations”). As CMOS eram formadas pelo que é conhecido como “tranches,” ou grupos de fluxos de renda relativos a hipotecas divididos de forma a que o principal de cada tranche fosse pago em sequência – a tranche mais alta primeiro, e assim por diante. Nos anos 1990, e especialmente no fim da década, os bancos começaram a construir CDOS que mesclavam hipotecas de baixo, médio e alto risco (subprime) a outros tipos de dívidas.

Cada tranche representava agora um risco de default, com a tranche mais baixa absorvendo todos os defaults antes da tranche mais alta que vinha logo a seguir, e assim por diante. As três maiores agências de avaliação de risco classificaram as tranches mais altas desses novos CDOS como grau de investimento. (Considera-se suficientemente provável que os pagamentos relativos a uma obrigação com grau de investimento sejam honrados, de forma a que os bancos tenham permissão de neles investir – uma obrigação com classificação abaixo do grau de investimento é insegura.) A hipótese era a de que a dispersão geográfica e setorial da carteira de empréstimos e o “retalhamento” do risco transformariam todas exceto as tranches mais baixas desses veículos financeiros em apostas seguras. Em muitos casos as tranches mais altas (e maiores) das CDOS obtiveram a melhor classificação possível (“AAA” – equivalente à classificação dos títulos do governo estadunidense) em função do dispositivo que as tornava “seguradas” contra default por uma companhia seguradora de obrigações, ela própria contemplada com a classificação AAA. Tudo isto criava um vasto mercado para empréstimos hipotecários que rapidamente abrangeu os assim chamados mutuários “subprime”, aqueles com pobres históricos de crédito e/ou de baixa renda, os quais anteriormente se encontravam fora do mercado de hipotecas. E em virtude da obtenção de altas classificações de crédito para os instrumentos resultantes, os bancos que criavam esses títulos rapidamente se tornavam capazes de deles se desfazer nos novos mercados financeiros globais.

Foi crucial para a constituição da bolha imobiliária a criação pelos bancos de canais fora de balanço, conhecidos como structured investment vehicles (SIVS) – eles próprios bancos virtuais – desenhados para deter cdos. Essas entidades especiais financiavam suas compras de CDOS com fundos de curto prazo obtidos no mercado de commercial papers. Isso significa que elas estavam tomando empréstimos de curto prazo (por meio do lançamento de “commercial papers lastreados em ativos”) para investir em títulos de longo prazo. De maneira a assegurar os investidores, arranjos de “credit default swap” foram feitos com bancos, envolvendo grandes bancos como o Bank of America, segundo os quais os SIVS (neste caso, os compradores dos swaps) faziam reembolsos trimestrais aos bancos (os vendedores dos swaps) em troca da promessa por parte destes em fazer um grande pagamento em caso de que os SIVS se vissem confrontados com a redução em seus ativos e a drenagem do crédito e fossem forçados a declarar default. Isso ao lado de outros fatores teve o efeito de tornar os bancos potencialmente expostos a riscos que eles supostamente haviam transferido a terceiros.[7]

Expansão do créditoUma expansão do crédito – o que significa que as pessoas ou empresas estão tomando mais empréstimos – faz-se necessária para alimentar qualquer bolha de preços de ativos. Na bolha residencial taxas de juro extremamente baixas seguiram-se ao estouro da bolha do mercado acionário e mudanças nos requisitos de reservas dos bancos expandiram o crédito disponível para todos os tomadores, independentemente de seu histórico de crédito. Iniciando em janeiro de 2001, o Federal Reserve promoveu a redução das taxas de juro ao longo de doze cortes sucessivos, diminuindo a taxa federal básica que estava em 6% até o valor mínimo pós-Segunda Guerra Mundial de 1% em junho de 2003. [8]

Na bolha imobiliária resultante, o financiamento barato expandiu o número de hipotecas a despeito do aumento do preço das residências. A combinação de taxas de juro extraordinariamente baixas e hipotecas de prazos mais longos resultou em pagamentos mensais acessíveis apesar do rápido aumento dos preços. Se tais pagamentos mensais continuassem ainda inacessíveis – como era frequentemente o caso dado que os salários reais estavam estagnados havia trinta anos e os empregos de entrada no mercado de trabalho raramente pagavam mais do que valores próximos aos do salário mínimo – mecanismos eram concebidos para poder reduzir os pagamentos iniciais ainda mais. Tais mecanismos tomavam frequentemente a forma de hipotecas a taxas ajustáveis com juros iniciais baixos funcionando como “isca”, mas que seriam redefinidas após um período determinado, normalmente de três a cinco anos ou menos. Quase não pagando juros e sem fazer pagamentos do principal, novos compradores podiam agora “adquirir” residências mesmo que fosse a preços ainda maiores.

Ingênuos compradores de residências foram prontamente seduzidos pela euforia dominante no mercado imobiliário, e facilmente levados a acreditar que o contínuo aumento no preço de suas casas lhes permitiria refinanciar suas hipotecas quando as “taxas isca” destas expirassem. Muitos empréstimos hipotecários subprime alcançavam 100% do valor estimado da residência. Os criadores desses empréstimos tiveram todos os incentivos para gerar e agrupar tantos deles quanto fosse possível uma vez que os empréstimos agrupados eram rapidamente vendidos a terceiros. E, naturalmente, os custos de aquisição rapidamente inflacionados cobertos por essas hipotecas subprime incluíam grandes comissões e honorários pagos a uma vasta e predatória gama de intermediários na corretagem e na “indústria” de geração de hipotecas. “A quantidade de hipotecas subprime emitidas e embutidas em obrigações lastreadas em hipotecas saltou de US$ 56 bilhões em 2000 para US$ 508 bilhões no seu pico em 2005.” [9]

Mania especulativaA mania especulativa caracteriza-se pelo rápido aumento no volume de endividamento e um declínio igualmente rápido em sua qualidade. O pesado endividamento é usado para adquirir ativos financeiros, não com base no fluxo de renda que se espera que eles sejam capazes de gerar, mas meramente no aumento esperado no preço desses ativos. Isso é o que o economista Hyman Minsky chamou de “Ponzi finance” ou hiperespeculação.[10] As CDOS, com sua exposição a hipotecas subprime – ou “lixo tóxico” financeiro –, crescentemente tomaram essa forma clássica.

Mas não apenas emprestadores de hipotecas e tomadores subprime foram surpreendidos nesse frenesi. Uma multidão crescente de especuladores imobiliários envolveu-se no negócio de adquirir casas para revendê-las a preços mais elevados. Muitos proprietários também começaram a considerar o rápido aumento no valor de suas residências como natural e permanente, e aproveitaram as baixas taxas de juro para refinanciar e obter recursos a partir de suas casas. Essa foi uma maneira de manter ou aumentar os níveis de consumo apesar da estagnação dos salários para a maioria dos trabalhadores. No pico da bolha os novos empréstimos lastreados em hipotecas aumentaram em US$ 1,11 trilhão apenas entre outubro e dezembro de 2005, levando o endividamento hipotecário a um total de US$ 8,66 trilhões, o que equivalia a 69,4% do PIB estadunidense.[11]

TensãoA tensão marca uma mudança abrupta na direção do mercado financeiro, que resulta frequentemente de algum evento externo. A bolha imobiliária foi inicialmente arranhada em 2006 devido à elevação das taxas de juro, que provocou a reversão na direção dos preços das residências em regiões com importantes parcelas subprime, principalmente na Califórnia, Arizona e Flórida. Tomadores de empréstimos que dependiam de aumentos de dois dígitos no preço das residências e taxas de juro muito baixas para poder refinanciar ou vender as casas antes que as taxas hipotecárias ajustáveis fossem definidas se viram repentinamente confrontados com os preços cadentes das residências e pagamentos referentes às hipotecas gradualmente se elevando. Os investidores começaram a se preocupar de que o resfriamento no mercado residencial em algumas regiões pudesse se alastrar pelo mercado hipotecário como um todo e afetasse toda a economia. Como indicador de tal tensão, os swaps de recebíveis desenhados para proteger os investidores e usados para especular com a qualidade do crédito aumentaram globalmente em 49% para cobrir US$ 42,5 trilhões imaginários em dívidas na primeira metade de 2007.[12]

Crash e pânicoO estágio final numa bolha financeira é conhecido como crash e pânico, e é marcado pela liquidação de ativos no quadro de uma “fuga para a qualidade”. Mais uma vez a liquidez se torna soberana. O crash inicial que abalou o mercado ocorreu em julho de 2007 quando dois fundos hedge do Bear Stearns que detinham cerca de US$ 10 bilhões em obrigações lastreadas em hipotecas implodiram. Um deles perdeu 90% de seu valor, enquanto o outro se evaporou completamente. Quando se tornou evidente que esses fundos hedge não eram capazes de calcular o valor real de suas participações muitos bancos, tanto na Europa e na Ásia quanto nos Estados Unidos, foram forçados a reconhecer sua exposição às “tóxicas” hipotecas subprime. Uma severa crise creditícia se seguiu conforme o temor se espalhava entre as instituições financeiras, cada uma das quais estava incerta acerca do nível de lixo tóxico financeiro que a outra detinha. A infiltração da crise do crédito no mercado de commercial papers cortou a principal fonte de financiamento para os SIVS, patrocinados pelos bancos. Isso escancarou a elevadíssima exposição ao risco de alguns dos grandes bancos que surgia a partir dos credit default swaps. Um evento chave foi a falência e subsequente salvamento e nacionalização do emprestador hipotecário britânico Northern Rock, que em setembro de 2007 foi o primeiro banco britânico em mais de um século a enfrentar uma corrida bancária, com clientes fazendo fila para sacar suas contas de poupança. Seguradoras de títulos estadunidenses também começaram a desmoronar – um desenvolvimento particularmente ameaçador ao capital – em função da subscrição de credit default swaps sobre obrigações lastreadas em hipotecas.[13]

O pânico financeiro rapidamente se alastrou ao redor do globo, refletindo o fato de que os investidores internacionais também estavam pesadamente atados à especulação com obrigações estadunidenses lastreadas em hipotecas. Temores generalizados emergiram de que o crescimento econômico mundial pudesse cair a níveis iguais ou inferiores a 2,5%, o que para economistas define uma recessão mundial.[14] Grande parte do medo que se propagou nos mercados financeiros globais se devia a que o sistema era tão complexo e opaco que ninguém sabia onde o lixo tóxico financeiro estava enterrado. Isso conduziu a uma fuga em direção aos títulos do Tesouro dos Estados Unidos e à drástica diminuição nos empréstimos.

Em 19 de janeiro de 2008, o Wall Street Journal declarava abertamente que o sistema financeiro havia entrado no “Estágio de Pânico”, referindo-se ao modelo de Kindelberger em Manias, Panics, and Crashes. O Federal Reserve respondeu atuando como emprestador de última instância e inundando o sistema de liquidez, ao reduzir drasticamente a taxa dos títulos federais de 4,75% em setembro a 3% em janeiro, com novos cortes esperados. O governo federal contribuiu com um pacote de estímulos de US$ 150 bilhões. Nada, entretanto, foi suficiente até o momento em que este artigo estava sendo escrito (início de março de 2008) para deter a crise, que é baseada na insolvência de boa parte do multitrilionário mercado de hipotecas, com novos choques sendo esperados à medida que milhões de hipotecas a taxas ajustáveis sofram saltos em suas taxas de juros. Acima de tudo, o fim da bolha imobiliária minou a situação financeira dos já altamente pressionados e endividados consumidores estadunidenses, cujas compras equivalem a 72% do PIB.

O quão séria no fim das contas será a desaceleração da economia é um ponto ainda desconhecido. Analistas financeiros sugerem que os preços das residências devem cair em média algo entre 20% e 30%, e muito mais em algumas regiões, de modo a voltar a alinhar-se com as tendências históricas.[15] O declínio nos preços das casas estadunidenses experimentou uma aceleração no quarto trimestre de 2007.[16] Isso além do fato de que os consumidores estão sendo pesadamente atingidos por outros problemas tais como o aumento do preço dos combustíveis e dos alimentos garante um sério desaquecimento na economia. Alguns observadores agora se referem a um “ciclo de bolhas” e aguardam outra bolha como a única maneira de evitar a catástrofe e rapidamente devolver o crescimento à economia.[17] Outros esperam um período de crescimento persistentemente fraco.

Uma coisa é certa. Os interesses dos grandes capitalistas estão relativamente bem situados para proteger seus investimentos durante a baixa graças a todo tipo de arranjos de hedge, além de serem frequentemente capazes de apelar aos governos em busca de ajuda. Eles também possuem uma miríade de formas de transferir os custos àqueles que se situam mais abaixo na hierarquia econômica. Assim, as perdas cairão desproporcionalmente sobre os pequenos investidores, trabalhadores, e consumidores, e sobre as economias do terceiro mundo. O resultado final, como ocorreu em todos os episódios similares na história do sistema, será o aumento na concentração econômica e do setor financeiro às escalas nacional e global.

Uma crise de financeirizaçãoPouco mais pode ser dito no momento sobre a evolução da retração econômica que ainda deverá construir seu caminho pelo sistema. Numa perspectiva histórica de longo prazo, entretanto, esses eventos podem ser vistos como sintomáticos de uma crise mais geral de financeirização, por trás da qual se oculta o espectro da estagnação. É explorando essas questões mais amplas e profundas enraizadas na produção baseada em classes que podemos iluminar o significado dos desenvolvimentos acima para a acumulação de capital e para o futuro da sociedade de classes capitalista.

Muitos comentaristas têm repreendido a economia estadunidense por sua “imensa bolha de crédito barato (...) com uma bolha gerando a outra” – nas palavras de Stephen Roach, diretor-executivo do Morgan Stanley na Ásia. Em outra ocasião Roach observou que “as bolhas estadunidenses têm se tornado maiores, assim como os segmentos da economia real que elas têm contagiado.” A dívida das famílias alcançou 133% da renda pessoal disponível enquanto o endividamento das empresas financeiras bateu níveis estratosféricos; já a dívida de governos e empresas não-financeiras tem crescido de forma constante.[18] Essa enorme explosão no endividamento – consumidores, empresas e governo – em relação à economia que lhe dá suporte (equivalente a bem mais do que 300% do PIB no pico da bolha imobiliária em 2005), se por um lado impulsionou a economia, pelo outro conduziu a uma crescente instabilidade.[19]

Comentaristas do mainstream frequentemente tratam essa situação como uma neurose nacional, ligada à dependência estadunidense do consumismo, o elevado endividamento, e o desaparecimento das poupanças pessoais, tornados possíveis pelo influxo de capital externo, ele próprio encorajado pela hegemonia do dólar. Economistas radicais, entretanto, tomaram a dianteira ao apontar para uma transformação estrutural no processo de acumulação de capital, ela mesma associada a um processo histórico se desenrolando nas últimas décadas – hoje comumente chamado de financeirização – no qual o papel tradicional das finanças como servidor útil da produção se inverteu, com as finanças hoje dominando a produção.

A questão da financeirização do processo de acumulação de capital foi enfatizada um quarto de século atrás na Monthly Review por Harry Magdoff e Paul Sweezy em um artigo sobre “Produção e Finanças”. Iniciando com uma teoria (denominada de “tese da estagnação”)[20] que via a explosão financeira como uma resposta à estagnação da economia, eles argumentavam que ela ajudava a “compensar o excesso de capacidade produtiva da indústria moderna” através de seu efeito direto sobre o emprego e indiretamente pelo estímulo à demanda criado pela apreciação dos ativos (conhecido hoje como “efeito riqueza”).[21] Mas a questão naturalmente surgia: poderia tal processo continuar? Eles responderam:

De um ponto de vista estrutural, i.e., dada a grande independência do setor financeiro discutida acima, a inflação financeira desse tipo pode persistir indefinidamente. Mas não está ela condenada a colapsar diante da persistente estagnação do setor produtivo? São esses dois setores realmente independentes? Ou estamos falando meramente de uma bolha inflacionária que está condenada a estourar como tantas outras provocadas por uma mania especulativa na história do capitalismo?

Não há respostas evidentes a serem dadas a estas questões. Mas nos inclinamos pela visão de que na fase atual da história do capitalismo – com exceção feita à ocorrência de algum choque, de forma alguma improvável, tal como a quebra nos sistemas monetário e bancário internacionais – a coexistência da estagnação no setor produtivo e da inflação no setor financeiro pode continuar por um longo tempo.[22]

Na raiz da tendência à financeirização, Magdoff e Sweezy argumentavam, encontrava-se a estagnação da economia real, que é o estado normal do capitalismo moderno. Nessa visão, não seria a estagnação que necessitaria de uma explicação, mas sim os períodos de rápido crescimento, tal como os anos 1960.

Economistas do mainstream têm colocado pouca ênfase na tendência à estagnação das economias maduras. Na ideologia econômica dominante o rápido crescimento é considerado como sendo uma propriedade intrínseca do capitalismo como sistema. Confrontados com o que parece ser o princípio de uma grave desaceleração da economia somos assim encorajados a considerá-la como um mero fenômeno cíclico – doloroso, mas que se corrigirá automaticamente. Mais cedo do que tarde uma recuperação total se dará e o crescimento retomará seu acelerado passo normal.

Existe, no entanto, uma visão econômica radicalmente diferente, da qual Magdoff e Sweezy se colocavam entre os principais representantes, a qual sugere que o caminho normal das economias capitalistas maduras, tais como a dos Estados Unidos, dos maiores países da Europa Ocidental, além do Japão, é o da estagnação e não o do rápido crescimento. Nessa perspectiva, as crises periódicas rituais, ao invés de constituírem meramente interrupções temporárias no processo de avanço acelerado, apontam para restrições sérias e crescentes no longo prazo sobre a acumulação de capital.

Para que uma economia capitalista continue a crescer ela deve constantemente encontrar novas fontes de demanda para o crescente excedente que produz. Entretanto, chega um momento na evolução histórica da economia em que grande parte do excedente gerado graças à enorme e crescente produtividade do sistema é incapaz de encontrar suficientes aplicações novas e rentáveis. As razões para isso são complexas e têm que ver com (1) o amadurecimento das economias, quando não é mais necessário que a estrutura industrial básica seja construída a partir do nada, mas simplesmente reproduzida (o que pode ser normalmente financiado a partir das provisões para depreciação); (2) a ausência durante longos períodos de qualquer nova tecnologia que estimule e transforme a economia de maneira a caracterizar uma época, tal como ocorreu com a introdução do automóvel (mesmo o uso generalizado de computadores e da Internet não teve o efeito estimulante sobre a economia que tiveram tecnologias transformadoras anteriores); (3) a crescente desigualdade de renda e riqueza, que limita a demanda por consumo na base da economia e tende a reduzir o investimento conforme a capacidade produtiva não utilizada se acumule e os ricos especulem mais com seus recursos em vez de investi-los na economia “real” – os setores produtores de bens e serviços; e (4) um processo de monopolização (oligopolização) que conduz ao enfraquecimento da concorrência em preços – normalmente considerada como sendo a principal fonte responsável pela flexibilidade e dinamismo do sistema.[23]

Gráfico 2. Investimento fixo privado não-residencial líquido como percentagem do PIB (média móvel cinco anos)Fonte: Bureau of Economic Analysis, National Income and Product Accounts. Table 5.2.5. Gross and Net Domestic Investment by Major Type, Annual Data 1929-2006; Economic Report of the President, 2008. Table B-1. Gross Domestic Product, 1959-2007.

Historicamente, a estagnação fez com que sua presença fosse mais dramaticamente sentida na Grande Depressão dos anos 1930. Ela foi interrompida pelo estímulo econômico proporcionado pela Segunda Guerra Mundial e pelas condições excepcionalmente favoráveis existentes imediatamente após a guerra durante a então chamada “Golden Age”. Mas, quando as condições favoráveis se desvaneceram, a estagnação ressurgiu. A utilização da capacidade na manufatura iniciou o declínio secular que continua até hoje, com sua média se situando somente em 79,8% no período entre 1972 e 2007 (comparado com uma média de 85% no período 1960-1969). Como resultado parcial disso o investimento líquido fraquejou (ver gráfico 2).[24]

O papel clássico do investimento líquido (após considerar a reposição do equipamento depreciado) na teoria do desenvolvimento capitalista é claro. No nível da firma, é somente o investimento líquido que absorve o excedente correspondente aos lucros não distribuídos (e não taxados) da firma – uma vez que o restante do investimento bruto é coberto pelas provisões relativas ao consumo de capital. Como o economista Harold Vatter observou em um artigo intitulado “The Atrophy of Net Investment” em 1983:

No nível da empresa representativa individual, o esmaecimento do investimento líquido mostra a aproximação do fim da histórica e profundamente enraizada raison d’être da firma não-financeira: a acumulação de capital. Em consequência, os lucros contábeis não distribuídos, se não taxados, carecerão das compensações tradicionais (demanda efetiva na forma de investimento líquido), pelo menos numa economia fechada. [25]

Era o investimento líquido no setor privado que costumava ser o motor principal da economia capitalista, absorvendo um excedente econômico crescente. Foi o relativamente elevado investimento fixo não-residencial líquido (juntamente com o gasto governamental militarmente orientado) que havia ajudado a criar e sustentar os “Anos Dourados” da década de 1960. A diminuição desse investimento (como percentagem do PIB) no início dos 1970 (com breves exceções no final dos 1970, início dos 1980, e final dos anos 1990), sinalizou que a economia era incapaz de absorver todo o excedente que ela estava gerando e assim marcou o início do aprofundamento da estagnação na economia real de bens e serviços.

O problema como um todo tem se tornado mais grave ao longo do tempo. Nove dos dez anos com os menores níveis de investimento fixo líquido não-residencial como percentagem do PIB ao longo dos últimos cinquenta anos (até 2006) encontram-se nas décadas de 1990 e 2000. Entre 1986 e 2006, apenas um ano – 2000, justo antes do crash no mercado acionário – o percentual do PIB representado pelo investimento fixo líquido não-residencial alcançou a média vigente entre 1960 e 1979 (4,2%). Esta falência do investimento claramente não é devida à falta de excedente. Um indicador disso é que as empresas hoje estão sentadas numa montanha de recursos – um excedente de US$ 600 bilhões em poupança empresarial construído ao mesmo tempo em que o investimento declinava em função da ausência de aplicações rentáveis.[26]

O que tem evitado que as coisas se tornassem piores nas últimas décadas em função do declínio do investimento líquido e dos limites ao gasto civil dos governos têm sido a ascensão das finanças.

Elas proporcionaram uma aplicação importante para o excedente econômico no que é denominado de FIRE (finance, insurance, e real estate), empregando muitas pessoas nesses setores não-produtivos da economia, e também indiretamente estimulando a demanda através do impacto da apreciação de ativos (o efeito-riqueza).

Ao lado das finanças, o principal estímulo para a economia, em anos recentes, tem sido o gasto militar. Como o crítico do império Chalmers Johnson notava na edição de fevereiro de 2008 do Le Monde Diplomatique:

Os gastos planejados pelo Departamento de Defesa para o ano fiscal de 2008 são maiores que os orçamentos militares de todas as outras nações juntas. O orçamento suplementar para financiar as guerras atuais no Iraque e no Afeganistão, que não fazem parte do orçamento oficial da defesa, é ele próprio maior que os orçamentos militares combinados da Rússia e da China. Os gastos relacionados à defesa para o ano fiscal de 2008 excederão US$ 1 trilhão pela primeira vez na história... Deixando de fora as duas guerras em andamento do presidente Bush, os gastos com defesa duplicaram desde meados dos anos 1990. O orçamento com defesa para 2008 é o maior desde a Segunda Guerra Mundial.[27]

Mas, mesmo o estímulo oferecido pelo gigantesco gasto militar não é hoje suficiente para tirar o capitalismo estadunidense da estagnação. Por conseguinte, a economia tem se tornado mais e mais dependente da financeirização como veículo chave para o crescimento.

Apontando em 1994 para essa situação econômica dramaticamente modificada numa palestra a estudantes de pós-graduação em Harvard, Sweezy declarou:

Antigamente as finanças eram tratadas como um modesto assistente da produção. Elas tenderam a assumir vida própria e gerar excessos especulativos nos últimos estágios das expansões do ciclo econômico. Em regra esses episódios tiveram curta duração e efeitos não-duráveis sobre a estrutura e funcionamento da economia. Em contraposição, o que tem se verificado nos últimos anos é o crescimento de um setor financeiro relativamente independente, não em um período de superaquecimento mas, pelo contrário, em um período de estagnação em alto nível (alto nível em função do suporte proporcionado à economia pelo setor público militarmente orientado) no qual a indústria privada é lucrativa mas carece de incentivos para se expandir, e em consequência o investimento real privado fica estagnado. Mas desde que as empresas e seus acionistas vão bem e, como sempre, estão ansiosos por expandir seu capital, despejam dinheiro nos mercados financeiros, os quais respondem expandindo sua capacidade de manipular essas crescentes somas e oferecendo novos tipos de atrativos instrumentos financeiros. Tal processo iniciou-se nos anos 1970 e decolou realmente nos anos 1980. No fim da década, a velha estrutura da economia, que consistia de um sistema produtivo servido por um modesto auxiliar financeiro, havia dado lugar a uma nova estrutura na qual um setor financeiro largamente expandido havia alcançado um alto grau de independência e se colocado na cabeça do sistema produtivo subjacente. Isto, em essência, é o que temos hoje.[28]

Nessa perspectiva, o capitalismo em sua fase de capital monopolista-financeiro tem se tornado crescentemente dependente do inchaço do sistema de crédito/endividamento para escapar dos piores aspectos da estagnação. Além disso, nada no processo de financeirização em si oferece uma saída para esse círculo vicioso. Hoje o estouro de duas bolhas em sete anos no centro do sistema capitalista aponta para uma crise de financeirização, por trás da qual se esconde uma profunda estagnação, sem ter no presente outro caminho visível para sair da armadilha que o enchimento de novas bolhas.

É a financeirização o real problema ou meramente um sintoma?

O argumento anterior leva à conclusão de que a estagnação gera financeirização, que constitui o principal meio através do qual o sistema tem continuado a avançar, embora com dificuldade, até o momento. Mas é necessário notar que o trabalho recente de alguns economistas radicais nos Estados Unidos tem apontado para uma conclusão diametralmente oposta: a de que a financeirização é quem gera estagnação. Nessa visão é a financeirização em vez da estagnação que parece ser o real problema.

Isso pode ser visto em um working paper de novembro de 2007 do Political Economy Research Institute escrito por Thomas Palley, com o título de “Financialization: What It Is and Why It Matters.” Palley nota que a era da financeirização tem estado associada com um crescimento econômico geralmente morno... Em todos os países exceto o Reino Unido, o crescimento médio anual caiu durante a era da financeirização iniciada em 1979. Além disso, o crescimento também parece mostrar uma tendência declinante de forma que nos anos 1980 era mais elevado que nos anos 1990, que por sua vez era mais alto que nos anos 2000. Ele continua e observa que “o ciclo econômico gerado pela financeirização pode ser instável e acabar numa estagnação prolongada.” Entretanto, a força principal do argumento de Palley é que essa “estagnação prolongada” é uma consequência natural da financeirização ao invés do contrário. Assim, ele afirma que fatores tais como a “estagnação dos salários e a crescente desigualdade de renda” se “devem de forma importante a mudanças introduzidas pelos interesses do setor financeiro.” Considera-se que o “novo ciclo econômico” dominado pelo “culto às finanças” conduz à maior volatilidade que surge com as bolhas financeiras. Assim, a “financeirização pode tornar a economia mais propensa à deflação e recessão prolongada.” Palley chama esse argumento de “tese da financeirização.”[29]

Não há dúvida de que uma prolongada e profunda estagnação pode emergir no final de uma bolha financeira, i.e., com o esvaecimento de um período de rápida financeirização. Afinal, isso é o que ocorreu no Japão depois do estouro de sua bolha imobiliária/ acionária em 1990.[30] A análise que apresentamos aqui, entretanto, sugeriria que um mal-estar econômico desse tipo é mais utilmente visto como uma crise de financeirização ao invés de ser atribuível aos efeitos negativos da financeirização sobre a economia, como sugerido por Palley. O problema é que o processo de financeirização enguiçou e com ele o crescimento por ele gerado.

O ponto que queremos aqui enfatizar pode ser esclarecido ao analisar outro (de outubro de 2007) working paper (também do Political Economy Research Institute) sobre o assunto, “Financialization and Capital Accumulation in the Non-Financial Corporate Sector”, do economista Özgür Orhangazi. Esse autor argumenta que “a expansão do investimento financeiro e das oportunidades de lucro financeiro desloca o investimento real ao alterar os incentivos dos administradores das empresas e direcionar os recursos para longe do investimento real.” Notando que “a taxa de acumulação de capital (referindo-se ao investimento fixo líquido não-residencial de empresas não-financeiras) tem sido relativamente baixa na era da financeirização,” Orhangazi vê isso como sendo resultado do “aumento do investimento em ativos financeiros,” que “pode ter um efeito ‘deslocamento’ sobre o investimento real”: a estagnação transforma-se de causa (como na tese da estagnação) em efeito (a tese da financeirização).[31]

Todavia, a ideia do “deslocamento” do investimento pela especulação financeira faz pouco sentido, na nossa visão, quando colocada no contexto atual de uma economia caracterizada pelo aumento da capacidade ociosa e desaparecimento das oportunidades de investimento líquido. Existe apenas um número muito limitado de oportunidades de geração de lucro associadas com a criação ou expansão de indústrias automotivas ou de equipamentos, salões de beleza, cadeias de fast food, e assim por diante. Nas circunstâncias em que o processo de acumulação de capital carece de aplicações lucrativas e constantemente estanca, o acúmulo de mais e mais dívidas (e a inflação do preço dos ativos que isso produz) constitui uma poderosa alavanca, como vimos, para estimular o crescimento. De modo oposto, qualquer desaceleração no aumento do endividamento ameaça o crescimento. Isso não quer dizer que o endividamento deva ser visto como uma solução para tudo. Pelo contrário, para a debilitada economia dos dias de hoje nenhuma quantidade de endividamento é suficiente. É da natureza do capital monopolista-financeiro atual que ele “tenda a se tornar viciada no endividamento: é preciso mais e mais apenas para manter o motor funcionando.”[32]

Contudo, por mais importante que a financeirização tenha se tornado na economia contemporânea, isso não deve nos deixar cegos ao fato de que o real problema repousa em outro lugar: no sistema geral de exploração de classe que está enraizado na produção. Nesse sentido a financeirização é meramente uma forma de compensação pela doença que afeta a própria acumulação de capital. Como Marx escreveu em O Capital: “A superficialidade da economia política mostra-se no fato de que ela vê a expansão e contração do crédito como a causa das alterações periódicas no ciclo industrial, quando na verdade constituem apenas um mero sintoma delas.” Apesar da vasta expansão do crédito/endividamento no capitalismo de hoje, permanece verdadeiro que a real barreira ao capital é o próprio capital, manifestada em sua tendência à sobreacumulação.

A bem-intencionada crítica da financeirização avançada por Palley, Orhangazi, e outros na esquerda, aponta para a re-regulação do sistema financeiro e a eliminação de alguns dos piores aspectos do neoliberalismo que emergiu na era do capital monopolista-financeiro. A clara intenção é a de criar uma nova arquitetura financeira que estabilize a economia e proteja os salários. Mas se o argumento precedente for correto, tais esforços de re-regular as finanças provavelmente fracassarão em seus objetivos principais, uma vez que qualquer tentativa séria de controlar o sistema financeiro arrisca desestabilizar o regime de acumulação como um todo, que necessita constantemente da financeirização para alcançar níveis mais elevados.

As únicas ações que poderiam concebivelmente ser tomadas dentro do sistema para estabilizar a economia, afirmou Sweezy em Harvard em 1994, seriam expandir amplamente o gasto civil estatal de forma que beneficiasse genuinamente a população, e empreender uma redistribuição de renda e riqueza verdadeiramente radical do tipo “que Joseph Kennedy, o fundador da dinastia Kennedy”, se referia “em meio à Grande Depressão, quando a situação parecia ser a mais sombria” – indicando “que ele desistiria tranquilamente de metade de sua fortuna se pudesse ter certeza de que a outra metade permaneceria segura.” É claro que nenhuma dessas propostas radicais se encontra na agenda atualmente, e a natureza do capitalismo é tal que se a crise eventualmente levar à sua adoção, tudo será feito pelos interesses estabelecidos para repelir tais medidas no momento em que a crise tiver passado.[33]

A dura verdade do assunto é que o regime do capital monopolista- financeiro é desenhado para beneficiar um estreito grupo de oligopolistas que domina tanto a produção quanto as finanças. Um número relativamente reduzido de indivíduos e empresas controla enormes pools de capital e não encontra outro modo de continuar a ganhar dinheiro na escala requerida que através de uma pesada dependência em relação às finanças e à especulação. Isso constitui uma contradição intrinsecamente arraigada no próprio desenvolvimento do capitalismo. Se o objetivo é avançar nas necessidades da humanidade como um todo, o mundo cedo ou tarde terá que abraçar um sistema alternativo. Não há outro caminho.

Notas[1] John Bellamy Foster, “Financialization of Capitalism,” Monthly Review 58, nº. 11 (April 2007): 8-10. Ver também John Bellamy Foster, “The Household Debt Bubble,” Monthly Review 58, nº. 1 (May 2006): 1-11, e “Monopoly-Finance Capital,” Monthly Review 58, nº. 7 (December 2006); e Fred Magdoff, “The Explosion of Debt and Speculation,” Monthly Review 58, nº. 6 (November 2006), 1-23.

[2] “U.S. Recovery May Take Longer than Usual: Greenspan,” Reuters, February 25, 2008.

[3] Paul M. Sweezy, “More (or Less) on Globalization,” Monthly Review 49, nº. 4 (September 1997): 3.

[4] Stephanie Pomboy, “

The Great Bubble Transfer,” MacroMavens, April 3, 2002; Foster, “The House-hold Debt Bubble,” 8-10.

[5] A discussão a seguir das cinco fases da bolha imobiliária se apoia principalmente nas seguintes fontes: Juan Landa, “

Deconstructing the Credit Bubble,” Matterhorn Capital Management Investor Update, 3rd Quarter 2007; e “Subprime Collapse Part of Economic Cycle,” San Antonio Business Journal, October 26, 2007, e Charles P. Kindelberger and Robert Aliber, Manias, Panics, and Crashes (Hokoben, New Jersey: John Wiley and Sons, 2005).

[6] Na análise das bolhas financeiras que Charles Kindelberger apresenta baseado na teoria da instabilidade financeira introduzida por Hyman Minsky, a fase na bolha associada aqui com “novidade na oferta” é mais frequentemente citada como “deslocamento”, um conceito que supostamente combina as idéias de choque econômico e inovação. Uma vez que a “novidade na oferta”, no entanto, descreve mais o que de fato ocorre durante a formação de uma bolha, ela frequentemente substitui “deslocamento” em tratamentos concretos. Ver Kindelberger and Aliber, Manias, Panics, and Crashes, 47-50.

[7] Floyd Norris, “Who’s Going to Take the Financial Weight?,” New York Times, October 26, 2007; “Default Fears Unnerve Markets,” Wall Street Journal, January 18, 2008.

[8] Federal Reserve Bank of New York, “

Historical Changes of the Target Federal Funds and Discount Rates”.

[9] Landa, “Deconstructing the Credit Bubble.”

[10] Hyman Minsky, Can “It” Happen Again? (New York: M.E. Sharpe, 1982), 28–29.

[11] “Household Financial Condition: Q4 2005,”

Financial Markets Center, March 19, 2006; Foster, “The Household Debt Bubble,” 8.

[12] “Global Derivatives Market Expands to $516 Trillion (Update),” Bloomberg.com, November 22, 2007.

[13] “Bond Insurer Woes May Mean End of Loophole,” Reuters, February 13, 2008.

[14] “Global Recession Risk Grows as U.S. ‘Damage’ Spreads,” Bloomberg.com, January 28, 2008. Este relatório se refere a um nível de recessão mundial quando o crescimento é de 3% ou menos. Mas uma taxa de 2,5% é provavelmente mais precisa, i.e., mais alinhada com as recentes recessões mundiais e a visão do FMI.

[15] Stephen Roach, “America’s Inflated Asset Prices Must Fall,” Financial Times, January 8, 2008.

[16] “Decline in Home Prices Accelerates,” Wall Street Journal, February 27, 2008.

[17] Eric Janszen, “The Next Bubble,” Harper’s (February 2008), 39–45.

[18] Roach, “America’s Inflated Asset Prices Must Fall,” and “You Can Almost Hear it Pop,” New York Times, December 16, 2007.

[19] Fred Magdoff, “The Explosion of Debt and Speculation,” 9.

[20] O termo “tese da estagnação” está em sua origem associado principalmente com o argumento de Alvin Hansen em relação à Grande Depressão. Ver Hansen, “The Stagnation Thesis” in American Economic Association, Readings in Fiscal Policy (Homewood, Illinois: Richard D. Irwin, Inc., 1955), 540–57. osteriormente foi aplicado ao Baran and Sweezy’s Monopoly Capital. Ver Harry Magdoff, “Monopoly Capital” (review), Economic Development and Cultural Change 16, no. 1 (October 1967): 148.

[21] O conceito de “efeito riqueza” refere-se à tendência do consumo em crescer independentemente da renda devido à elevação do preço dos ativos sob a financeirização. A utilização mais antiga conhecida para o termo encontra-se em um artigo do Business Week de 27 de janeiro de 1975, com o título de “How Sagging Stocks Depress the Economy.” Alan Greenspan empregou o conceito de “efeito riqueza” em 1980 referindo se ao efeito que o aumento do preço das residências possuía no estímulo ao consumo dos proprietários destas — Greenspan, “The Great Malaise,” Challenge 23, no. 1 (March–April 1980): 3. Posteriormente ele o utilizou para racionalizar a bolha do mercado acionário da Nova Economia nos anos 1990.

[22] Harry Magdoff and Paul M. Sweezy, “Production and Finance,” Monthly Review 35, no. 1 (May 1983): 11–12.

[23] O argumento básico foi articulado em numerosas publicações por Paul Baran, Paul Sweezy, e Harry Magdoff nos anos 1950 até os anos 1990.

[24] Federal Reserve Statistical Release, G.17, “

Industrial Production and Capacity Utilization,” February 15, 2008; John Bellamy Foster, “The Limits of U.S. Capitalism: Surplus Capacity and Capacity Surplus,” in Foster and Henryk Szlajfer, ed., The Faltering Economy (New York: Monthly Review Press, 1984), 207.

[25] Harold G. Vatter, “The Atrophy of Net Investment,” in Vatter and John F. Walker, The Inevitability of Government Spending (New York: Columbia University Press, 1990), 7. Vatter nota que o investimento líquido como proporção do Produto Nacional Líquido (PNL) caiu pela metade entre o último quarto do século dezenove e a metade do século vinte, Vatter and Walker, Inevitability of Government Spending, 8.

[26] “Companies are Piling Up Cash,” New York Times, March 4, 2008. Esta acumulação de recursos foi o produto da última década, em que o nível médio de cash como percentagem do total de ativos das empresas no Standard & Poor’s 500-stock index duplicou entre 1998 e 2004 (enquanto que a mediana triplicou).

[27] Chalmers Johnson, “Why the US has Really Gone Broke,” Le Monde Diplomatique (English edition), February 2008. O valor de US$ 1 trilhão dado por Johnson para o gasto militar dos Estados Unidos é calculado adicionando-se os pedidos suplementares para as guerras no Iraque e Afeganistão ao orçamento do Departamento de Defesa para o ano fiscal de 2008 (criando um subtotal de US$ 766 bilhões), e então adicionando a isso as despesas militares ocultas nos orçamentos dos Department of Energy, Department of Homeland Security, Veterans Affairs, etc.

[28] Paul M. Sweezy, “Economic Reminiscences,” Monthly Review 47, no. 1 (May 1995), 8-9.

[29] Thomas I. Palley, “

Financialization: What It Is and Why It Matters,” Working Paper Series, no. 153, Political Economy Research Institute, November 2007, 1, 3, 8, 11, 21.

[30] See Kindelberger and Aliber, Manias, Panics, and Crashes, 126-35.

[31] Özgür Orhangazi, “

Financialization and Capital Accumulation in the Non-Financial Corporate Sector,” Working Paper Series, no. 149, Political Economy Research Institute, October 2007, 3-7, 45.

[32] Harry Magdoff and Paul M. Sweezy, The Irreversible Crisis (New York: Monthly Review Press, 1988), 49.

[33] Sweezy, "Economic Reminiscences," 9-10.

%20%5BPDF%5D.jpg)