Uma entrevista com

Ho-fung Hung

|

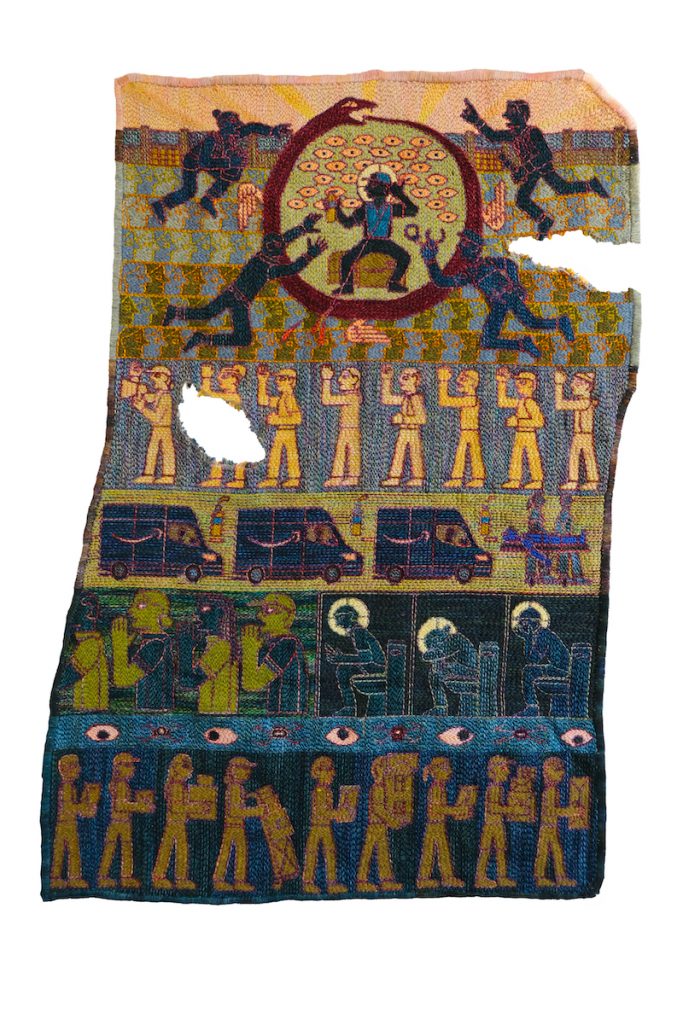

| Os Estados Unidos e a China devem redistribuir a riqueza se quiserem escapar da espiral mortal de lucros decrescentes e conflito crescente. (Tomohiro Ohsumi / Bloomberg via Getty Images) |

Esta é a segunda parte de uma entrevista em duas partes. Leia a primeira parte, O que os capitalistas chineses devem a Mao Tsé-Tung, aqui.

Entrevista por

Daniel Denvir

Na década de 1970, uma das previsões de Karl Marx se concretizou: nas economias capitalistas avançadas, a taxa de lucro começou a cair. As corporações responderam a essa crise transferindo a produção para países em desenvolvimento, onde os custos trabalhistas mais baixos lhes permitiam obter maiores lucros. A indústria de exportação da China se beneficiou dessa mudança, mas agora sua economia está sofrendo uma crise semelhante. Assim como suas contrapartes americanas cinquenta anos antes, as corporações chinesas estão enfrentando lucros decrescentes. A China respondeu expulsando concorrentes estrangeiros de seu mercado e dos países do Cinturão e Rota.

As corporações dos EUA já foram os maiores aliados da China em Washington. De acordo com o economista político marxista Ho-fung Hung, esses interesses corporativos começaram a se voltar contra a China quando suas táticas econômicas agressivas começaram a ameaçar sua hegemonia. O resultado foi uma rivalidade imperial que se torna mais intensa e perigosa a cada ano.

Hung é professor de sociologia na Universidade Johns Hopkins, cujos trabalhos incluem The China Boom: Why China Will Not Rule the World e City on the Edge: Hong Kong under Chinese Rule. Seu livro mais recente, Clash of Empires: From “Chimerica” to the “New Cold War”, enraíza as tensões EUA-China nessa longa história de superprodução, subconsumo e capitalistas desesperados em busca de lucro.

Ho-fung Hung

Na década de 1970, os países capitalistas avançados, incluindo os EUA e a Europa, enfrentaram uma crise prolongada. Existem múltiplas facetas da crise, mas a crise está enraizada principalmente em uma queda na taxa de lucros, se você usar a linguagem marxista. Mas mesmo os economistas tradicionais têm sua versão do mesmo conceito, a queda da produtividade e da lucratividade das empresas.

A China desempenhou um papel importante na recuperação global da crise financeira de 2008, mas você escreve que também foi uma das principais causas dessa crise. Como a resolução provisória da crise da década de 1970 criou desequilíbrios que acabaram abrindo caminho para o crash de 2008?

Ho-fung Hung

Muitos veem a solução provisória para a crise dos anos 70 como uma crise que nunca foi embora. Se você observar a taxa de lucro nas principais economias capitalistas avançadas, ela nunca retorna aos níveis dos anos 1950 e 1960. Durante a década de 1970, as taxas de lucro das principais economias desenvolvidas caem; na linguagem econômica dominante, a produtividade industrial cai na década de 1970 e nunca se recupera ao que era nos anos 50 e 60. Como solução temporária, a manufatura se muda para essa região de baixo custo e baixos salários, para que sua margem de lucro possa ser reativada.

Mas, ao mesmo tempo, isso cria a verdadeira fonte de um desequilíbrio de longo prazo na economia global, porque a ideia original por trás da globalização e abertura dos países do Sul Global – os Tigres Asiáticos, China e Sudeste Asiático – é não apenas que se tornariam uma fonte de fabricação de baixo custo. Eventualmente, a suposição é que eles se tornariam uma nova fronteira de demanda de mercado para produtos manufaturados.

Isso deve resolver a superprodução e a superacumulação que foi a causa raiz da crise dos anos 1970, mas no final, os Tigres Asiáticos, a China e o Sudeste Asiático aumentam a produção, reprimem o consumo e promovem as exportações. Assim, no nível agregado da economia mundial, o problema da superprodução e superacumulação realmente se agravou, por causa da entrada da capacidade produtiva da Ásia, China e grande parte do Sul Global.

Esse desequilíbrio subjacente acabou levando a uma série de crises financeiras, desde a crise do peso em 1994 até a crise financeira asiática de 1997-98, e uma série de crises na Turquia, Rússia e Argentina na virada do milênio. A crise financeira de 2008 é, na verdade, a última rodada dessa série de crises financeiras; ganhou mais atenção e se tornou mais grave porque seu epicentro não está mais no México, Malásia, Tailândia, Argentina ou outro lugar distante, mas bem no centro de Wall Street.

Essa longa série de crises surgiu desse desequilíbrio subjacente entre oferta e demanda na economia global: ou seja, a questão da superprodução e superacumulação.

Daniel Denvir

A resposta da China à crise financeira de 2008 também foi uma resolução provisória, que exacerbou seus problemas econômicos em torno da repressão do consumo doméstico e sua dependência de exportações e investimentos alimentados por dívidas para manter altas taxas de crescimento. Você escreve,

Por exemplo, há uma proposta em que o governo dá vouchers de consumo aos camponeses, para comprar computadores e eletrodomésticos, aumentando a demanda quando a demanda global por exportações despenca. Se eles tivessem seguido esse caminho, isso teria sido muito útil para resolver o desequilíbrio fundamental da economia global que ajudou a precipitar uma crise financeira global.

Mas a estrutura política e institucional da China não favorece esse tipo de proposta, porque ninguém está representando institucionalmente os interesses dos consumidores camponeses. Portanto, esse tipo de resposta de aumento do consumo à crise foi derrubada.

No final, a resposta do governo chinês é abrir as comportas dos empréstimos dos bancos estatais: o governo local e as empresas estatais e todos os tipos de empresas orientadas para o investimento emprestam o dinheiro fácil do banco estatal para construir coisas. Este é um tipo de investimento alternativo em infraestrutura, novas fábricas e novas ferrovias; o trem de alta velocidade é o exemplo mais falado dessa resposta.

Esse tipo de resposta, é claro, pode criar uma recuperação econômica instantânea para a China e muitos países que exportam commodities para a China. Então, após a crise financeira de 2008, lugares que exportam muitas commodities, como Brasil, Zâmbia e Austrália, não sentiram o calor da crise, porque os chineses os ajudaram muito. Com seus projetos de construção, esse tipo de recuperação impulsionada pelo investimento cria uma nova demanda por aço, commodities e todos os tipos de coisas; os trabalhadores empregados na própria construção também se tornam consumidores.

Mas o problema com essa recuperação impulsionada pelo investimento é que, quando a construção para, você tem um excesso de oferta desses projetos e fábricas de infraestrutura, e eles não são lucrativos. Governos locais e empresas estatais emprestam para construir, mas quando os resultados não são lucrativos, eles não podem pagar seus empréstimos.

E então, esses projetos se tornam excesso de capacidade. A ferrovia de alta velocidade é anunciada por muitos como uma história de sucesso chinesa; é um sucesso em termos de tecnologia e eficiência, mas a ferrovia de alta velocidade não tem muitas linhas rentáveis. Então, depois de 2009 e 2010, a forte recuperação da economia chinesa começa a desacelerar drasticamente, caminhando para uma paralisação, porque eles ficam sem coisas para construir. Eles simplesmente têm muitas siderúrgicas e muitas usinas de carvão, e construíram mais apartamentos imobiliários do que seus clientes podem comprar. A dívida acumulada por meio desse boom de investimentos ainda está lá.

Para piorar a situação, eles se tornam viciados em dívidas, porque as empresas altamente endividadas não querem dar calote, e o governo não quer que elas dêem calote. Assim, o governo permite que elas façam empréstimos repetidamente, usando novos empréstimos para cobrir os empréstimos antigos. A dívida continua crescendo como uma bola de neve.

A razão pela qual apenas as empresas imobiliárias estão enfrentando um ajuste de contas em torno da dívida é que esse vício em dívida é como um vício em drogas. Para cada investimento alimentado por dívida, você obtém um impulso temporário na atividade econômica e no PIB; mas depois disso, você entra em uma estagnação ou mesmo uma contração na produção, e aí o governo fica preocupado e usa uma dose mais forte de dívida para estimular a economia novamente.

A cada vez, a injeção de dívida fica maior e o efeito, menor. É como um vício, e a China está achando muito difícil escapar desse vício. Essa desaceleração e a acumulação acelerada de dívida são as duas coisas que definiram a economia chinesa desde a recuperação de 2008.

Daniel Denvir

Ho-fung Hung

A crise chinesa é mais comparável à longa desaceleração no Japão desde a década de 1990 do que à crise financeira asiática de 1997-98. No entanto, muitas pessoas estão dizendo que a China está caminhando para uma crise. Esse imaginário de crise foi ditado por explosões repentinas e espetaculares do sistema, como o colapso de Wall Street em 2008, a crise do euro de 2008 e 2009 e a crise financeira asiática de 1997 e 1998.

Mas não acho que a China passará por esse tipo de explosão repentina e espetacular do mercado financeiro. A China esteve perto disso em 2015, quando enfrentou uma desvalorização maciça, o colapso do mercado de ações e a fuga de capitais. Mas o Partido Comunista da China [PCC] tem um controle tão forte sobre o sistema financeiro que pode simplesmente pará-lo.

Basicamente, eles adotam muitas medidas draconianas para impedir que as pessoas tirem dinheiro da China; fecham o comércio de empresas que estão caindo muito e enviam uma equipe de trabalho do Partido Comunista para fiscalizar a bolsa de valores. Em 2015, eles usaram esses meios administrativos para evitar o colapso financeiro, mas chegou perto.

Ainda assim, a desaceleração da China não explodirá como a crise financeira asiática de 1997. Por um lado, embora a reserva cambial da China não esteja crescendo tão rápido quanto nos anos 2000, a oferta de moeda local ainda está crescendo. Há pressão de fuga de capital, mas a China ainda tem uma quantidade substancial de reservas cambiais, então não terá uma explosão de moeda ou do mercado financeiro como o México em 1994, ou como a Coréia do Sul, Malásia e Tailândia em 1997.

A China será mais parecida com o Japão: a dívida continuará a se acumular, a economia se tornará menos energética e o governo se recusará a deixar empresas não lucrativas falirem, então essas empresas serão socorridas e se tornarão empresas zumbis. Foi o que aconteceu no Japão após os anos 1990 e nos anos 2000. Não é uma explosão espetacular do sistema, mas uma longa estagnação, uma longa desaceleração, uma crise latente. O governo continua ganhando tempo e prolongando a crise.

Até certo ponto, esta é uma crise mais difícil de lidar; por causa da dependência do caminho traçado, você não seguirá o curso de ajuste drástico e adiará o problema sem resolução. Depois de explosões espetaculares como 2008 nos EUA e 1997 na Coreia do Sul e na Malásia, muitas vezes há reajustes drásticos, embora muitas vezes sejam ajustes liberais que não impedem futuros ciclos de recuperação e colapso.

Mas à medida que o Japão ou a China passam por longas desacelerações, seus problemas se aprofundam cada vez mais, e eles se tornam cada vez mais viciados em dívidas. E essa é uma situação difícil de escapar. O governo chinês vem tentando encontrar uma nova fonte de expansão e acabar com essa longa desaceleração. Uma opção é a atualização tecnológica acelerada representada pelo “Made in China 2025”; outra é a política do Cinturão e Rota, que a China espera que resolva a longa desaceleração por meio das exportações de capital.

Daniel Denvir

Ho-fung Hung

Daniel Denvir

As crescentes exportações de capital da China para o exterior depois de 2008 também pioraram as tensões tanto com o governo dos EUA quanto com as empresas americanas.

Daniel Denvir

Até que ponto os investimentos maciços da China no exterior e a demanda por matérias-primas de países africanos e latino-americanos empoderaram esses países dentro do sistema mundial? E até que ponto representa simplesmente uma nova forma de colonialismo, desta vez com rosto chinês?

Ho-fung Hung

Daniel Denvir

Ho-fung Hung

Essa é uma pergunta complicada, porque o modelo chinês de buscar a industrialização orientada para a exportação beneficia o crescimento do PIB chinês. Mas, ao mesmo tempo, a China segue o antigo modelo dos Quatro Tigres, em que incentiva a produção e as exportações, mas reprime o consumo interno. O desequilíbrio mundial entre oferta e demanda e o problema da superprodução não começaram com a China.

Mas depois que a China se torna um grande fornecedor de todos os tipos de produtos manufaturados, o problema da falta de demanda por produtos manufaturados – não a falta absoluta, mas a falta relativa à capacidade de produção – torna cada vez mais difícil para outros países seguir o caminho da China, porque simplesmente não há demanda efetiva suficiente para a expansão contínua da máquina de produção de exportação.

Isso cria dificuldades para muitos países em desenvolvimento. Por exemplo, na América Latina, México e Brasil estavam tentando muito industrializar suas economias e se afastar da extração de recursos naturais para se tornarem fabricantes. Mas a ascensão da China basicamente os desindustrializou.

Por um lado, os mercados internos foram conquistados por fabricantes chineses, e seus estabelecimentos industriais domésticos estão reclamando. E, claro, os produtos chineses também conquistaram muito o mercado mundial, de celulares a carros e muitas outras coisas. Isso torna mais difícil para esses países exportarem seus produtos manufaturados.

Por causa da ascensão da China, muitos países de industrialização tardia acham muito mais difícil se industrializar; alguns deles até se desindustrializam. No Brasil, a crescente China tem muita demanda por seus recursos naturais e matérias-primas, mas também pressiona seu estabelecimento industrial. Então, graças à ascensão da China, o Brasil se industrializa e volta a exportar matérias-primas e commodities.

No geral, a ascensão da China é contraditória: ajudou os exportadores de matérias-primas após a crise financeira global de 2008, mas tornou o caminho para aspirantes a potências industriais muito mais difícil. No final, a ascensão de uma gigantesca China torna mais difícil para outros países replicarem o modelo chinês.

Daniel Denvir

Vale ressaltar aqui que o boom de commodities alimentado pela demanda chinesa não foi sustentável para os exportadores de commodities, o que se tornou um grande problema para os governos da Maré Rosa na América Latina. Como você escreve: “Quando o boom da construção da China fracassou depois de 2010, sua demanda por commodities caiu e muitos exportadores de commodities, impulsionados pelo boom da China, experimentaram uma desaceleração ou até recessão. As crises econômicas no Brasil e na Venezuela na década de 2010 são exemplos disso.”

Daniel Denvir

Ho-fung Hung

Se olharmos para o final dos anos 90, as críticas ideológicas e geopolíticas à China não são novas; o chamado discurso da “ameaça da China” já estava se expandindo na política externa e nos círculos de segurança nacional, e as acusações de violações de direitos humanos na China têm sido generalizadas desde a repressão de 1989 ao movimento democrático. Mesmo na década de 1980, a segurança nacional, a política externa e os círculos militares estavam tão preocupados com a China quanto estão hoje. A própria China já mostrava sua ambição de se tornar cada vez mais dominante na região da Ásia-Pacífico, que eles chamavam de Indo-Pacífico. A disputa territorial envolvendo a China e seus estados vizinhos remonta aos anos 80 e 90.

Daniel Denvir

Você escreve que, no início dos anos 90, esse esforço de lobby corporativo foi tão bem-sucedido porque Wall Street estava em ascensão na Casa Branca de Clinton; foi isso que levou à renovação do status comercial da nação mais favorecida para a China. Isso foi renovado, seguido por relações comerciais normais e, mais consequentemente, a ascensão da China à OMC [Organização Mundial do Comércio].

Curiosamente, em 1993, quando Clinton acabava de assumir o cargo, ele criou uma nova política para vincular essa renovação anual do acesso de tarifas baixas da China aos mercados dos EUA às condições de direitos humanos. Ele disse que, quando renovarmos anualmente o status comercial da China com os EUA, também avaliaremos o progresso da China em direitos humanos. Se eles não fizerem nenhum progresso em áreas-chave, aumentaremos a tarifa sobre produtos chineses. Esta é a política oficial em 1993.

Mas, em 1993 e 1994, há um grande esforço de lobby por parte de corporações dos EUA e do governo da China para se livrar dessa condição de direitos humanos no acesso de baixa tarifa dos produtos chineses aos mercados dos EUA. E no final, foi um sucesso. Em 1994, Clinton declara subitamente que não levaremos mais em consideração os direitos humanos quando decidirmos renovar o status de nação mais favorecida da China.

Durante esse processo muito dramático em 93 e 94, você até vê o chefe do recém-criado Conselho Econômico Nacional, Robert Rubin, que é de Wall Street e mais tarde se torna o secretário do Tesouro, assumir o lado corporativo. Ele é um dos principais defensores da remoção da condição dos direitos humanos no comércio chinês e argumentou abertamente, através da mídia, com o Departamento de Estado do governo Clinton, composto por pessoas muito otimistas sobre o uso das relações econômicas para promover os direitos humanos, inspirados pela Guerra Fria e a democratização da África do Sul.

Daniel Denvir

Internacionalistas liberais como Madeleine Albright.

Daniel Denvir

Ho-fung Hung

É uma justificativa post hoc. Na verdade, acho fascinante, porque se assemelha ao debate de hoje sobre sanções, como a legislação trabalhista uigur que restringe as importações da China feitas com trabalho forçado. Estamos testemunhando um renascimento dos debates dos anos 1990.

No início da década de 1990, os internacionalistas liberais pensam que essas sanções criarão incentivos. Mas mais tarde, depois que Wall Street e a América corporativa venceram a batalha, o governo Clinton muda para essa teoria de engajamento construtivo: você não faz perguntas sobre direitos humanos, você apenas negocia com eles, e então você eventualmente capacitará a classe média e a iniciativa privada. E a classe média e a iniciativa privada acabarão fazendo o trabalho de promover a democracia e a liberalização política na China.

Por causa do intenso lobby corporativo, essa teoria se torna dominante por um tempo, mas apenas no final dos anos 90. Naquela época, mesmo entre os estudiosos da China, havia muitas pessoas que realmente acreditavam que o engajamento construtivo funcionaria.

Mas isso é desacreditado pela realidade no início dos anos 2000 e final dos anos 1900. Nos círculos de estudos da China, as pessoas perdem a esperança sobre a liberalização do PCCh no final dos anos 1990. Há repressão a distúrbios trabalhistas, seitas religiosas, Tibete e todos os outros tipos de questões no final da década de 1990; no início dos anos 2000, isso levou a uma nova literatura em estudos da China que tenta explicar a resiliência autoritária da China.

Durante a década de 1990, a literatura perguntava quando, por que e como a China acabaria por liberalizar ou mesmo entrar em colapso como a União Soviética. No início dos anos 2000, isso dá lugar a uma discussão no círculos de estudos em política externa e a China em torno da questão de por que o Estado autoritário chinês estava realmente se fortalecendo, apesar da liberalização econômica. Estudo após estudo mostra que a classe média e os empresários privados na China não estão interessados na liberalização e na democratização, então eles apoiam o estado comunista autoritário como sempre.

Assim, no início dos anos 2000, o ideal de engajamento e livre comércio na verdade acabou sem dar alarme. Tornou-se ridículo continuar a sugerir que o comércio e o engajamento econômico promoveriam a liberalização na China, mas de todo modo eles continuaram a negociar e investir. Isso mostrou que a teoria do engajamento é realmente apenas um véu muito fino para os interesses corporativos.

Em seu livro, você argumenta que o boom da China está muito emaranhado com a economia dos EUA e o sistema mundial governado pelos EUA para que a China seja capaz de criar uma ordem rival. A China depende das exportações para os EUA, e essas exportações dependem da compra da dívida dos EUA pela China – para que os americanos possam gastar além de seus meios, e também para que o governo dos EUA possa projetar poder militar além de seus meios. Mas as incríveis sanções impostas à Rússia revelaram que os EUA estão dispostos a usar o poder que lhe é concedido pela hegemonia do dólar como arma geopolítica. Isso poderia finalmente estimular a China a romper com a hegemonia do dólar americano, ou é basicamente impossível para eles fazerem isso, mesmo que quisessem?

No momento, em grande parte, as transações entre a China e outros países são liquidadas em dólares. Quando a China compra petróleo do Oriente Médio, é liquidado em dólares; quando a China exporta coisas para a Ásia ou para a África, as empresas cobram em dólares. A China vem promovendo o uso internacional do yuan, mas aqui há uma contradição fundamental.

Para que uma moeda se torne mais amplamente aceita como forma de pagamento, essa moeda precisa ser livremente conversível, o que significa que quem a detém pode facilmente trocá-la por outras moedasou investir em coisas diferentes facilmente. Mas a moeda chinesa ainda não é totalmente conversível, porque o Partido Comunista está muito relutante em abrir seu mercado financeiro e seu sistema financeiro. Eles pensam que a abertura de seu sistema financeiro para permitir a livre conversibilidade de sua moeda levará a um fluxo especulativo de hot money, e então a China ficará muito vulnerável aos especuladores financeiros internacionais.

Daniel Denvir

E eles não estão errados sobre isso.

Por exemplo, durante o governo [Hugo] Chávez, a China ofereceu empréstimos de petróleo à Venezuela. Inicialmente, a China se ofereceu para emprestar yuan, ao que Chávez disse: “Se você emprestar em sua própria moeda, eu vou para os credores tradicionais”. No final, a China teve que fazer o empréstimo em dólares americanos, para que Chávez aceitasse o empréstimo.

Com o dólar americano em mãos, você pode comprar todo tipo de coisa de diferentes países, fazer investimentos e negociar moedas; mas com o renminbi, você basicamente não pode usá-lo para nada além de comprar coisas da China, então é menos flexível. Há uma contradição fundamental entre o desejo de internacionalizar o yuan e reduzir sua dependência do dólar e a grave preocupação do Partido Comunista em controlar o sistema financeiro. Tornar o yuan conversível e usá-lo para substituir o dólar seria, portanto, muito difícil.

O meio-termo que a China tem buscado até agora é usar o euro, na verdade. Os dados mostram que o comércio Rússia-China foi desdolarizado nos últimos dez anos, desde a crise da Crimeia em 2014. Mas eles não estão mudando para o comércio em rublo ou yuan. Em vez disso, 80% do comércio entre a China e a Rússia foi liquidado em euros. Com esse uso do euro como substituto do dólar, Rússia e China revelam sua suposição de que há uma enorme cunha entre os EUA e a Europa.

Daniel Denvir

Só que não mais.

Ho-fung Hung

Sim – a crise da Ucrânia os pegou de surpresa, já que os EUA e a Europa voltam a se unir em uníssono. Portanto, sua suposição não é mais verdadeira.

Na verdade, essa também foi a suposição de Saddam Hussein. No final da década de 1990 e início de 2000, um pano de fundo para a segunda invasão do Iraque foi que, quando o euro nasceu na virada do século XXI, Saddam Hussein basicamente tinha um entendimento com os franceses e alemães de que se eles o ajudassem romper o embargo da ONU, o petróleo fluiria não em dólar, mas em euro. Esta foi uma grave ameaça à hegemonia do dólar americano na época.

Algumas pessoas chegam a argumentar que esta é uma razão subjacente pela qual os neoconservadores viram Saddam Hussein como uma ameaça: ele poderia desestabilizar o mercado de petróleo e fazer do euro uma alternativa ao dólar. Assim, Saddam Hussein, Rússia e China sempre assumiram que podem criar uma barreira entre a Europa e os EUA desdolarizando e mudando para o euro. Mas estamos em um mundo diferente agora, e essa suposição não é mais válida.

Daniel Denvir

A China e a Rússia, é claro, ocupam lugares muito diferentes na economia global. A centralidade da China na economia global impediria os EUA de usar o poder geoeconômico da hegemonia do dólar para punir a China da maneira que está punindo a Rússia atualmente? Punir a Rússia já gerou um extraordinário retrocesso econômico; fazer o mesmo com a China parece que pode ser catastrófico para a economia global.

Algumas elites do establishment na China estão preocupadas se sua retórica agressiva e confrontos com os EUA precisam ser reajustados. Por um lado, é inimaginável que os EUA sancionem a China como estão fazendo com a Rússia; eles podem parar de importar petróleo e gás russos, que são menos de 5% das importações dos EUA, mas os EUA não podem encerrar totalmente todas as exportações chinesas porque tudo depende do fornecimento chinês.

Ao mesmo tempo, a China está muito entrelaçada com a economia global, e seu setor de exportação ainda é a força motriz de sua economia. A reserva cambial criada por esse setor é a base dos empréstimos chineses em moeda local, que eles usam para impulsionar o investimento e a construção. Portanto, este é um tipo de situação de destruição mutuamente assegurada.

Xi Jinping tem lançado esse conceito de “circulação interna” – que a China precisa enfatizar a circulação interna em vez de se concentrar apenas na circulação externa. Esta é a linguagem da defesa da dissociação. É claro que nos EUA fala-se muito sobre dissociar e reorientar indústrias estratégicas de volta à manufatura americana.

E na China, também há uma tendência de sugerir que a dissociação pode ser boa. Há um empurrão e puxão entre essa tendência e forças opostas, que argumentam que, se a China realmente quisesse se desvincular dos EUA, ela se tornaria uma gigante Coreia do Norte. A dissociação seria difícil e dolorosa sem ferir muitos interesses da elite e interesses populares; ninguém estará disposto a absorver os riscos sociais e políticos de fazê-lo. Assim, tanto nos EUA quanto no lado da China, existe a força de compensação contra a dissociação. Mas a competição é real e a rivalidade é real.

Sempre gosto de apontar um paralelo marcante com a Alemanha e o Reino Unido às vésperas da Primeira Guerra Mundial. No final do século XIX e início do XX, eles são cada vez mais competitivos em termos de negócios e finanças, e cada vez mais se tornam rivais geopolíticos. E, no entanto, eles ainda estão muito interligados economicamente e até socialmente; sua realeza e suas aristocracias se casam entre si. Há investimento e comércio mútuos, mas o impulso e a atração se desequilibraram no final e se tornaram um impulso para a Primeira Guerra Mundial.

Ainda não estamos nesse ponto de inflexão com os EUA e a China, mas vejo muitas dinâmicas e tensões semelhantes nas relações EUA-China agora que são muito semelhantes à situação Reino Unido-Alemanha um século antes.

Daniel Denvir

Quão concretamente o relacionamento poderia passar da rivalidade para a guerra?

Ho-fung Hung

Daniel Denvir

Você argumenta que a solução mais durável para a rivalidade EUA-China é tanto os EUA quanto a China se engajarem em uma redistribuição econômica maciça em casa. Por quê?

Ho-fung Hung

O problema final tanto na China quanto nos EUA é a falta de crescimento da renda familiar em relação ao PIB. O PIB está crescendo rapidamente; a renda das famílias também está crescendo, mas muito mais lentamente do que o PIB e a capacidade produtiva. Não é como nos anos 50 e 60, a era de ouro do keynesianismo, quando a renda das famílias realmente crescia no mesmo ritmo do PIB e da capacidade produtiva. Mas agora estamos nessa situação de excesso de capacidade perpétuo, empurrando o capital para exportar e encontrar novas fontes de lucro em todo o mundo. Essas corporações colidem umas com as outras, levando à rivalidade geopolítica de hoje.

Daniel Denvir

Quais são os obstáculos à redistribuição na China? E a China já começou a empreender esse tipo de mudança, com a chamada agenda de “prosperidade comum” iniciada após a crise financeira de 2015?

Ho-fung Hung

Daniel Denvir

Falando em carvão, a cooperação climática EUA-China é possível, dado o quão ruim a relação ficou? John Kerry, o enviado climático dos EUA, disse que quer separar as negociações climáticas de todo o resto. Mas não vejo como isso pode funcionar na prática.

Ho-fung Hung

Daniel Denvir

Ho-fung Hung

Daniel Denvir

Ho-fung Hung

A experiência da China com a pandemia foi uma montanha-russa nos últimos dois anos. Inicialmente, quando a doença surgiu em Wuhan, a conversa era sobre como um encobrimento chinês levou à criação desta pandemia e como as pessoas na China estão descontentes com o encobrimento. Wuhan está sofrendo e o mundo está olhando para a China como o tipo de país autoritário que encobre seus erros, criando uma crise global.

Colaboradores

Ho-fung Hung é professor de economia política e presidente do departamento de sociologia da Universidade Johns Hopkins. Ele é o autor de Clash of Empires: From "Chimerica" to the "New Cold War" (2022) e City on the Edge: Hong Kong under Chinese Rule (2022).

Daniel Denvir é o autor de All-American Nativism e apresentador do The Dig na Jacobin Radio.

As corporações dos EUA já foram os maiores aliados da China em Washington. De acordo com o economista político marxista Ho-fung Hung, esses interesses corporativos começaram a se voltar contra a China quando suas táticas econômicas agressivas começaram a ameaçar sua hegemonia. O resultado foi uma rivalidade imperial que se torna mais intensa e perigosa a cada ano.

Hung é professor de sociologia na Universidade Johns Hopkins, cujos trabalhos incluem The China Boom: Why China Will Not Rule the World e City on the Edge: Hong Kong under Chinese Rule. Seu livro mais recente, Clash of Empires: From “Chimerica” to the “New Cold War”, enraíza as tensões EUA-China nessa longa história de superprodução, subconsumo e capitalistas desesperados em busca de lucro.

No início deste ano, Hung sentou-se para uma entrevista em duas partes com The Dig, um podcast da Jacobin. Hung e o apresentador do Dig, Daniel Denvir, cobriu a história político-econômica chinesa desde o período pré-Qing até o presente, abordando o comércio de prata do século XVI, a armadilha do Fundo Monetário Internacional (FMI) para as economias em desenvolvimento do século XX e o impactos da crise financeira de 2008. Nesta segunda parte da entrevista, que foi editada para maior clareza e extensão, Hung mostra por que os Estados Unidos e a China devem redistribuir a riqueza se quiserem escapar dessa espiral mortal de lucros decrescentes e conflito crescente. Você pode ouvir a primeira parte da entrevista aqui e a segunda parte aqui.

Daniel Denvir

O boom da China e a ascensão do Leste Asiático de forma mais geral desempenharam um papel específico na história do sistema mundial, você argumenta, como uma resposta à crise que atingiu os países capitalistas avançados na década de 1970. Qual foi a natureza dessa crise? Como a ascensão do Leste Asiático em geral – e mais tarde da China em particular – ajudou a resolvê-la provisoriamente? E por que a resolução foi apenas provisória?

Ho-fung Hung

Na década de 1970, os países capitalistas avançados, incluindo os EUA e a Europa, enfrentaram uma crise prolongada. Existem múltiplas facetas da crise, mas a crise está enraizada principalmente em uma queda na taxa de lucros, se você usar a linguagem marxista. Mas mesmo os economistas tradicionais têm sua versão do mesmo conceito, a queda da produtividade e da lucratividade das empresas.

Assim, entre esses países avançados, as empresas não são mais tão lucrativas quanto eram durante a chamada era de ouro do capitalismo do pós-guerra nas décadas de 1950 e 1960. Há muitas razões para isto. Uma é a intensificação da competição: após a Segunda Guerra Mundial e toda a destruição que ela causou, há falta de abastecimento para muitas demandas. Não importa o que você faça - veículos, construção, máquinas - há uma demanda enorme e os negócios são muito lucrativos. Mas depois que o Japão e a Europa se reconstroem da guerra e desenvolvem a indústria produtiva, o mercado capitalista se torna mais competitivo.

Outro motivo é a militância trabalhista. O trabalho organizado no mundo desenvolvido pressiona com sucesso por salários mais altos que crescem pelo menos tão rápido quanto a inflação, às vezes mais rápido. Assim, a competitividade do sistema capitalista e os pedidos bem-sucedidos de salários mais altos por parte do trabalho organizado criam um aperto nos lucros das empresas nos países avançados.

Enquanto lutam para encontrar maneiras de reviver os lucros, essas empresas tentam muitas coisas diferentes. Alguns se movem para a financeirização em vez da produção, mas alguns que permanecem na produção descobrem o off-shore: realocação industrial para países com salários mais baixos.

Inicialmente, foram os Tigres do Leste Asiático [Coreia do Sul, Taiwan, Hong Kong e Cingapura] que se encontraram em um ponto geopolítico ideal no auge da Guerra do Vietnã e no auge da Guerra Fria. O Japão e os Quatro Tigres eram os estados fronteiriços do mundo capitalista contra o bloco socialista em expansão e aparentemente bastante bem-sucedido. Esses países desfrutam de livre acesso aos mercados dos EUA e da Europa para seus produtos manufaturados.

Muitos fabricantes e varejistas no mundo desenvolvido aproveitaram a oportunidade para transferir a produção para esses estados do leste asiático. E nesse contexto, essas economias do Leste Asiático tornam-se economias industrializadas orientadas para a exportação de muito sucesso, mobilizando sua mão de obra de baixo custo para produzir bens para o mercado mundial desenvolvido. Esta foi uma das soluções para a crise nas economias capitalistas avançadas, cuja consequência foi facilitar a ascensão dos Tigres do Leste Asiático.

Daniel Denvir

A China desempenhou um papel importante na recuperação global da crise financeira de 2008, mas você escreve que também foi uma das principais causas dessa crise. Como a resolução provisória da crise da década de 1970 criou desequilíbrios que acabaram abrindo caminho para o crash de 2008?

Ho-fung Hung

Muitos veem a solução provisória para a crise dos anos 70 como uma crise que nunca foi embora. Se você observar a taxa de lucro nas principais economias capitalistas avançadas, ela nunca retorna aos níveis dos anos 1950 e 1960. Durante a década de 1970, as taxas de lucro das principais economias desenvolvidas caem; na linguagem econômica dominante, a produtividade industrial cai na década de 1970 e nunca se recupera ao que era nos anos 50 e 60. Como solução temporária, a manufatura se muda para essa região de baixo custo e baixos salários, para que sua margem de lucro possa ser reativada.

Mas, ao mesmo tempo, isso cria a verdadeira fonte de um desequilíbrio de longo prazo na economia global, porque a ideia original por trás da globalização e abertura dos países do Sul Global – os Tigres Asiáticos, China e Sudeste Asiático – é não apenas que se tornariam uma fonte de fabricação de baixo custo. Eventualmente, a suposição é que eles se tornariam uma nova fronteira de demanda de mercado para produtos manufaturados.

Isso deve resolver a superprodução e a superacumulação que foi a causa raiz da crise dos anos 1970, mas no final, os Tigres Asiáticos, a China e o Sudeste Asiático aumentam a produção, reprimem o consumo e promovem as exportações. Assim, no nível agregado da economia mundial, o problema da superprodução e superacumulação realmente se agravou, por causa da entrada da capacidade produtiva da Ásia, China e grande parte do Sul Global.

Esse desequilíbrio subjacente acabou levando a uma série de crises financeiras, desde a crise do peso em 1994 até a crise financeira asiática de 1997-98, e uma série de crises na Turquia, Rússia e Argentina na virada do milênio. A crise financeira de 2008 é, na verdade, a última rodada dessa série de crises financeiras; ganhou mais atenção e se tornou mais grave porque seu epicentro não está mais no México, Malásia, Tailândia, Argentina ou outro lugar distante, mas bem no centro de Wall Street.

Essa longa série de crises surgiu desse desequilíbrio subjacente entre oferta e demanda na economia global: ou seja, a questão da superprodução e superacumulação.

Daniel Denvir

A resposta da China à crise financeira de 2008 também foi uma resolução provisória, que exacerbou seus problemas econômicos em torno da repressão do consumo doméstico e sua dependência de exportações e investimentos alimentados por dívidas para manter altas taxas de crescimento. Você escreve,

Quando o boom liderado pelas exportações da China vacilou durante a crise financeira global em 2008, o governo chinês respondeu lançando um programa de estímulo agressivo que promoveu com sucesso uma forte recuperação econômica impulsionada por investimentos em ativos fixos financiados por dívida. O enfraquecimento do motor de exportação e a expansão imprudente dos investimentos do setor estatal financiados pelos bancos estatais durante a recuperação de 2009-10 criaram uma gigantesca bolha de dívida que não foi mais acompanhada pelo crescimento da reserva cambial. Entre 2008 e o final de 2017, a dívida pendente na China subiu de 148% do PIB para mais de 250%. O aumento dos empréstimos durante a pandemia de COVID-19 de 2020 elevou a participação para mais de 330%.

Como a repressão dos salários e do consumo doméstico se relaciona com esse problema de superinvestimento e produção, capacidade e infraestrutura redundantes? Como e por que essas tendências se aceleraram após 2008?

Ho-fung Hung

No final, o desequilíbrio fundamental que levou à crise é a superprodução e a superacumulação. Logo no início da crise financeira global de 2008, há uma discussão política na China; conselheiros de política do governo e acadêmicos vinham falando sobre essas questões de superprodução, excesso de capacidade e a bolha da dívida como problemas subjacentes que eventualmente assombrarão a economia chinesa. Assim, eles defendem que a China responda à crise aumentando o consumo das famílias privado doméstico.

Ho-fung Hung

No final, o desequilíbrio fundamental que levou à crise é a superprodução e a superacumulação. Logo no início da crise financeira global de 2008, há uma discussão política na China; conselheiros de política do governo e acadêmicos vinham falando sobre essas questões de superprodução, excesso de capacidade e a bolha da dívida como problemas subjacentes que eventualmente assombrarão a economia chinesa. Assim, eles defendem que a China responda à crise aumentando o consumo das famílias privado doméstico.

Por exemplo, há uma proposta em que o governo dá vouchers de consumo aos camponeses, para comprar computadores e eletrodomésticos, aumentando a demanda quando a demanda global por exportações despenca. Se eles tivessem seguido esse caminho, isso teria sido muito útil para resolver o desequilíbrio fundamental da economia global que ajudou a precipitar uma crise financeira global.

Mas a estrutura política e institucional da China não favorece esse tipo de proposta, porque ninguém está representando institucionalmente os interesses dos consumidores camponeses. Portanto, esse tipo de resposta de aumento do consumo à crise foi derrubada.

No final, a resposta do governo chinês é abrir as comportas dos empréstimos dos bancos estatais: o governo local e as empresas estatais e todos os tipos de empresas orientadas para o investimento emprestam o dinheiro fácil do banco estatal para construir coisas. Este é um tipo de investimento alternativo em infraestrutura, novas fábricas e novas ferrovias; o trem de alta velocidade é o exemplo mais falado dessa resposta.

Esse tipo de resposta, é claro, pode criar uma recuperação econômica instantânea para a China e muitos países que exportam commodities para a China. Então, após a crise financeira de 2008, lugares que exportam muitas commodities, como Brasil, Zâmbia e Austrália, não sentiram o calor da crise, porque os chineses os ajudaram muito. Com seus projetos de construção, esse tipo de recuperação impulsionada pelo investimento cria uma nova demanda por aço, commodities e todos os tipos de coisas; os trabalhadores empregados na própria construção também se tornam consumidores.

Mas o problema com essa recuperação impulsionada pelo investimento é que, quando a construção para, você tem um excesso de oferta desses projetos e fábricas de infraestrutura, e eles não são lucrativos. Governos locais e empresas estatais emprestam para construir, mas quando os resultados não são lucrativos, eles não podem pagar seus empréstimos.

E então, esses projetos se tornam excesso de capacidade. A ferrovia de alta velocidade é anunciada por muitos como uma história de sucesso chinesa; é um sucesso em termos de tecnologia e eficiência, mas a ferrovia de alta velocidade não tem muitas linhas rentáveis. Então, depois de 2009 e 2010, a forte recuperação da economia chinesa começa a desacelerar drasticamente, caminhando para uma paralisação, porque eles ficam sem coisas para construir. Eles simplesmente têm muitas siderúrgicas e muitas usinas de carvão, e construíram mais apartamentos imobiliários do que seus clientes podem comprar. A dívida acumulada por meio desse boom de investimentos ainda está lá.

Para piorar a situação, eles se tornam viciados em dívidas, porque as empresas altamente endividadas não querem dar calote, e o governo não quer que elas dêem calote. Assim, o governo permite que elas façam empréstimos repetidamente, usando novos empréstimos para cobrir os empréstimos antigos. A dívida continua crescendo como uma bola de neve.

A razão pela qual apenas as empresas imobiliárias estão enfrentando um ajuste de contas em torno da dívida é que esse vício em dívida é como um vício em drogas. Para cada investimento alimentado por dívida, você obtém um impulso temporário na atividade econômica e no PIB; mas depois disso, você entra em uma estagnação ou mesmo uma contração na produção, e aí o governo fica preocupado e usa uma dose mais forte de dívida para estimular a economia novamente.

A cada vez, a injeção de dívida fica maior e o efeito, menor. É como um vício, e a China está achando muito difícil escapar desse vício. Essa desaceleração e a acumulação acelerada de dívida são as duas coisas que definiram a economia chinesa desde a recuperação de 2008.

Daniel Denvir

Recentemente, a taxa de crescimento dos EUA às vezes ultrapassou brevemente a taxa de crescimento da China. É incrível. A China está, então, caminhando para o mesmo tipo de crise de superprodução que atingiu os países capitalistas avançados na década de 1970 e acelerou a ascensão do Leste Asiático em primeiro lugar?

Entre a invasão russa, novos bloqueios anti-COVID nas principais regiões de produção para exportação e um enorme surto de COVID em Hong Kong, há uma séria turbulência financeira nos mercados chineses. Isso pode se tornar uma crise completa?

Ho-fung Hung

A crise chinesa é mais comparável à longa desaceleração no Japão desde a década de 1990 do que à crise financeira asiática de 1997-98. No entanto, muitas pessoas estão dizendo que a China está caminhando para uma crise. Esse imaginário de crise foi ditado por explosões repentinas e espetaculares do sistema, como o colapso de Wall Street em 2008, a crise do euro de 2008 e 2009 e a crise financeira asiática de 1997 e 1998.

Mas não acho que a China passará por esse tipo de explosão repentina e espetacular do mercado financeiro. A China esteve perto disso em 2015, quando enfrentou uma desvalorização maciça, o colapso do mercado de ações e a fuga de capitais. Mas o Partido Comunista da China [PCC] tem um controle tão forte sobre o sistema financeiro que pode simplesmente pará-lo.

Basicamente, eles adotam muitas medidas draconianas para impedir que as pessoas tirem dinheiro da China; fecham o comércio de empresas que estão caindo muito e enviam uma equipe de trabalho do Partido Comunista para fiscalizar a bolsa de valores. Em 2015, eles usaram esses meios administrativos para evitar o colapso financeiro, mas chegou perto.

Ainda assim, a desaceleração da China não explodirá como a crise financeira asiática de 1997. Por um lado, embora a reserva cambial da China não esteja crescendo tão rápido quanto nos anos 2000, a oferta de moeda local ainda está crescendo. Há pressão de fuga de capital, mas a China ainda tem uma quantidade substancial de reservas cambiais, então não terá uma explosão de moeda ou do mercado financeiro como o México em 1994, ou como a Coréia do Sul, Malásia e Tailândia em 1997.

A China será mais parecida com o Japão: a dívida continuará a se acumular, a economia se tornará menos energética e o governo se recusará a deixar empresas não lucrativas falirem, então essas empresas serão socorridas e se tornarão empresas zumbis. Foi o que aconteceu no Japão após os anos 1990 e nos anos 2000. Não é uma explosão espetacular do sistema, mas uma longa estagnação, uma longa desaceleração, uma crise latente. O governo continua ganhando tempo e prolongando a crise.

Até certo ponto, esta é uma crise mais difícil de lidar; por causa da dependência do caminho traçado, você não seguirá o curso de ajuste drástico e adiará o problema sem resolução. Depois de explosões espetaculares como 2008 nos EUA e 1997 na Coreia do Sul e na Malásia, muitas vezes há reajustes drásticos, embora muitas vezes sejam ajustes liberais que não impedem futuros ciclos de recuperação e colapso.

Mas à medida que o Japão ou a China passam por longas desacelerações, seus problemas se aprofundam cada vez mais, e eles se tornam cada vez mais viciados em dívidas. E essa é uma situação difícil de escapar. O governo chinês vem tentando encontrar uma nova fonte de expansão e acabar com essa longa desaceleração. Uma opção é a atualização tecnológica acelerada representada pelo “Made in China 2025”; outra é a política do Cinturão e Rota, que a China espera que resolva a longa desaceleração por meio das exportações de capital.

Daniel Denvir

Foi essa crise econômica doméstica pós-2008, você escreve, que também estimulou o estado chinês a concentrar o poder político sob Xi [Jinping], que por sua vez tornou os EUA mais hostis à China. Enquanto isso, repetidas crises nos Estados Unidos encorajaram um estado chinês que cada vez mais via os EUA como em declínio terminal.

Como 2008 acelerou essa mudança em direção ao regime autoritário?

Ho-fung Hung

Em primeiro lugar, em 2008, a China de repente descobre que o modelo econômico dos EUA não é invencível e, na verdade, é muito vulnerável. Naquela época, na China e em outras partes do mundo, fala-se muito sobre o colapso da hegemonia global do dólar americano e o colapso do sistema financeiro americano.

Por causa dessa conversa, muitas pessoas, incluindo os líderes da China, passam a acreditar que os EUA estão em declínio terminal. O Politburo do Partido Comunista chegou a convocar um grupo de estudo sobre a ascensão e queda das grandes potências; eles concluem que os EUA nunca se recuperarão economicamente ou em termos de seu status internacional. Essa percepção ficou presa na cabeça dos líderes chineses desde então, embora economicamente os EUA tenham se recuperado. A hegemonia global do dólar americano não entrou em colapso, e na verdade se fortaleceu. Em vez disso, era o euro que estava em apuros.

A liderança chinesa, e particularmente Xi, acha que os EUA enfraqueceram substancialmente desde 2008. Assim, é a chance da China enfrentar os EUA, e a China pode se dar ao luxo de ser mais agressiva. Ao mesmo tempo, é uma necessidade econômica que, após a crise financeira global de 2008 e a recuperação da China em 2009-10, a economia chinesa perca impulso e entre em estagnação, se não em modo de contração total. Para muitas empresas chinesas problemáticas e fortemente endividadas com apoio do Estado, a estratégia de sobrevivência é consumir a participação de mercado das empresas estrangeiras na China.

Quando a torta está se expandindo, todos podem expandir sua fatia sem comprometer a fatia do outro. Mas, quando o bolo deixa de se expandir ou passa até a se contrair, torna-se um jogo de soma zero. Se você deseja expandir seus lucros e sua participação de mercado, você deve consumir a participação de mercado e os lucros de seu oponente.

Acontece que muitas das empresas dominantes na China são totalmente estatais ou, se forem empresas privadas, como as empresas imobiliárias e de tecnologia, elas têm apoio do Estado e conexões entre partido e estado. Essas empresas se tornam muito agressivas e, com a ajuda dos reguladores chineses, consomem sua participação de mercado dos investidores estrangeiros na China. Em muitos casos, eles também tentam apropriar-se da vantagem tecnológica e afastar concorrentes estrangeiros, novamente com a ajuda do Estado.

Essa competição entre empresas estrangeiras – especialmente empresas americanas e empresas chinesas – dentro do mercado chinês se torna tão intensa que as empresas americanas pedem ajuda ao governo dos EUA. Eles reclamam que são injustamente visados, espremidos por seus colegas chineses e às vezes até por seus parceiros.

Essa força econômica subjacente levou à deterioração das relações EUA-China. Quando o então presidente chinês Hu Jintao visitou a Casa Branca em 2011, o presidente [Barack] Obama lhe disse que os EUA tinham um problema com suas empresas na China sendo tratadas injustamente; essas empresas reclamam de roubo de propriedade intelectual e coisas assim, então seria melhor que ele corrigisse isso. Esta foi a primeira vez que um presidente dos EUA mencionou abertamente esse problema, do qual muitas empresas americanas vinham reclamando a portas fechadas.

Daniel Denvir

As crescentes exportações de capital da China para o exterior depois de 2008 também pioraram as tensões tanto com o governo dos EUA quanto com as empresas americanas.

Ho-fung Hung

Definitivamente. Em primeiro lugar, reclamaram da situação do mercado chinês a outros membros da Câmara Americana de Comércio na China; mais tarde, reclamaram com o terceiro mercado, o mercado principalmente de países em desenvolvimento, porque um remédio alternativo para os problemas de lucro do governo chinês é ajudá-los a criar uma nova demanda no mercado externo. Este é o pano de fundo do projeto Cinturão e Rota, no qual o governo chinês e o banco estatal chinês emprestam dinheiro a países em desenvolvimento na Ásia – Paquistão, Cazaquistão e Sri Lanka – e no Oriente Médio e até na Europa. E, na verdade, a Ucrânia é um dos países do Cinturão e Rota.

À medida que os bancos estatais chineses e entidades estatais emprestam dinheiro, o que as pessoas descobrem é que os empréstimos tradicionais do FMI, do Banco Mundial e do desenvolvimento asiático têm restrições políticas – se você pegar emprestado do FMI, precisa seguir um certo tipo de política europeia – mas os empréstimos da China não têm esses tipos de pré-condições políticas.

No entanto, eles têm uma pré-condição de aquisição, como as pessoas agora descobrem: se você pega dinheiro emprestado de entidades chinesas, pode usar o dinheiro para contratar uma empresa chinesa e usar materiais e produtos chineses para construir sua infraestrutura, seu estádio ou ferrovia, rodovia ou instalações portuárias. Este é um estímulo externo muito explícito. Os bancos chineses emprestam dinheiro a países estrangeiros no mundo em desenvolvimento para criar demanda por aço chinês em excesso, trens ferroviários de alta velocidade e usinas de carvão.

Por exemplo, os bancos chineses emprestam dinheiro aos países em desenvolvimento para construir usinas de carvão usando empreiteiros chineses e materiais chineses. Com isso, a China exporta excesso de capacidade para países em desenvolvimento, criando pressão competitiva para empresas americanas, europeias e japonesas nesses países em desenvolvimento.

Um exemplo muito interessante são os fabricantes de máquinas de construção, como a Caterpillar nos EUA; O Japão e a Europa também têm suas empresas líderes neste negócio. Desde a decolagem do Cinturão e Rota, todos os países do Cinturão e Rota estão comprando predominantemente máquinas de construção chinesas, em detrimento da Caterpillar e máquinas de construção europeias e japonesas. A situação piora para as empresas americanas, pois descobrem que estão em uma situação difícil e competitiva não apenas no mercado chinês, mas também em diferentes mercados do mundo em desenvolvimento: no Caribe, América Latina, Ásia Central, Sul da Ásia e o Oriente Médio.

A Caterpillar é um exemplo interessante porque eles são muito francos sobre esses problemas; está bem documentado que, em algum momento, a Caterpillar até pressionou o governo Obama para fechar mais agressivamente acordos de livre comércio com países em desenvolvimento na América Central e América Latina, dizendo explicitamente que sem esses acordos de livre comércio, estamos perdendo para nossos concorrentes da Ásia, principalmente os da China. Eles queriam ajuda neste mercado.

Portanto, isso desencadeia uma competição capitalista cada vez mais intensa entre as corporações dos EUA e as empresas chinesas, que muda totalmente a dinâmica das relações subjacentes EUA-China.

Daniel Denvir

Até que ponto os investimentos maciços da China no exterior e a demanda por matérias-primas de países africanos e latino-americanos empoderaram esses países dentro do sistema mundial? E até que ponto representa simplesmente uma nova forma de colonialismo, desta vez com rosto chinês?

Ho-fung Hung

Esta é uma pergunta muito complicada, sem resposta simples. A literatura mostra que esse tipo de extração e investimento de recursos de países mais desenvolvidos não traz uma resposta sim ou não, em termos de se impedirá o desenvolvimento da economia local e se tornará uma situação colonial. Depende se o país em desenvolvimento em questão depende de um ou vários investidores ou extratores externos.

Os impactos da expansão da China no mundo em desenvolvimento variam de país para país: países que têm muito investimento da Europa e dos EUA acabam em melhor situação, porque agora são cortejados por múltiplas potências. Eles podem fazer o melhor negócio jogando um contra o outro, jogando a China contra os EUA ou a Europa.

Esta é a situação em muitos países do Sudeste Asiático. A influência da China está se expandindo em suas economias, mas ao mesmo tempo mantêm empresas e investidores tradicionais europeus e americanos, para que possam jogar um contra o outro e obter o melhor negócio. É como a Guerra Fria: quando você é cortejado tanto pela União Soviética quanto pelos EUA, você sempre consegue o melhor negócio fazendo as duas potências competirem.

Mas se você é totalmente dependente de um lado, isso é um problema. Muitos países em desenvolvimento que dependiam totalmente, por exemplo, de investimentos britânicos ou americanos, foram muito explorados. Dez anos atrás, quando outros países se tornaram muito dependentes de empréstimos, investimentos e empresas chinesas para mineração, não estava claro quais seriam os efeitos a longo prazo. Mas agora, a China está em muitos lugares há tempo suficiente para que as pessoas comecem a encontrar problemas com esse tipo de dependência.

Eles também estão enfrentando o problema tradicional, em que uma economia mais desenvolvida extrai os recursos mais valiosos e lucrativos, levando as matérias-primas para serem processadas em outro lugar; a economia local é saqueada de matérias-primas sem receber muitos benefícios em troca. Esse padrão muito familiar apareceu em muitos países latino-americanos e africanos, tanto que se tornou uma estratégia eleitoral vencedora acusar a oposição de conspirar com empresas chinesas e tirar nossos recursos.

As pessoas que concorrem nesta plataforma foram eleitas na Zâmbia, Sri Lanka, Malásia e, mais recentemente, no Peru. Na eleição, os candidatos de esquerda querem basicamente negociar os direitos de mineração de cobre de empresas estrangeiras, muitas delas chinesas. A China não é particularmente inventiva ao criar esse tipo de situação neocolonial. As empresas chinesas estão se comportando como as empresas automobilísticas do Sul Global no passado, estabelecendo relações comerciais e de investimento com esses países em desenvolvimento para maximizar seus benefícios econômicos e a segurança e os interesses geopolíticos de seus estados. Eles estão apenas seguindo as pegadas das antigas potências neocoloniais globais.

Mais uma vez, o efeito no terreno no mundo em desenvolvimento depende se os países em desenvolvimento em questão têm múltiplos poderes cortejando-os, jogando um contra o outro para conseguir o melhor negócio. Se esse não for o caso, eles geralmente se tornam muito dependentes de um fornecedor de capital. É claro que o resultado também depende de o governo local ter um Estado forte e institucionalizado, capaz de negociar com o capital externo.

Você escreve que uma grande questão é “se a conquista econômica da China nos últimos anos é um fenômeno excepcional que não será replicado por outros ou se sua conquista é um precursor de um crescimento igualmente rápido em outros países em desenvolvimento populosos”.

Há dois tipos de países em desenvolvimento a serem considerados aqui. Um são países grandes como a Índia; o outro são os países dependentes da exportação na América Latina e na África, que estávamos discutindo há pouco. Como a China não está achatando as hierarquias do sistema mundial, mas sim intensificando a dependência dos países periféricos das exportações de bens primários, é impossível para esses países subir na cadeia de valor copiando a China?

Ho-fung Hung

Essa é uma pergunta complicada, porque o modelo chinês de buscar a industrialização orientada para a exportação beneficia o crescimento do PIB chinês. Mas, ao mesmo tempo, a China segue o antigo modelo dos Quatro Tigres, em que incentiva a produção e as exportações, mas reprime o consumo interno. O desequilíbrio mundial entre oferta e demanda e o problema da superprodução não começaram com a China.

Mas depois que a China se torna um grande fornecedor de todos os tipos de produtos manufaturados, o problema da falta de demanda por produtos manufaturados – não a falta absoluta, mas a falta relativa à capacidade de produção – torna cada vez mais difícil para outros países seguir o caminho da China, porque simplesmente não há demanda efetiva suficiente para a expansão contínua da máquina de produção de exportação.

Isso cria dificuldades para muitos países em desenvolvimento. Por exemplo, na América Latina, México e Brasil estavam tentando muito industrializar suas economias e se afastar da extração de recursos naturais para se tornarem fabricantes. Mas a ascensão da China basicamente os desindustrializou.

Por um lado, os mercados internos foram conquistados por fabricantes chineses, e seus estabelecimentos industriais domésticos estão reclamando. E, claro, os produtos chineses também conquistaram muito o mercado mundial, de celulares a carros e muitas outras coisas. Isso torna mais difícil para esses países exportarem seus produtos manufaturados.

Por causa da ascensão da China, muitos países de industrialização tardia acham muito mais difícil se industrializar; alguns deles até se desindustrializam. No Brasil, a crescente China tem muita demanda por seus recursos naturais e matérias-primas, mas também pressiona seu estabelecimento industrial. Então, graças à ascensão da China, o Brasil se industrializa e volta a exportar matérias-primas e commodities.

No geral, a ascensão da China é contraditória: ajudou os exportadores de matérias-primas após a crise financeira global de 2008, mas tornou o caminho para aspirantes a potências industriais muito mais difícil. No final, a ascensão de uma gigantesca China torna mais difícil para outros países replicarem o modelo chinês.

Daniel Denvir

Vale ressaltar aqui que o boom de commodities alimentado pela demanda chinesa não foi sustentável para os exportadores de commodities, o que se tornou um grande problema para os governos da Maré Rosa na América Latina. Como você escreve: “Quando o boom da construção da China fracassou depois de 2010, sua demanda por commodities caiu e muitos exportadores de commodities, impulsionados pelo boom da China, experimentaram uma desaceleração ou até recessão. As crises econômicas no Brasil e na Venezuela na década de 2010 são exemplos disso.”

Ho-fung Hung

Sim, exatamente. Após a década de 2010, quando o boom da construção na China terminou, a demanda nos mercados globais de commodities também se contraiu. Causou problemas para muitos governos da Maré Rosa que cavalgavam no boom das commodities; A crise econômica da Rússia também se aprofundou por causa da queda dos preços das commodities no final de 2010.

O agrupamento dos BRICS – Brasil, Rússia, Índia, China e, posteriormente, África do Sul – teve sua origem em uma carteira de investimentos que o Goldman Sachs criou para atrair investidores para as bolsas de valores desses países do BRICS. O BRICS ainda existe como uma instituição de governança global, mas o Goldman [Sachs] na verdade dobrou a carteira na década de 2010 porque os mercados de ações e as empresas desses países do BRICS estavam indo muito mal. Uma grande razão para isso é que o fim do boom de investimentos da China colocou enormes pressões sobre esses exportadores de commodities.

Daniel Denvir

As relações EUA-China pioraram muito desde que você publicou China Boom. A partir da década de 1980, a relação sempre foi tensa, e sempre há preocupações com a ascensão da China. Mas essas tensões não atingiram o nível de rivalidade total até o início de 2010, quando Obama iniciou a política de pivô para a Ásia de 2012, focada em aumentar a presença da marinha dos EUA no Mar do Sul da China. Também vimos a Parceria Trans-Pacífico, que excluiu a China.

Quando [Joe] Biden assumiu o cargo, você escreve em seu novo livro, “as reservas e até a hostilidade em relação ao comércio com a China tornaram-se tão comuns em Washington que até mesmo o novo governo Biden prometeu não retirar as tarifas de Trump à China e continuar perseguindo um política de confronto em relação à China”. Muitas pessoas explicam isso simplesmente apontando para a divisão política e ideológica entre os dois países. Mas, como você escreve,

Essas diferenças ideológicas e políticas não impediram que os Estados Unidos e a China buscassem a integração econômica e a cooperação geopolítica nas décadas de 1990 e 2000. [...] Portanto, precisamos explicar por que a simbiose EUA-China das décadas de 1990 e 2000 de repente se transformou em rivalidade na década de 2010, dado que os sistemas políticos e econômicos de nenhum dos países sofreram qualquer mudança qualitativa fundamental.

Seu novo livro, Clash of Empires, argumenta que o que deu início a essa mudança maciça foi o fato de que as corporações dos EUA – que anteriormente protegiam a relação EUA-China de falcões de política externa, trabalho organizado, grupos de direitos humanos e certos fabricantes – começaram a azedar com a China.

Qual foi esse escudo que a América corporativa forneceu às relações EUA-China da década de 1990 até a década de 2000, e o que levou as empresas americanas a retirar esse escudo?

Ho-fung Hung

Se olharmos para o final dos anos 90, as críticas ideológicas e geopolíticas à China não são novas; o chamado discurso da “ameaça da China” já estava se expandindo na política externa e nos círculos de segurança nacional, e as acusações de violações de direitos humanos na China têm sido generalizadas desde a repressão de 1989 ao movimento democrático. Mesmo na década de 1980, a segurança nacional, a política externa e os círculos militares estavam tão preocupados com a China quanto estão hoje. A própria China já mostrava sua ambição de se tornar cada vez mais dominante na região da Ásia-Pacífico, que eles chamavam de Indo-Pacífico. A disputa territorial envolvendo a China e seus estados vizinhos remonta aos anos 80 e 90.

Essas condições levaram a confrontos geopolíticos entre a China e os EUA, incluindo a Crise do Estreito de Taiwan em 1995 e 1996, quando a China disparou mísseis pelo Estreito de Taiwan para tentar assustar o povo taiwanês durante sua primeira eleição presidencial direta. A China vê isso como um movimento em direção à independência, e [Bill] Clinton ordena que um grupo de porta-aviões navegue pelo Estreito de Taiwan. As tensões são altas.

Em 1999, no decurso de uma guerra, um bombardeiro norte-americano destruiu a embaixada chinesa em Belgrado e matou vários chineses alí, o que cria enormes tensões. E, claro, em 2001 houve o incidente do avião espião no Mar da China Meridional. Apesar dessas tensões geopolíticas e questões de direitos humanos chinesas, nas décadas de 1990 e 2000 essas preocupações nunca se tornaram comuns entre a elite política. Elas eram fortes nos círculos de segurança nacional, militar e diplomático, mas em todo o governo dos EUA – de George H. W. Bush a Bill Clinton e George W. Bush – elas nunca foram a corrente principal.

A questão-chave, aqui, é que as corporações americanas estavam muito interessadas em fazer lobby em nome da China. Se houver algum projeto de lei no Congresso relacionado à economia, geopolítica ou direitos humanos, eles farão lobby em nome do governo chinês para eliminar esses projetos. Em troca, eles obtêm acesso ao mercado chinês e contratos gordos em certos segmentos protegidos da economia chinesa. Wall Street, empresas de telecomunicações e fabricantes de máquinas tornam-se lobistas por procuração do governo chinês.

Assim, no final dos anos 1990 e início dos anos 2000, o setor corporativo nos EUA impede que a hostilidade geopolítica e ideológica entre os EUA e a China se torne dominante.

Daniel Denvir

Você escreve que, no início dos anos 90, esse esforço de lobby corporativo foi tão bem-sucedido porque Wall Street estava em ascensão na Casa Branca de Clinton; foi isso que levou à renovação do status comercial da nação mais favorecida para a China. Isso foi renovado, seguido por relações comerciais normais e, mais consequentemente, a ascensão da China à OMC [Organização Mundial do Comércio].

Ho-fung Hung

Exatamente. Antes de a China ingressar na OMC, o status de “nação mais favorecida” – mais tarde renomeado como “relações comerciais normais” – entre a China e os EUA teve que ser renovado anualmente pela Casa Branca e pelo Congresso. Com esse status, as exportações da China têm acesso com tarifas baixas aos mercados dos EUA.

Exatamente. Antes de a China ingressar na OMC, o status de “nação mais favorecida” – mais tarde renomeado como “relações comerciais normais” – entre a China e os EUA teve que ser renovado anualmente pela Casa Branca e pelo Congresso. Com esse status, as exportações da China têm acesso com tarifas baixas aos mercados dos EUA.

Curiosamente, em 1993, quando Clinton acabava de assumir o cargo, ele criou uma nova política para vincular essa renovação anual do acesso de tarifas baixas da China aos mercados dos EUA às condições de direitos humanos. Ele disse que, quando renovarmos anualmente o status comercial da China com os EUA, também avaliaremos o progresso da China em direitos humanos. Se eles não fizerem nenhum progresso em áreas-chave, aumentaremos a tarifa sobre produtos chineses. Esta é a política oficial em 1993.

Mas, em 1993 e 1994, há um grande esforço de lobby por parte de corporações dos EUA e do governo da China para se livrar dessa condição de direitos humanos no acesso de baixa tarifa dos produtos chineses aos mercados dos EUA. E no final, foi um sucesso. Em 1994, Clinton declara subitamente que não levaremos mais em consideração os direitos humanos quando decidirmos renovar o status de nação mais favorecida da China.

Durante esse processo muito dramático em 93 e 94, você até vê o chefe do recém-criado Conselho Econômico Nacional, Robert Rubin, que é de Wall Street e mais tarde se torna o secretário do Tesouro, assumir o lado corporativo. Ele é um dos principais defensores da remoção da condição dos direitos humanos no comércio chinês e argumentou abertamente, através da mídia, com o Departamento de Estado do governo Clinton, composto por pessoas muito otimistas sobre o uso das relações econômicas para promover os direitos humanos, inspirados pela Guerra Fria e a democratização da África do Sul.

Daniel Denvir

Internacionalistas liberais como Madeleine Albright.

Ho-fung Hung

Sim – esses internacionalistas liberais, incluindo Nancy Pelosi no Congresso, discutem abertamente com Robert Rubin. Robert Rubin pede a remoção da condição de direitos humanos, e então funcionários do Departamento de Estado e Nancy Pelosi recusam, alegando que a política está funcionando. No final, Robert Rubin vence, em parte por causa da influência de Wall Street no governo Clinton. Clinton retira a consideração dos direitos humanos para o comércio chinês em 1994.

Sim – esses internacionalistas liberais, incluindo Nancy Pelosi no Congresso, discutem abertamente com Robert Rubin. Robert Rubin pede a remoção da condição de direitos humanos, e então funcionários do Departamento de Estado e Nancy Pelosi recusam, alegando que a política está funcionando. No final, Robert Rubin vence, em parte por causa da influência de Wall Street no governo Clinton. Clinton retira a consideração dos direitos humanos para o comércio chinês em 1994.

Daniel Denvir

Você escreve que foi apenas "como uma justificativa ex-post" que "o governo Clinton fomentou uma teoria de 'engajamento construtivo', segundo a qual o livre comércio com a China poderia capacitar as empresas privadas chinesas e a classe média, o que, por sua vez, empurraria para a liberalização política". Essa foi a grande ideia da década de 1990.

É justo dizer que essa retórica liberal-internacionalista, defendendo a globalização neoliberal, sempre abarcou um motivo econômico mais básico?

Ho-fung Hung

É uma justificativa post hoc. Na verdade, acho fascinante, porque se assemelha ao debate de hoje sobre sanções, como a legislação trabalhista uigur que restringe as importações da China feitas com trabalho forçado. Estamos testemunhando um renascimento dos debates dos anos 1990.

No início da década de 1990, os internacionalistas liberais pensam que essas sanções criarão incentivos. Mas mais tarde, depois que Wall Street e a América corporativa venceram a batalha, o governo Clinton muda para essa teoria de engajamento construtivo: você não faz perguntas sobre direitos humanos, você apenas negocia com eles, e então você eventualmente capacitará a classe média e a iniciativa privada. E a classe média e a iniciativa privada acabarão fazendo o trabalho de promover a democracia e a liberalização política na China.

Por causa do intenso lobby corporativo, essa teoria se torna dominante por um tempo, mas apenas no final dos anos 90. Naquela época, mesmo entre os estudiosos da China, havia muitas pessoas que realmente acreditavam que o engajamento construtivo funcionaria.

Mas isso é desacreditado pela realidade no início dos anos 2000 e final dos anos 1900. Nos círculos de estudos da China, as pessoas perdem a esperança sobre a liberalização do PCCh no final dos anos 1990. Há repressão a distúrbios trabalhistas, seitas religiosas, Tibete e todos os outros tipos de questões no final da década de 1990; no início dos anos 2000, isso levou a uma nova literatura em estudos da China que tenta explicar a resiliência autoritária da China.

Durante a década de 1990, a literatura perguntava quando, por que e como a China acabaria por liberalizar ou mesmo entrar em colapso como a União Soviética. No início dos anos 2000, isso dá lugar a uma discussão no círculos de estudos em política externa e a China em torno da questão de por que o Estado autoritário chinês estava realmente se fortalecendo, apesar da liberalização econômica. Estudo após estudo mostra que a classe média e os empresários privados na China não estão interessados na liberalização e na democratização, então eles apoiam o estado comunista autoritário como sempre.

Assim, no início dos anos 2000, o ideal de engajamento e livre comércio na verdade acabou sem dar alarme. Tornou-se ridículo continuar a sugerir que o comércio e o engajamento econômico promoveriam a liberalização na China, mas de todo modo eles continuaram a negociar e investir. Isso mostrou que a teoria do engajamento é realmente apenas um véu muito fino para os interesses corporativos.

Daniel Denvir

Em seu livro, você argumenta que o boom da China está muito emaranhado com a economia dos EUA e o sistema mundial governado pelos EUA para que a China seja capaz de criar uma ordem rival. A China depende das exportações para os EUA, e essas exportações dependem da compra da dívida dos EUA pela China – para que os americanos possam gastar além de seus meios, e também para que o governo dos EUA possa projetar poder militar além de seus meios. Mas as incríveis sanções impostas à Rússia revelaram que os EUA estão dispostos a usar o poder que lhe é concedido pela hegemonia do dólar como arma geopolítica. Isso poderia finalmente estimular a China a romper com a hegemonia do dólar americano, ou é basicamente impossível para eles fazerem isso, mesmo que quisessem?

Ho-fung Hung

Há um incentivo definitivo para a China se livrar da dependência do dólar. A China e a Rússia estão bem cientes de que os EUA estão dispostos a usar sua dependência do dólar no sistema global de transações para pressioná-la em questões geopolíticas e políticas. E a China tem um incentivo para promover o uso de sua própria moeda, o yuan ou o renminbi, nas transações internacionais, para que não precisem usar o dólar na transição.

Há um incentivo definitivo para a China se livrar da dependência do dólar. A China e a Rússia estão bem cientes de que os EUA estão dispostos a usar sua dependência do dólar no sistema global de transações para pressioná-la em questões geopolíticas e políticas. E a China tem um incentivo para promover o uso de sua própria moeda, o yuan ou o renminbi, nas transações internacionais, para que não precisem usar o dólar na transição.

No momento, em grande parte, as transações entre a China e outros países são liquidadas em dólares. Quando a China compra petróleo do Oriente Médio, é liquidado em dólares; quando a China exporta coisas para a Ásia ou para a África, as empresas cobram em dólares. A China vem promovendo o uso internacional do yuan, mas aqui há uma contradição fundamental.

Para que uma moeda se torne mais amplamente aceita como forma de pagamento, essa moeda precisa ser livremente conversível, o que significa que quem a detém pode facilmente trocá-la por outras moedasou investir em coisas diferentes facilmente. Mas a moeda chinesa ainda não é totalmente conversível, porque o Partido Comunista está muito relutante em abrir seu mercado financeiro e seu sistema financeiro. Eles pensam que a abertura de seu sistema financeiro para permitir a livre conversibilidade de sua moeda levará a um fluxo especulativo de hot money, e então a China ficará muito vulnerável aos especuladores financeiros internacionais.

Daniel Denvir

E eles não estão errados sobre isso.

Ho-fung Hung

Eles não estão errados sobre isso; eles estão certos sobre isso. A última coisa que a China quer é abrir seu sistema financeiro, e é por isso que os bancos estrangeiros não estão negociando livremente a moeda chinesa. Se você ganha dinheiro na China, é muito difícil tirá-lo, com penalidades e regulamentos contra isso. O fato de a moeda chinesa não ser livremente conversível é um fator decisivo para quem quer liquidar seus negócios em yuan.

Eles não estão errados sobre isso; eles estão certos sobre isso. A última coisa que a China quer é abrir seu sistema financeiro, e é por isso que os bancos estrangeiros não estão negociando livremente a moeda chinesa. Se você ganha dinheiro na China, é muito difícil tirá-lo, com penalidades e regulamentos contra isso. O fato de a moeda chinesa não ser livremente conversível é um fator decisivo para quem quer liquidar seus negócios em yuan.

Por exemplo, durante o governo [Hugo] Chávez, a China ofereceu empréstimos de petróleo à Venezuela. Inicialmente, a China se ofereceu para emprestar yuan, ao que Chávez disse: “Se você emprestar em sua própria moeda, eu vou para os credores tradicionais”. No final, a China teve que fazer o empréstimo em dólares americanos, para que Chávez aceitasse o empréstimo.

Com o dólar americano em mãos, você pode comprar todo tipo de coisa de diferentes países, fazer investimentos e negociar moedas; mas com o renminbi, você basicamente não pode usá-lo para nada além de comprar coisas da China, então é menos flexível. Há uma contradição fundamental entre o desejo de internacionalizar o yuan e reduzir sua dependência do dólar e a grave preocupação do Partido Comunista em controlar o sistema financeiro. Tornar o yuan conversível e usá-lo para substituir o dólar seria, portanto, muito difícil.

O meio-termo que a China tem buscado até agora é usar o euro, na verdade. Os dados mostram que o comércio Rússia-China foi desdolarizado nos últimos dez anos, desde a crise da Crimeia em 2014. Mas eles não estão mudando para o comércio em rublo ou yuan. Em vez disso, 80% do comércio entre a China e a Rússia foi liquidado em euros. Com esse uso do euro como substituto do dólar, Rússia e China revelam sua suposição de que há uma enorme cunha entre os EUA e a Europa.

Daniel Denvir

Só que não mais.

Ho-fung Hung

Sim – a crise da Ucrânia os pegou de surpresa, já que os EUA e a Europa voltam a se unir em uníssono. Portanto, sua suposição não é mais verdadeira.